Доход от сдачи недвижимости в аренду по закону необходимо декларировать. Он облагается налогом, заплатить который можно разными способами. В последние годы в России механизм налогообложения заметно упростился, и многие операции легко оплатить в несколько кликов.

Разбираемся с экспертами, какие способы оплаты дохода с аренды выгоднее для владельца жилья, на что обратить внимание при выборе того или иного варианта и как избежать штрафов от налоговых органов.

Содержание:

Что такое «упрощенка», выгоден ли этот вариант уплаты налога для наймодателей

Законодательная база: Налогового кодекса об упрощенной системе налогообложения.

«Упрощенка» — это упрощенная система налогообложения (УСН), этот вариант доступен только индивидуальным предпринимателям. Ставка налога при доходе с аренды квартиры для ИП по этой схеме будет заметно ниже — не 13%, а 6%. Существует еще и общая система налогообложения для ИП, но ею никто не пользуется, поскольку сумма налога составляет около 20% прибыли. Именно на контрасте с ней «упрощенка» и получила свое название.

«В рамках УСН индивидуальный предприниматель также может выбрать в качестве объекта налогообложения не чистые доходы, а доходы, уменьшенные на величину расходов. Тогда ставка составит 15% от доходов, уменьшенных на величину расходов», — отмечает Евгений Арапов. Для арендного бизнеса этот вариант не слишком подходит — он выгоден в том случае, если расходы превышают доходы.

Декларация в случае УСН подается так же, как и при НДФЛ, — раз в год, до 15 апреля года, следующего за отчетным. Сами же выплаты — ежеквартальные в равных долях.

Но это не единственные регулярные расходы, которые несет ИП при такой схеме налогообложения: независимо от того, есть ли у него доходы, нужно оплачивать также обязательный страховой взнос и взнос в фонд ОМС. Если у ИП есть наемные сотрудники, он должен платить эти взносы и за них тоже. Взносы за себя можно будет затем вернуть в виде налогового вычета.

Размер взносов периодически меняется, его можно уточнить в налоговой. В 2022 году совокупная стоимость этих обязательных взносов «за себя» составляет 43,2 тыс. рублей в год. Можно оплачивать их один раз — в конце года, а можно вносить равными платежами в течение года. Если годовой доход ИП превышает 300 тыс. рублей, что несложно в случае с арендой квартиры в Москве, потребуется оплатить еще и дополнительный взнос на пенсионное страхование — 1% от дохода, который больше нормы (то есть все, что рантье заработает свыше 300 тыс. рублей в год). Эту сумму оплачивают уже в году, следующем за отчетным.

Пример расчета

Будем считать, что ИП-рантье работает без наемных сотрудников. В случае с квартирой за 35 тыс. рублей в месяц и годовым доходом в 420 тыс. рублей ему придется заплатить 6% этой суммы и 1% со 120 тыс. рублей (так как доход превысил 300 тыс. в год). Итого получается 25,2 тыс. рублей + 1,2 тыс. рублей = 26,4 тыс. рублей — чуть больше ⅔ одной арендной платы. Но еще придется заплатить обязательные взносы в размере 43,2 тыс. рублей — и общие расходы уже приблизились к стоимости двух месяцев аренды.

Кроме того, региональные власти могут дополнительно снижать ставку налога для ИП на «упрощенке» в пределах 1 п. п.

Какие существуют варианты уплаты налогов на доходы со сдачи жилья?

Существует 3 способа:

- налог на доходы физических лиц (по ставке 13%);

- патент на сдачу жилых помещений в аренду (6%);

- налог на самозанятость (4%).

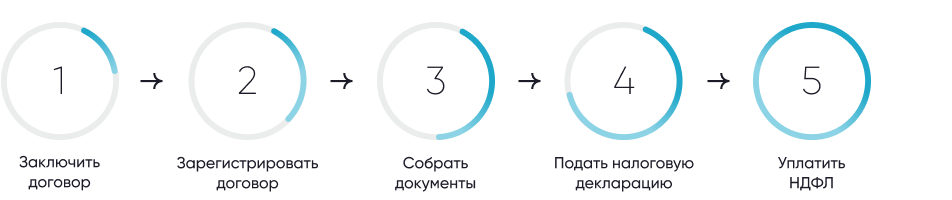

Как заплатить налог от сдачи квартиры в виде НДФЛ?

Шаг 1. Заключите договор аренды или найма

Шаг 2. В случае необходимости зарегистрируйте договор в Росреестре

Если договор аренды или найма заключен на срок более 1 года, зарегистрируйте его в Росреестре через МФЦ или портал «Госуслуги». Это необходимо сделать в течение месяца после заключения договора.

Если срок договора менее одного года, регистрация в Росреестре не требуется;

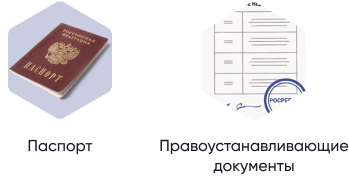

Шаг 3. Соберите документы для подачи налоговой декларации

- паспорт;

- договор найма жилого помещения.

Документы, подтверждающие право собственности на квартиру или возможность ею распоряжаться, например, свидетельство о регистрации права собственности (выдавалось до июля 2016 года), выписка из Единого государственного реестра недвижимости или договор социального найма.

Декларация по форме 3-НДФЛ;

Шаг 4. Подайте налоговую декларацию в налоговую инспекцию по месту постановки на учет

Заполнить декларацию можно от руки, если вы лично приедете в налоговую, или в электронном виде, например, с помощью сервиса «Личный кабинет налогоплательщика на сайте ФНС». На основании поданной декларации и приложенных документов налоговая начислит сумму НДФЛ к уплате (13% от дохода, полученного от сдачи жилья).

Идти в налоговую сразу после заключения договора не нужно: подать декларацию за доходы в текущем году необходимо до 30 апреля следующего года. Внимательно отнеситесь к срокам подачи декларации: за просрочку на граждан налагаются штрафные санкции;

Шаг 5. Уплатите НДФЛ

Законодательство в этой области время от времени обновляется, сейчас основных вариантов четыре:

- НДФЛ для физических лиц

- «упрощенка» для индивидуальных предпринимателей

- налоговый патент для ИП

- налог для самозанятых

Какие-то из этих вариантов распространены больше, какие-то меньше — и это связано не столько с их выгодностью, сколько с информированностью рантье об имеющихся возможностях. К тому же одни схемы исторически возникли давно, другие недавно, например, налог для самозанятых.

Некоторые квартирные хозяева продолжают платить налог по старой схеме, поскольку не знают о новых возможностях. «На данный момент, по нашим наблюдениям, большая часть квартир, которые сдаются легально, облагаются налогом как ИП», — отмечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова. Это связано в первую очередь с тем, что такой режим позволяет снизить ставку относительно НДФЛ для физлиц.

Но на самом деле минимальная ставка действует не для ИП, а для самозанятых. Этот налоговый режим довольно „молодой“, он был запущен в четырех пилотных регионах в 2019 году, а с 2020-го действует в большинстве — 80 — регионах России и постепенно набирает популярность.

Рассказываем, как правильно и сколько платить налог за сдачу квартиры в аренду по каждому из четырех существующих сегодня вариантов.

Что нужно обязательно указать в договоре найма?

В договоре обязательно нужно указать адрес и основные характеристики квартиры (этаж, общая площадь). Также не забудьте отметить реквизиты документа на основании которого квартира вам принадлежит.

Имеет смысл отдельно прописать данные граждан, которые будут совместно проживать с квартиросъемщиком. Это позволит минимизировать риски, чтобы наниматель не превратил квартиру в нелегальное общежитие.

Внесите пункты о размере и периодичности оплаты квартиры (например, раз в месяц или раз в квартал), а также о способах оплаты коммунальных услуг (водоснабжение, электричество или телефон).

Важнейшей частью договора является порядок одностороннего распоряжения договора. Если не внести этот пункт заранее, расторгнуть договор можно будет только через отдельное соглашение или через суд.

Наконец, отдельно стоит указать реквизиты сторон (фамилии, имена и отчества подписантов, их паспортные данные и адреса прописки).

Образец договора аренды/найма

Обращаем внимание, что это рекомендуемый образец. Итоговая форма договора может отличаться от представленной.

Какой предусмотрен штраф за неуплату налога от сдачи квартиры в аренду?

Для собственников предусмотрен штраф как за сдачу квартиры в аренду без уплаты налога, так и за несвоевременную уплату налога и подачу декларации 3-НДФЛ:

- Всю сумму неуплаченного налога (за три последних года);

- Штраф в размере от 5 до 30% суммы неуплаченного в срок налога за каждый полный месяц просрочки для подачи налоговой декларации (подать декларацию надо до 30 апреля года следующего за тем, в котором вы получали арендную плату);

- Пени в размере 1/300 ставки Центрального банка за каждый день просрочки (налог нужно уплатить до 15 июля того же года, в котором была подана налоговая декларация);

- Штраф в размере 20% от суммы неуплаченного налога (40%, если не платить умышленно).

Например, гражданин РФ в 2020 году сдавал квартиру за 10 тысяч рублей в месяц без уплаты налогов. Таким образом, он должен был заплатить налог в размере 13 тысяч рублей. В сентябре 2021 года налоговая служба обнаружила это нарушение. С гражданина могут взыскать:

- 13 тысяч налога и пени;

- 2,6 тысячи – штраф за неподачу своевременно налоговой декларации;

- 5,2 тысячи – штраф за неуплату налога;

Итого: больше 20 800 рублей.

Окончательная сумма будет определена налоговой инспекцией.

Для самозанятых штраф также будет рассчитываться исходя из ставки НДФЛ – 13%, а не налога на самозанятость.

Какой вариант налогообложения выгоднее при сдаче квартиры в аренду

Многое здесь зависит от количества сдаваемых квартир и сумм дохода, говорят опрошенные эксперты.

«Получение статуса плательщика НПД целесообразно для людей, которые имеют несколько свободных квартир в собственности и хотят их сдавать (но в сумме доход не должен превышать 2,4 млн рублей в год). При наличии единственного объекта недвижимости под сдачу, когда доход от аренды не является основным для человека, удобным будет каждый год подавать декларацию 3-НДФЛ», — объясняет Николай Титов.

Выбор конкретной схемы зависит от ситуации, отмечает адвокат КА «Юков и партнеры» Илья Бахилин. «Если квартиру планируется сдавать недолго, после чего ее рассчитывают продать с применением вычета, а стоимость квартиры при этом не очень большая, может подойти схема НДФЛ. При высокой стоимости квартиры и ее длительной сдаче часто стоит использовать „упрощенку“, а потом можно и перейти на патент, если доход стабильно выше среднего по региону», — рассуждает эксперт.

НПД — это скорее что-то среднее между НДФЛ, с одной стороны, и УСН и патента — с другой. Этот вариант подойдет при небольшой стоимости квартиры и длительном сроке аренды. Но эти рекомендации не универсальны и могут измениться в зависимости от конкретных условий, отметил он.

Каждый из указанных вариантов налогообложения обладает своими преимуществами и недостатками, отмечает и Евгений Арапов. «При выборе НДФЛ гражданин будет уплачивать налог по достаточно высокой ставке, но этот способ прост в формальностях — по сути, необходимо лишь своевременно подать декларацию. НПД предусматривает низкую ставку, но размер дохода ограничен. Кроме того, существует риск возникновения спорных ситуаций, когда налоговая служба или банк сочтет подлежащими налогообложению те поступления на счет налогоплательщика, которые доходом для этого налога не являются (например, дополнительные доходы, переводы от родственников), — разъясняет эксперт.

УСН и ПСН доступны только индивидуальным предпринимателям, и этот статус предполагает уплату страховых взносов, кроме того, для применения этих налоговых режимов потребуется подача специальных заявлений в налоговую службу.

Как сдать ипотечную квартиру?

Если вы хотите сдать внаем квартиру, находящуюся в ипотеке, для оформления договора вам потребуется письменное разрешение банка. Также может потребоваться согласие страховой компании, участвовавшей в сделке.

Если провести сделку без участия кредитора и страховой компании, возможны разные последствия — вплоть до досрочного расторжения кредитного договора и потери квартиры.

Может ли налоговый нерезидент жить за рубежом и сдавать квартиру в России как самозанятый?

Да, это возможно. Согласно разъяснениям Минфина России?Письмо Минфина России от 20.12.2021 № 03-11-11/103727, налоговый нерезидент РФ, проживающий за рубежом, может продолжать предпринимательскую деятельность на территории России в статусе самозанятого.

В этом случае доходы, получаемые от сдачи жилья в России будут облагаться налогом по ставке 4%. При этом общий доход от сдачи жилья не должен превышать 2,4 млн рублей в год.

Налоговый вычет и другие способы сократить сумму налога при НДФЛ

В случае, когда собственник платит НДФЛ с аренды квартиры, он имеет право на налоговый вычет. Если в течение трех лет он тратил деньги на лечение (свое или близких родственников), покупку медикаментов, образование или приобретение жилья, он может уменьшить налогооблагаемую базу, то есть сумму, на которую начисляются 13%.

Полный список оснований для налогового вычета такой:

- дорогостоящее лечение (например, ЭКО, протезирование, оплата госпитализации в частной клинике) — для самого собственника, супруга или супруги, родителей и несовершеннолетних детей

- медицинские услуги (включая анализы, стоматологию, услуги частных врачей) и оплата лекарств для самого рантье, его супруга, родителей, несовершеннолетних детей

- образовательные услуги для владельца квартиры — необязательно это должно быть высшее образование, автошкола тоже подойдет

- обучение и образование детей — детский сад, школа, развивающие курсы, музыка, спортшкола и так далее

- как рассчитывается налоговый вычет в этом случае, можно прочесть

- индивидуальный инвестиционный счет. В этом случае владелец счета и съемной квартиры получит на счет 13% от вложенной суммы, но не больше уплаченного НДФЛ с доходов от аренды жилья. В год максимально можно вернуть 52 тыс. рублей, всего — не более 400 тыс. рублей.

Владелец съемной квартиры сдает ее за 35 тыс. рублей в месяц. За год он получает 420 тыс. рублей и должен заплатить НДФЛ в размере 54,6 тыс. рублей. В этом году он оплатил дорогостоящее лечение, потратив на него 150 тыс. рублей. Эта сумма может быть полностью исключена из налогооблагаемой базы как налоговый вычет. Тогда в декларации должны фигурировать, наряду с доходом и НДФЛ к уплате, также социальный налоговый вычет (150 тыс. рублей) и сумма к возмещению — 13% от него, то есть 19,5 тыс. рублей. Сумма НДФЛ, сократившись на размер вычета, составит уже 35,1 тыс. рублей.

Есть еще одна возможность уменьшить сумму налога, хотя и незначительно: исключить из арендных платежей те коммунальные расходы, которые наниматель возмещает хозяину жилья, то есть так называемые счетчики. Обычно это вода и электроэнергия, иногда еще и интернет. Эти расходы могут считаться возмещением расходов собственника, а не полученной выгодой. Тогда получится сократить налогооблагаемую базу, но этот пункт обязательно изначально прописать в договоре найма.

«В этом случае принципиальным является наличие индивидуальных приборов учета: за те услуги, по которым наниматель возместил расходы наймодателю, но зафиксировать их фактическое потребление нанимателем невозможно, налог должен быть уплачен», — разъясняет старший юрист юридической фирмы «СВА-Групп», магистр юриспруденции Университета им. О.Е. Кутафина (МГЮА) Евгений Арапов.

Чем найм квартиры отличается от аренды?

Часто в разговорной речи понятия «аренда квартиры» и «найм квартиры» используются как синонимы. С юридической точки зрения это неверно.

В случае, когда речь идет о сдаче квартиры частным лицом другому человеку, используется договор найма. Иными словами, это относится к самой распространенный ситуации, когда человек снимает квартиру.

Договор аренды используется, если квартира сдается организации. Например, помещение снимает компания для проживания своих сотрудников.

Как определить размер депозита?

При сдаче квартиры в аренду рекомендуется взымать с арендатора депозит в размере одной месячной арендной платы. Жилец вносит депозит при подписании договора. В течение срока аренды депозит находится у арендодателя (наймодателя) и может быть использован для погашения возникшей задолженности или как компенсация за порчу имущества.

Если депозит засчитывается в счет оплаты арендной платы, коммунальных услуг или порчи имущества, арендатор должен пополнить депозит в установленные договором сроки (рекомендуемый срок — 3–5 рабочих дней).

По окончании договора аренды, если все арендные и коммунальные платежи оплачены арендатором, а имущество арендодателя (наймодателя) находится в удовлетворительном состоянии, депозит должен быть возвращен арендатору (нанимателю).

Если общая задолженность жильца не превышает размер депозита, разница возвращается владельцу квартиры.

Какие документы нужны для сдачи квартиры в аренду/внаем?

Для сдачи квартиры потребуются:

- паспорта арендодателя и арендатора (наймодателя и нанимателя);

- свидетельство о регистрации права собственности (если квартира приватизирована) или выписка из ЕГРН или договор, который подтверждает право на ее собственность, например, договор купли-продажи или договор дарения.

Выгоден ли патент при уплате налогов со сдачи квартиры

Законодательная база: НК РФ о патентной системе налогообложения.

Следующий вариант — патентная система налогообложения (ПСН или патент), он тоже рассчитан на ИП, и ставка по нему составляет 6%. Но базой в этом случае выступает не указанная в договоре сумма, а условный показатель возможного дохода, который рассчитывается для каждого региона и зависит от площади жилья. В Москве, Санкт-Петербурге и ряде крупных городов учитывается также район, где находится квартира, в остальных регионах имеют значение только площадь и количество квартир в аренде.

Рассчитать стоимость патента можно на в разделе, посвященном ПСН. Патент приобретается на срок от 1 до 12 месяцев — то есть, если квартира простаивает, его можно не продлевать и не оплачивать на этот период. Но, поскольку схема работает только для ИП, обязательные взносы платить придется — безотносительно того, есть доход от сдачи в аренду или нет.

«Патентная система наиболее эффективна при сдаче в аренду объектов премиум-класса и дороже», — отмечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова.

Действительно, при расчете патента не учитываются ни рыночная стоимость объекта, ни арендная ставка. Конечно, в центральных районах стоимость патента будет выше, чем на окраине: например, патент на декабрь 2022 года на сдачу в аренду квартиры площадью 50 кв. м в районе Арбат обойдется в 4586 рублей, а в Восточном Бирюлеве — 3058 рублей. Но реальная стоимость этих квартир и рыночных ставок аренды на них, скорее всего, будет различаться гораздо существеннее, особенно если квартира на Арбате представляет собой элитный объект.

Предположим, что квартира стоимостью 35 тыс. рублей в месяц из наших предыдущих расчетов расположена в районе Академический, а ее площадь составляет 45 кв. м. Стоимость патента на 2022 год — 36 тыс. рублей, примерно одна арендная ставка. Арифметику меняют обязательные платежи, вместе с которыми расход составляет уже 81,4 тыс. рублей — сюда входит также 1% от дохода в размере более 300 тыс. рублей в год. Расходы уже выходят за пределы двух месячных арендных ставок.

Но, если предположить, что в том же районе собственник предлагает в аренду жилье той же площади, но в сталинке или в новом ЖК с дизайнерским ремонтом, в стоимость которого также входит парковочное место, он может рассчитывать на сумму около 50–60 тыс. рублей в месяц (600–720 тысяч рублей в год), что делает расходы на патент оправданными.

Как и в предыдущем случае, региональные власти могут дополнительно понижать стоимость патента. В Крыму и Севастополе, например, действует ставка не 6%, а 4%.

Срок договора найма и порядок его продления

По закону максимальный срок договора найма — 5 лет. Но удобнее сдавать квартиру в краткосрочную аренду (до 1 года) с возможностью продлевать договор каждый год. В этом случае не потребуется его государственная регистрация.

Договор найма, который заключается дольше, чем на 1 год, нужно регистрировать в Росреестре в течение месяца с момента подписания. Иначе есть риск быть оштрафованным на сумму от 1,5 тысячи до 5 тысяч рублей.

Как сдать квартиру, если среди собственников несовершеннолетние?

Если среди собственников жилья есть несовершеннолетние, для заключения договора найма или аренды потребуется разрешение органов опеки. Если ребенок только зарегистрирован в квартире, но не выступает совладельцем, такое разрешение не понадобится. Обычно его можно получить в муниципалитете, а в Москве — в отделе социальной защиты по месту жительства несовершеннолетнего. Это займет максимум 15 дней. Правда, родители или опекуны не смогут воспользоваться средствами от сдачи квартиры внаем или в аренду, пока ребенок не достигнет совершеннолетия. Им придется открыть в банке специальный счет на имя ребенка, на который будет поступать выручка от сдачи квартиры.

Выгодна ли самозанятость для арендодателей (наймодателей)?

Еще один способ оптимизировать налоги от сдачи квартиры — зарегистрировать статус самозанятого. В данном случае ставка налога составит 4% при сдаче квартиры внаем физлицу и 6% при сдаче ее в аренду компаниям. Новый налоговый режим доступен тем, чьи доходы не превышают 2,4 млн рублей в год, то есть доход от сдачи недвижимости не должен быть больше 200 тысяч рублей в месяц.

Самозанятость можно совмещать с работой по найму и с наличием ИП. Сейчас специальный налоговый режим «Налог на профессиональный доход» доступен в 80 регионах России.

Еще один плюс режима самозанятости — отсутствие страховых взносов. Отчисления в Социальный фонд и на медицинское страхование — дело каждого самозанятого, при этом закон гарантирует им минимальную социальную пенсию даже при отсутствии отчислений. Кроме того, самозанятым доступен один налоговый вычет в размере не более 10 тысяч рублей, что позволит сократить сумму налоговых отчислений в первые месяцы.

Встать на учет в качестве самозанятого можно с помощью мобильного приложения «Мой налог». В нем же нужно регистрировать платежи, на основе которых налоговая будет ежемесячно начислять сумму налога к оплате.

Закон не требует перезаключать договор найма, если арендодатель уже в процессе сдачи квартиры получит статус самозанятого.

При этом если самозанятый сдает не квартиру, а апартаменты, он должен будет заплатить налог по ставке 13% как физическое лицо. Это связано с тем, что специальный налоговый режим (самозанятость) не распространяется на нежилую недвижимость.

С точки зрения закона апартаменты – это помещение, которое не предназначено для постоянного проживания. Такая недвижимость относится к категории коммерческой.

Сдавать квартиру с мебелью или без?

Оба варианта возможны, однако на практике сдать квартиру без мебели будет сложнее и займет больше времени. Мало кто перевозит мебель с квартиры на квартиру, особенно если речь идет о приезжих из других городов или о людях, которые живут исключительно в арендном жилье. Поэтому желательно приобрести минимальный набор мебели и бытовой техники: кровать или раскладной диван в спальню или гостиную, стиральную машину, стол, стулья или табуретки, полноценный кухонный гарнитур и холодильник — на кухню.

Как подготовить квартиру к сдаче?

В первую очередь оцените внешний вид квартиры. При необходимости желательно провести косметический ремонт: побелить потолки, покрасить стены или переклеить обои, починить проводку и сантехническое оборудование, заменить перегоревшие лампочки. Перед визитом потенциальных жильцов сделайте генеральную уборку. Можно сделать это самостоятельно или прибегнуть к услугам клининговой службы.

Состояние передаваемой квартиры напрямую влияет на арендную плату и сокращает время поиска жильца.

Санкции за неуплату налога могут быть разными, размер зависит от суммы дохода и от того, намеренно ли собственник укрывался от налоговой. В самых сложных случаях речь может идти не о пенях или штрафах, а о принудительных работах и даже лишении свободы, подчеркивают юристы.

«За неуплату налога с аренды квартиры обычно грозит штраф по статье 122 НК РФ в размере 20% от неуплаченной суммы налога, если это произошло по неосторожности. За умышленную неуплату штраф будет уже 40%», — говорит Илья Бахилин.

Если же сдаются несколько квартир и общая сумма дохода, с которого не уплачен налог, превышает 2,7 млн в год три года подряд, ответственность будет действовать по статье 198 УК РФ. Эта статья предусматривает штраф от 100 до 300 тысяч рублей, либо в размере заработной платы или иного дохода за 1–2 года, либо принудительные работы до 1 года, либо арест на срок до 6 месяцев, либо лишение свободы до 1 года, разъяснил юрист.

Если же сумма неуплаченного налога превысит 13,5 млн рублей, возможен штраф от 200 тыс. до 500 тыс. рублей, либо в размере дохода за период от 18 месяцев до трех лет, либо лишение свободы на тот же срок. В обоих случаях уголовная ответственность наступает, только если плательщик вообще не представил налоговую декларацию либо включил в нее заведомо ложные сведения.

В случае неуплаты налога с аренды жилья с многомиллионным доходом речь, по сути, идет о незаконной предпринимательской деятельности с недвижимостью, поясняет Евгений Арапов. Этим и объясняются столь суровые возможные последствия с точки зрения закона.

«Верховный суд России разъяснил, что к предпринимательской деятельности не относится получение дохода от аренды или сдачи внаем жилья, если оно получено или приобретено для личных нужд, но временно не используется собственником из-за отсутствия такой необходимости, — добавляет эксперт. — Но данный критерий несколько расплывчат, и наиболее строгий вариант толкования сужает его к случаям временной сдачи единственного жилья (например, в период пребывания хозяина на загородной даче)».

Как налоговая может узнать, что квартира сдается в аренду

- Из данных Росреестра. Ведомство может поделиться информацией с ФНС о собственниках двух и более квартир. Это дает основания заподозрить потенциальный арендный бизнес, и налоговики могут начать проверку.

- Из служб миграции. Если квартира сдается иностранцу, он должен встать на миграционный учет по месту пребывания, для этого требуется уведомление от собственника. Такие адреса тоже могут заинтересовать налоговую.

- От риелторов-частников. Если агент по недвижимости попал в поле зрения ФНС, при его проверке налоговая может получить доступ к договорам найма. Увидев, что кто-то из фигурантов-рантье в базе налогоплательщиков указан как не имеющий доходов, налоговики могут взять его в разработку.

- От нанимателей — организаций или сотрудников крупных корпораций, которые компенсируют аренду. В этом случае копии договоров поступают в бухгалтерию. При проверке организации ФНС вполне может увидеть эти документы.

- От управляющих компаний или ТСЖ.

- От участковых.

- И наконец, нельзя недооценивать человеческий фактор. О сдаче жилья в аренду активно сообщают соседи и сами бывшие квартиросъемщики, если остались чем-то недовольны.

Больше советов и инструкций про безопасную и выгодную аренду, подготовку жилья и поиск арендатора

Законодательная база: о самозанятых

Последний налоговый режим — налог на профессиональный доход (НПД) — был запущен в 2019 году для самозанятых граждан. Ставка по нему составляет 4% от дохода при сдаче квартиры в аренду физическим лицам и 6% — организациям и другим юрлицам. Пока что срок действия этого налогового режима ограничен 2028 годом.

Платить обязательные отчисления, как в случае с ИП, при самозанятости не надо, только процент с дохода. Получить статус самозанятого можно в приложении «Мой налог», причем для этого даже не нужно перезаключать действующий договор найма. Так можно, например, сменить налогообложение по НДФЛ и снизить ставку с 13 до 4%.

Если вдруг ставка выросла или сдаваемых объектов стало больше, доходы вышли за пределы 2,4 млн рублей в год, статус самозанятого перестает действовать, и рантье-физлицо с этого момента будет платить НДФЛ или может перейти в статус ИП и выбрать одну из двух схем — «упрощенку» или патент. При этом налогоплательщику могут быть доначислены налоги, которые подлежали уплате в связи с утратой им статуса самозанятого, а также соответствующие суммы пеней и налоговых санкций.

Платят налог самозанятые в приложении — ежемесячно, в срок до 25-го числа, следующего за отчетным периодом. До 12-го числа того же месяца придет уведомление, напоминающее о необходимости платежа.

«При получении арендной платы в приложении формируется чек для передачи нанимателю (в электронном или бумажном виде). НПД должен оплачиваться ежемесячно, поэтому в „Моем налоге“ происходит расчет подлежащей оплате суммы. По желанию налогоплательщик может согласиться через приложение на автоматическое списание налога с банковского счета», — говорит старший юрист юридической фирмы «СВА-Групп», магистр юриспруденции Университета им. О.Е. Кутафина (МГЮА) Евгений Арапов.

Собственник квартиры стоимостью 35 тыс. рублей в месяц при условии, что жилье не простаивало пустым, должен заплатить 4% от 420 тыс. рублей — 16,8 тыс. рублей, или меньше половины месячной арендной ставки. Эту сумму можно сократить, если какое-то время в течение года квартира не сдавалась, — чеков за эти месяцы не будет, а значит, и платить не нужно. Например, если жилье сдавалось только 10 месяцев из 12, доход составит 350 тыс. рублей, а сумма выплаченного налога — 14 тыс. рублей.

Самозанятый обязан платить еще и налог на имущество (как и при первом варианте) — в размере 0,1% кадастровой стоимости объекта. Кроме того, при НПД не делается никакого вклада в будущую пенсию, поскольку самозанятый не делает соответствующего взноса.

Есть и еще один нюанс, отмечает Евгений Арапов: закон запрещает самозанятому заключать договоры со своим бывшим работодателем в течение двух лет после увольнения. Так что в этот период сдать квартиру своему бывшему шефу или организации, где раньше работал рантье-самозанятый, не получится.

Что нужно сделать до сдачи квартиры внаем?

Еще до поиска новых жильцов нужно решить, каким из трех способов вы будете оплачивать налоги:

- подача декларации НДФЛ;

- оплатить налог на профессиональный доход.

Подробнее об этих способах оплаты налогов можно узнать в материале «Как платить налог со сдачи квартиры?».

Как найти жильцов для квартиры самостоятельно?

Для этого можно разместить объявление на профильных сайтах (например, Яндекс.Недвижимость, Авито или ЦИАН). Обязательно укажите, что сдаете жилье без посредников, — многие охотнее снимают квартиру у собственника напрямую.

Прежде чем заключать договор, постарайтесь узнать о будущих жильцах побольше. Попросите квартиросъемщика предоставить вам копию паспорта, узнайте его место работы и убедитесь в его платежеспособности, например, попросите справку о доходе.

Как определить ежемесячный платеж за сдачу квартиры?

Изучите профильные сайты по аренде недвижимости. Обратите внимание на то, сколько в среднем стоят квартиры одинаковой площади в вашем районе, какой в них ремонт и какой набор мебели и бытовой техники.

На арендную ставку в первую очередь влияют расположение квартиры и транспортная доступность (чем ближе к метро или центру города — тем дороже). Другие значимые факторы — площадь, качество ремонта, тип дома (квартиры в старых панельных домах — самые дешевые), инфраструктура района и вид из окна. Если окна квартиры выходят на парк, пруд, кремль или другие приятные глазу объекты — смело прибавляйте 10–15% к стоимости аренды. А вот за вид на парковку или на стройку цену придется немного снизить. В арендную плату могут быть включены коммунальные и иные платежи — необходимо определиться с этим заранее и отдельно указать в договоре.

Помните, часто цена — решающий фактор в скорости сдачи квартиры. Если арендаторов нужно найти как можно быстрее, попробуйте снизить цену.

Страховать ли квартиру перед сдачей внаем?

Страхование позволит обезопасить себя на случай чрезвычайных происшествий, например, если ваши жильцы затопят соседей. Как правило, можно застраховать отделку и оборудование квартиры и гражданскую ответственность перед соседями. Тогда страховая компания возместит ущерб в случае пожара, кражи, потопа и прочих происшествий, в результате которых жизни, здоровью или имуществу соседей будет причинен ущерб. Чтобы получить компенсацию, в договоре страхования нужно указать, что квартира сдается внаем (деньги выплатят, только если квартиросъемщик не действовал умышленно).

Застраховать квартиру от несчастных случаев можно вместе с арендатором. Но лучше сделать это самостоятельно, поскольку в случае ЧП компенсировать ущерб соседям будет именно собственник квартиры. После возмещения ущерба с нанимателя можно потребовать компенсацию, но получить ее на практике не всегда возможно.

Нужно ли делать опись имущества перед сдачей квартиры?

Опись имущества поможет уберечь ваши вещи от порчи или получить компенсацию ущерба. Этот документ следует приложить к договору найма, желательно вместе с фотографиями. Укажите всю крупную мебель и бытовую технику и опишите имеющиеся у них дефекты и недостатки (вплоть до царапин и неработающих кнопок). Добавьте штрафы за новые дефекты, если таковые будут обнаружены впоследствии, или определите порядок устранения дефектов.

Сколько налогов я должен платить от сдачи квартиры в России, если проживаю за рубежом?

Если вы сдаете квартиру в аренду или внаем и проживаете в России более 183 дней в году, вам необходимо уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Если же вы находитесь в России менее 183 дней в году, налоговая ставка составит 30%.

Подтвердить статус налогового резидента можно, получив специальный документ через сервис ФНС России. К заявлению на подтверждение статуса можно приложить копии документов, подтверждающие ваше пребывание в России за последние 12 месяцев, например, копии страниц загранпаспорта с отметками о пересечении границы.

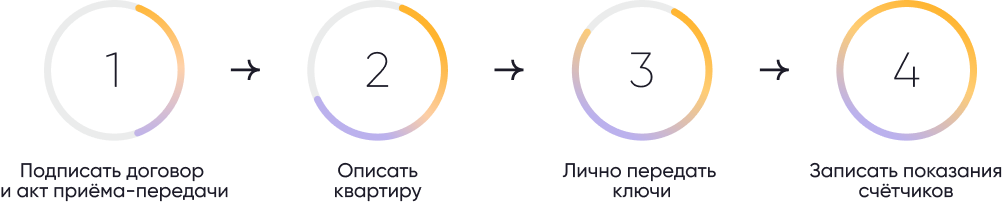

Как передавать квартиру жильцам?

Помимо договора с нанимателем следует подписать акт приема-передачи квартиры. С даты подписи этого акта новые жильцы отвечают за состояние квартиры и платят за нее. Необходимо полностью и точно описать квартиру, указав ее данные из договора и перечислив все обнаруженные недостатки и состояние мебели и техники. Помните, что наниматель не несет ответственности, если состояние имущества ухудшится в результате износа, а также по вине соседей или коммунальных служб.

Ключи нанимателю лучше передавать лично (не забудьте вписать в акт их количество). Заодно в день заезда стоит вместе записать показания счетчиков — так будет легче разобраться, если возникнет задолженность по платежам.

Нужен ли мне риелтор?

Если вы хотите сэкономить время или впервые сдаете жилье, имеет смысл привлечь риелтора — частного специалиста в области недвижимости или сотрудника агентства недвижимости. Он будет не только отвечать на звонки и показывать квартиру потенциальным жильцам, но и поможет определить цену и оформить документы.

Не обращайтесь сразу к нескольким агентствам, так как это может спровоцировать конкуренцию между риелторами, из-за чего они начнут предлагать вашу квартиру по заниженной цене, чтобы скорее привлечь нанимателей. Кроме того, если объект анонсирован на всех сайтах, это может вызвать у квартиросъемщиков подозрения.

Законодательная база: Налогового кодекса о налогах на доходы физических лиц и Налогового кодекса о налоге на имущество физических лиц.

Размер налога в этом случае составляет 13% дохода, то есть 13% от указанной в договоре найма ежемесячной арендной платы. Если ежегодный доход превышает 5 млн рублей, ставка повышается до 15%, но такие суммы фигурируют скорее в элитном сегменте, где вариант с НДФЛ используется редко.

В самом простом случае, когда одно физическое лицо сдает квартиру другому, все хлопоты по оформлению налога ложатся на наймодателя, говорит адвокат, соучредитель юридической компании a.t.Legal Николай Титов.

«В этом случае арендодатель обязан самостоятельно рассчитывать сумму НДФЛ и каждый год подавать налоговую декларацию о всех полученных от сдачи жилых помещений в аренду доходах, — разъясняет эксперт. — Таким же образом следует поступать и при сдаче квартиры через посредника (агентство)».

Но есть и вариант, при котором собственнику-физлицу можно вообще не платить налог с Такое возможно в ситуации, когда жилье сдается юрлицу — российской компании, российскому подразделению иностранной организации, ИП, нотариусу или адвокату, говорит Титов. В этом случае налоговым агентом выступает квартиросъемщик, который сам платит в бюджет.

Для освобождения от подачи налоговой декларации по окончании года нужно быть уверенным, что сумма НДФЛ была полностью удержана, подчеркивает эксперт. В тексте договора при этом должно быть указано, что арендатор удерживает 13% из вносимого платежа. В результате квартирных хозяин получает сумму, на 13% меньше той, что в договоре, а наниматель сам взаимодействует с налоговой.

Собственник сдает однокомнатную квартиру в Москве за 35 тыс. рублей в месяц. Годовой доход при этом составит 420 тыс. рублей, значит, сумма НДФЛ, рассчитанная как 13%, составит 54,6 тыс. рублей (или примерно полтора месячных платежа). Если квартира сдается организации по схеме, описанной выше, ежемесячный платеж, который получает рантье, будет меньше на 13% и составит около 30,45 тыс. рублей в месяц (365,4 тыс. рублей в год). Сумма фактического дохода при этом не изменится, но возни с бумагами будет меньше.

Если же рыночные характеристики квартиры и уровень спроса позволяют, сумму налога можно «зашить» в изначальной ставке, увеличив ее на 13%, — в нашем примере это будут 39,55 тыс. рублей. Тогда финальный доход уже за вычетом налога составит 35 тыс. рублей в месяц и 420 тыс. рублей в год.

При налоговом режиме НДФЛ владелец съемного жилья — физлицо, он должен платить налог на имущество. Сумма составляет 0,1% от кадастровой стоимости объекта, которую можно узнать на сайте Росреестра. ИП имущественный налог платить не нужно, за исключением случаев, когда сдается нежилая недвижимость, включенная в региональный перечень облагаемых по кадастровой стоимости объектов.

Выгоден ли патент при уплате налогов со сдачи квартиры?

Еще один способ сдавать жилье легально — использовать патентную систему налогообложения (ПСН). Эта опция доступна только индивидуальным предпринимателям. Стоимость патента устанавливается государством и составляет 6% от суммы примерного годового дохода, который может получить предприниматель от сдачи недвижимости в аренду. Патент приобретается на срок от 1 до 12 месяцев. При наличии патента вам не придется платить НДФЛ с доходов, полученных от использования имущества и налога на данное имущество.

В Москве, Санкт-Петербурге и ряде крупных городов стоимость патента на сдачу квартиры рассчитывается исходя из ее площади и района, где она находится. В остальных регионах это фиксированная сумма за количество объектов, которое вы планируете сдавать. Стоимость патента можно рассчитать на сайте.

Заявку на оформление патента можно подать лично или в электронном виде на сайте ФНС. Обратитесь в налоговую не позднее чем за 10 дней до предполагаемого начала действия патента. Патент выдадут в течение 5 дней, он вступает в силу с момента выдачи.

Патентная система налогообложения позволяет сэкономить за счет более низкой процентной ставки, чем НДФЛ. Например, если вы сдаете квартиру за 30 тыс. рублей в месяц, сумма, которую вам придется перевести в Налоговую службу при использовании патента составит 21 тыс. рублей. В случае с НДФЛ общая сумма будет почти в два раза больше — 47 тыс. рублей (и может вырасти еще до 50 тыс. с учетом налога на имущество).