Содержание:

Если кредит выплачен досрочно, можно ли вернуть деньги за неиспользованное время страховки

Как и в случае с рефинансированием вам могут сделать перерасчет и вернуть часть денег — эти вопросы нужно уточнить в страховой компании.

Можно ли оформить полис без номера кредитного договора?

В страховку необходимо вносить номер договора, без него банк может не принять полис. При оформлении страховки запросите номер договора у вашего менеджера по ипотеке.

Где застраховать ипотеку свыше 15 млн. рублей?

Нередко отказы в страховании ипотеки получают заемщики, у которых сумма по кредиту более 15 млн. рублей. Это стандартное ограничение во многих страховых компаниях. На Полис812 вы можете застраховать ипотеку без ограничений по сумме.

Можно ли расторгнуть договор ипотечного страхования?

Клиент имеет право расторгнуть договор со страховой компанией. Однако стоит помнить, что условия расторжения договора и возврата денег отличаются. Каждый страховщик имеет свои условия прекращения действия страховки.

Можно ли будет сменить страховую при льготной семейной ипотеке?

Да, человек имеет право поменять страховщика в любой момент. Если он это делает в период действия старого полиса, то может запросить возврат средств. В первые 14 дней вернется вся уплаченная сумма, а далее пропорционально оставшимся дням (в зависимости от договора). Зачастую СК удерживает дополнительно до 30%.

Когда полис истек можно не пролонгировать его. При этом заключается новый договор с другой СК.

Как заключается договор страхования?

Существует два основных способа застраховать свою недвижимость. Первый: заключение классического договора, где в индивидуальном порядке прописаны все условия — размер страховой суммы, стоимость имущества, страховой тариф. Второй формат: экспресс-программы, в которых заложены стандартные условия.

Отвечает директор компании «Мой семейный юрист» Алина Дмитриева

Согласно законодательству Российской Федерации, страхование имущества, заложенного по договору об ипотеке, осуществляется в соответствии с условиями указанного договора, при этом страхование конструктива не является обязательным условием. Однако важно обратить внимание на договор с банком. Если в договоре будет прямо указано о том, что в случае отказа от страхования дополнительных рисков может быть увеличена процентная ставка, то данное требование не будет противоречить нормам российского законодательства.

Принимают ли банки электронные страховки?

Все банки принимают страховки, оформленные через Полис812. Готовую страховку нужно распечатать на принтере или предоставить в банк электронный вариант.

Как и где продлить страховые полисы

Продлить страховые полисы также можно онлайн на Домклик в разделе .

Что нужно страховать при ипотеке в ВТБ

При оформлении ипотеки в банке ВТБ у многих клиентов возникает вопрос: «Можно ли отказаться от покупки страховки?». По закону страхование жизни – это добровольное дело клиента. Банк не может заставить заемщика оформить страховку.

Тем не менее, банк заинтересован в том, чтобы страховка была оформлена. Так, годовой процент ипотеки зависит от наличия страховки жизни.

В данной ситуации клиент сомневается, что лучше выбрать – оформить страховку или платить повышенный процент. Ответим так, что выгоднее все-таки застраховаться, поскольку полис выйдет дешевле, чем увеличение ставки по кредиту. Также со страховкой можно будет получить выплаты в случае наступления инвалидности или смерти.

Страхование приобретаемого имущества (квартиры, дома) является обязательным по закону.

Выберите страхование

При заключении договора имущественного страхования нужно учесть максимальный перечень рисков. Это повысит ваши шансы на получение страховой премии. «Если произошедшее событие не попадает под застрахованный риск, выплата невозможна. Такие истории иногда случаются с загородными домами. Например, риск подвижки грунта не всегда включен в перечень застрахованных и выплата в этом случае не производится. Для квартир же часто бывает исключен риск затопления из-за протечек кровли, межпанельных швов, незакрытых окон», — объясняет управляющий директор департамента массовых видов страхования «Ренессанс страхование» Артём Искра.

Вместе с тем из этого списка стоит исключить абсурдные для вашего региона явления. «Как правило, страховые компании предусматривают три группы рисков, от которых можно застраховать жилье: стихийные бедствия, действия третьих лиц и гражданская ответственность собственника перед третьими лицами. Клиенту следует тщательно изучить перечень возможных угроз. Например, в Москве нет смысла переплачивать за страховку от извержения вулкана или землетрясений. Тем не менее такие опции могут быть по умолчанию включены в страховой пакет», — комментирует управляющий партнер компании «Метриум» Мария Литинецкая.

Помните, что страховая сумма не может быть выше рыночной стоимости имущества. «Например, вы хотите застраховать свою квартиру, рыночная стоимость которой 3 млн рублей. Конечно, можно указать в страховом полисе сумму в 4 млн руб., но при выплате страховой премии вы все равно получите сумму, равную ее рыночной стоимости, так как суммы, ее превышающие, считаются недействительными», — говорит налоговый консультант Евгения Зальцзейлер.

К тому же вы точно должны знать срок, в течение которого вам необходимо проинформировать страхователя о наступлении страхового случая и заявить требования о выплате страховки, настаивает руководитель адвокатского образования «Ключников Групп» Антон Ключников. «Распространенная уловка страховщиков — установление минимального срока (1–3 суток), в течение которого клиент должен уведомить компанию о наступлении страхового случая. Не всегда страхователь может выполнить это требование. Например, если клиент застраховал жилье на время отпуска, он может упустить нужный момент и лишиться компенсации», — предупреждает Мария Литинецкая.

Ликбез по страхованию движимого имущества

Досрочно погасил ипотеку 4 года назад. Могу ли вернуть страховые взносы сейчас?

Популярные вопросы

В какой срок необходимо застраховать недвижимость при ипотеке?

Оформить полис ипотечного страхования можно сразу, как только банк одобрит ипотеку, или во время заключения кредитного договора. Точный срок, не позже которого приобретаемая недвижимость должна быть застрахована, определяется условиями договора ипотеки.

Можно ли отказаться от страховки по ипотеке на второй год?

Если заёмщик откажется продлевать полис страхования имущества, кредитная организация имеет право:

- потребовать досрочно выплатить остаток долга;

- начислить неустойку за просрочку оплаты полиса;

- расторгнуть ипотечный договор;

- увеличить ставку до продления полиса.

При отказе от других видов страховки (жизни, титула) банк вправе повысить процентную ставку, если это условие прописано в договоре.

Можно ли поменять страховую компанию при ипотечном кредитовании?

Нужно ли страховать созаемщика по ипотеке?

Если дом не достроен и квартира не сдана в эксплуатацию, страхование жизни и здоровья созаёмщика может быть полезным, так как защищает от рисков, но оно не относится к обязательным условиям и не влияет на процентную ставку.

Можно ли вернуть 13 процентов со страховки по ипотеке?

Можно оформить вычет за страхование жизни и здоровья, а за комплексную страховку — нет. Максимальный размер вычета — 15 600 руб. в год, что составляет 13% от 120 000 руб. Документы на возврат надо подавать после окончания года, в котором уплачены взносы. Вам понадобятся:

- договор страхования;

- справка о сумме взносов;

- декларация 3-НДФЛ;

- справка о доходах за год;

- документы, подтверждающие уплату взносов.

Как вернуть страховку при досрочном погашении ипотеки?

После досрочного погашения ипотеки заёмщик должен обратиться в СК с заявлением о возврате части уплаченной суммы. По страхованию имущества можно вернуть не более 50% от уплаченной страховой премии, по другим видам страхования — пропорционально времени, в течение которого использовалась страховка.

Что дает страховка для семейной ипотеки в ВТБ

В 2021 действуют правила, что только при наличии защиты имущества и здоровья сохранится ставка в пять процентов.

На рефинансирование кредитов действуют такие же требования.

Что входит в страховку имущества

Страхование собственности является обязательным пунктом для выдачи займа. Это закреплено законом.

Полис требуют, когда здание уже построено и ключи на руках. При разрушении несущих конструкций, окон, стен при пожаре, взрыве газа, заливе водой, падении летательных объектов и т.д. страховая выплатит банку.

Страхование жизни для ипотеки

Кредиты берутся не на один год. Она помогает не только снизить тариф, но и не остаться с долгами наследникам. При потере трудоспособности, получения инвалидности или смерти страховщик выплатит страховую сумму.

Да, новое оформление страховки по программе позволит вернуть сниженную ставку.

В каких компаниях разрешено страховать ипотеку?

Список компаний, одобренных для страхования ипотеки представлен на сайте банка-кредитора. На Полис812 при выборе банка будут показываться только аккредитованные страховые компании.

Что в таком случае делать

Первым делом надо уточнить у банка причину отказа принять страховой полис.

1) Если проблема в том, что полис оформлен с ошибками (например, неправильно указан номер кредитного договора), надо обратиться в страховую для устранения недочетов и отправить исправленную версию полиса в банк.

2) Если причина в том, что страховка оформлена в компании, которая не аккредитована банком, в этом случае Сбер всё равно принимает страховку, но только на 1 месяц и при условии, что за этот период клиент или страховая компания предоставят документы для аккредитации страховой компании. Есть ли такая опция в других банках? Не везде. Но если банк дорожит клиентами и репутацией, то обычно идет людям навстречу.

Другой способ решить проблему — оформить новый полис в аккредитованной банком компании.

Шаг 3

Собрать документы

Мне нужно было подготовить для новой страховой компании такие документы:

- Паспорт.

- Справку с работы.

- Договор купли-продажи квартиры.

- Кредитный договор и график погашения.

- Выписку из ЕГРН.

Иногда новый страховщик может запросить предыдущий страховой полис.

Первая страница выписки из ЕГРН, которую я представил в страховую

Документы можно было отсканировать и отправить по электронной почте, а вот чтобы подписать и оплатить договоры страхования, нужно было ехать в офис компании или заказывать доставку документов.

Мой старый полис страхования жизни действовал до 4 июня 2020 года, страхования квартиры — до 3 июля 2020 года. Я знал, что банку нужно будет время, чтобы обработать новые полисы, — до 3 дней. Поэтому решил заранее оформить их в новой страховой. 20 мая я поехал в удобный офис компании, чтобы лично отдать все документы и оформить новые полисы. Я посчитал, что так будет быстрее. С собой взял оригиналы всех необходимых документов.

На сайте страховой компании указано, что документы для заключения договоров страхования можно отправить по электронной почте, а чтобы подписать и оплатить договоры, необходимо приехать в офис компании

Стоимость страховки квартиры

Стоимость страховки рассчитывается, исходя из множества параметров. Как правило, она составляет примерно 0,1% от суммы ипотеки. «Но каждая квартира и все условия для человека индивидуальны, поэтому и стоимость страхования квартиры может отличаться. Для определения стоимости также учитываются регион, в котором находится квартира, площадь жилья, размер страховой защиты и срок действия полиса», — пояснил Баранов.

Чтобы узнать конкретную стоимость, лучше воспользоваться онлайн-калькуляторами или спросить напрямую у страхового агента.

Как можно сэкономить

Но оказалось, что я могу сэкономить на страховании. Для этого достаточно сменить страховую. Я узнал об этом случайно: сидел в очереди в банке, а девушка рядом поделилась со мной этой информацией. Она даже дала мне визитку с номером телефона страховщика.

Я решил позвонить и узнать детали. Страховой менеджер сделала примерный расчет. Экономия по двум страховкам была около 1500 . На следующий день я позвонил в банк. Оказалось, что на сайте банка есть списки аккредитованных страховых компаний — я мог выбрать любую и заключить договор с ней.

Чтобы понять, сколько я могу сэкономить и как сильно различаются цены на страхование, я зашел в раздел ипотечного кредитования на сайте «». Остаток долга по моему кредиту был 700 000 . Получилась такая картина:

- в «» я 4088 : 1610 за страхование имущества и 2478 за страхование жизни и здоровья;

- в ВСК — 3535 : 1155 за страхование имущества и 2380 за страхование жизни и здоровья;

- в Zetta — 3076,5 : 1046,5 стоило страхование имущества, 2030 — страхование жизни и здоровья.

Расчет комплексного ипотечного страхования для кредита в размере 700 000 на сайте «»

Это далеко не все доступные страховые компании, а только пример. Было очевидно, что мне выгодно сменить страховую. Так я и сделал.

Подобрать выгодный вариант страховки может страховой брокер. Это бесплатно, так как комиссию ему платит страховая компания.

Не обязательно все риски оформлять в одной компании. Например, можно застраховать жизнь и здоровье в Zetta, а имущество — в если там ниже тариф. Важно, чтобы обе страховые были аккредитованы банком.

Вот алгоритм, по которому я действовал:

- Узнал список аккредитованных банком страховых компаний, например у Сбербанка их более 20.

- Выбрал страховую и рассчитал примерную стоимость страхования.

- Собрал документы, которые нужны для оформления договоров страхования.

- Оформил новые страховые полисы.

- Расторг старые договоры страхования.

- Отправил новые полисы в банк.

Расскажу подробнее обо всех шагах.

Где застраховать ипотеку ВТБ?

Сотрудники чаще всего предлагают ВТБ-Страхование, Ингосстрах, Альфа, РЕСО. Но это не единственные варианты.

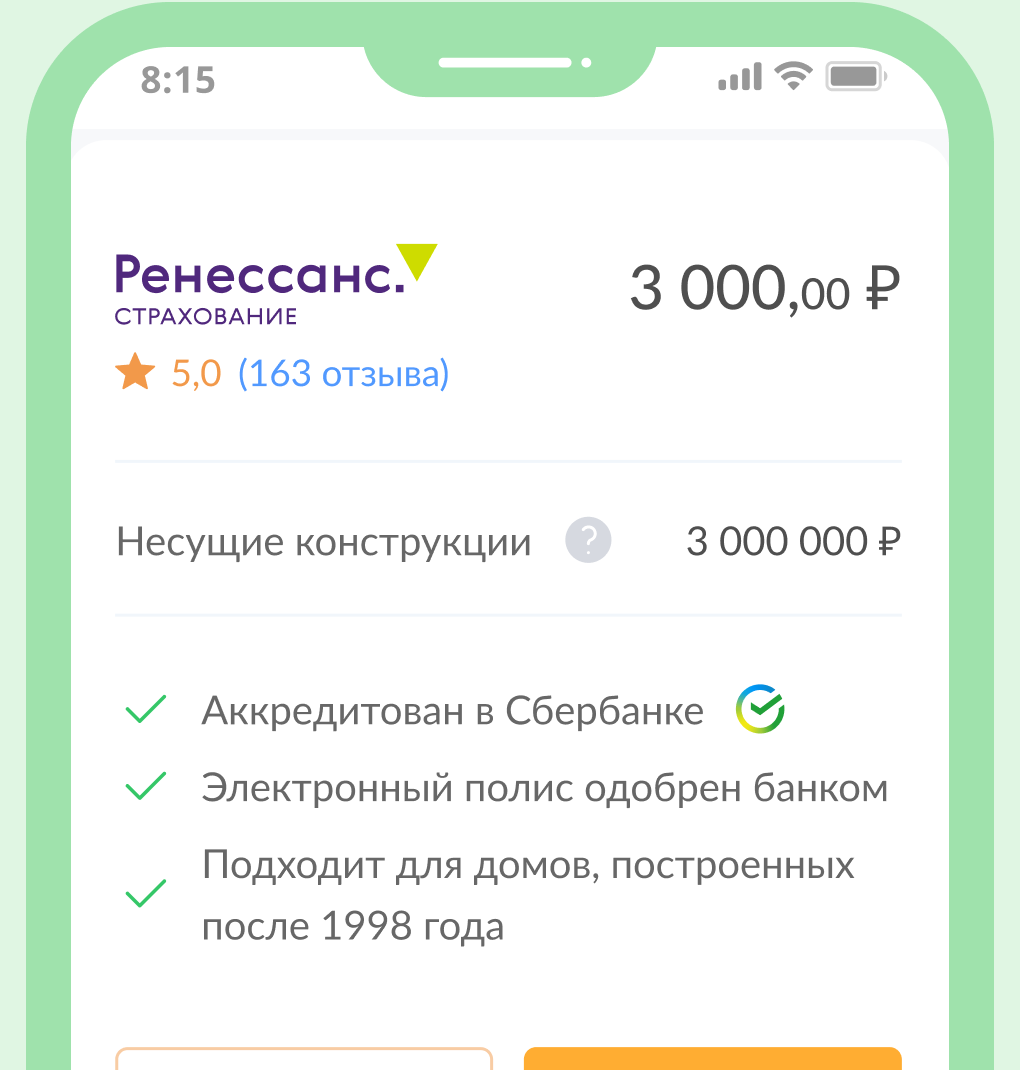

Вы можете выбрать любую аккредитованную СК. На 2022 год их 19. К ним относится Согласие, Совком-банк, Макс, Ренессанс и т.д.

Выгодно ли страховаться в банке?

Подбирая другого страховщика, следует ожидать навязывания от сотрудников самых дорогих фирм. Проще спокойно дома посмотреть условия и рассчитать услугу в разных организациях.

Даже если оформлять полис в ВТБ-страхование, то лучше через посредников. Страховым запретили делать уступки для привлечения клиентов. Но это не запрещено брокерам. Те беспрепятственно могут предложить более выгодные сделки.

Требования для семейной ипотеки с государственной поддержкой в ВТБ

Такая ипотека поддерживает семьи с детьми. Пониженный тариф 5%, при соблюдении условий, закрепляется на все время. Принять участие можно, если ребенок рожден с первого числа 2018 и по конец 2022 г. Если ребенок является инвалидом, то дата рождения должна быть не позднее 31.12.22.

Также предлагается рефинансировать старый заем и уменьшить до пяти процентов в год (при наличии комплексного страхования).

Первоначальный взнос минимум 15% всей собственности.

Какой может быть срок и сумма долга?

Минимальный срок год, а максимальный — 30 лет. Разрешенная сумма зависит от расположения жилья. Если жилплощадь в Москве (от 1 млн. р.), Санкт-Петербурге (от 1 млн. р.) или их областях, то максимально можно взять до 12 млн. руб. В МО области сумма начинается от миллиона, а в ленинградской от 500 тысяч.

Какую можно приобрести недвижимость?

Приобретать можно через застройщика по договору уступки (уже есть собственник) или через куплю-продажу. На Дальнем востоке можно купить вторичку или новый дом с землей в сельском поселении.

Требования к заемщику

Клиент обязан иметь ПМЖ в регионе куда обращается с гражданством России (у клиента, поручителя и малышей). Он приносит справку 2-НДФЛ с подтверждением доходов

Банк может учесть прибыль до трех созаемщиков или по основному и дополнительному месту работы.

Как узнать, аккредитована ли страхования компания банком

В Сбере список аккредитованных компаний есть на сайте банка. Ознакомьтесь с ним, чтобы снизить риск отказа в приеме страхового полиса.

В других банках обычно такая же практика: можно зайти на сайт банка, в котором у вас ипотека, и посмотреть список аккредитованных страховых компаний.

Отвечает управляющий партнер «Метриум Групп» Мария Литинецкая

Банковская страховка при ипотечном кредитовании включает два основных пункта. Первый страхование объекта недвижимого имущества, находящегося в залоге у кредитора. Иными словами, банк страхуется на случай непредвиденных обстоятельств: пожара, наводнения и других причин утраты объекта.

Второй пункт включает страхование жизни и здоровья заемщика. Так вот, отказаться от первой страховки заемщик не может. Согласно статье 31 «Об ипотеке», на клиента накладывается обязанность страховать «заложенное имущество в полной стоимости и за свой счет от всех возможных рисков». Иными словами, Вы не имеете права отказаться от этой страховки.

Страхование: имущества, ответственности, ипотечное страхование

Ипотека без первоначального взноса: где, как, сколько?

А вот от страхования жизни и здоровья отказаться можно. Согласно статье 935 ГК РФ, страхование жизни и здоровья исключительно добровольная процедура, банк не может от Вас его требовать. Однако есть одно но. В случае Вашего отказа никто не запрещает банку увеличить процентную ставку. Об этом кредитор честно предупреждает в ипотечном договоре. Причем рост процентов по кредиту может составить от 1% до 7-10%, что фактически вынуждает заемщика продлевать полную страховку. Таким образом, абсолютно на законных основаниях Вы можете не страховать жизнь и здоровье, однако готовьтесь к тому, что ежемесячные платежи возрастут. И Вы не сможете оспорить данное решение банка.

Сколько мне удалось сэкономить

По расчетам Сбербанка, в этом году я должен был заплатить 4301 : 2798 за страхование жизни и 1503 за страхование квартиры.

Расчет Сбербанка по страхованию жизни при остатке долга 668 000 — я успел погасить часть задолженности

Расчет Сбербанка по страхованию имущества

Я же заплатил 2488 : 1820 стоило страхование жизни, 668 — имущества.

Получается, я сэкономил 1813 , то есть 42%. , это очень существенно. И чем больше сумма кредита, тем больше экономия.

Редактор этой статьи сэкономила на ипотечном страховании 24 638,6 . В 2020 году в «Росгосстрахе» она заплатила 33 414,4 , а страховая премия по договору с «» — теперь это — составляла 58 053 Р.

Комплексная ипотечная страховка по договору с «» в 2020 году в 58 053

Квитанция «Росгосстраха» на получение страховой премии: на 24 638,6 меньше, чем в ВТБ

Получается, можно сэкономить солидную сумму. Как мне сказала менеджер, которая оформляла мои полисы, к ней обращаются клиенты из разных банков — и всегда страховки, которые предлагают по умолчанию, значительно дороже. я знал об этом раньше, перешел в другую страховую.

Единственный минус такой экономии в том, что нужно заново оформлять договор страхования. На это нужно время: собрать документы, съездить в офис страховой, направить полисы в банк. Хотя я в итоге потратил на это меньше недели:

- 14 мая 2020 года я узнал, что могу сэкономить, и стал неспешно все проверять;

- 20 мая привез необходимые документы в офис страховой компании — они были у меня на руках — и сразу получил готовые полисы;

- 22 мая загрузил страховые полисы в личный кабинет по ипотеке;

- 25 мая банк их уже принял.

Запомнить

- Если вы оплачиваете страховку по ипотеке, изучите предложения других страховых компаний: возможно, вы переплачиваете. Это наверняка так, если вы заключили договор с банковской страховой компанией и разница может составлять до

- Узнайте список аккредитованных страховых компаний в своем банке. У них тоже можно оформить страховку.

- Не забудьте взять квитанции об оплате новых полисов: они нужны обязательно.

- Если текущий договор действует в течение всего периода страхования и в нем нет условия о досрочном расторжении неуплаты страхового взноса, его необходимо расторгнуть. Иначе страховая компания может взыскать неуплаченные страховые премии.

- Если возникают вопросы, звоните на горячую линию и уточняйте все нюансы у сотрудников банка и страховой.

Что будет, если не продлить полис страхования жизни и здоровья

Полис страхования также необходимо ежегодно продлевать и предоставлять в банк до того, как закончится срок действия предыдущего полиса.

Если полис страхования жизни и здоровья вовремя не продлен, банк имеет право повысить ставку по ипотеке (в зависимости от условий договора).

Подключите автоплатёж и не беспокойтесь о продлении страховки

Автоплатёж — это автоматический сервис банка, позволяющий вовремя оплачивать разные услуги по вашему поручению с выбранной карты Сбера.

При подключении автоплатежа к договору страхования оплата очередного периода по полису будет проходить ежегодно за 5 дней до даты окончания текущего периода. Накануне вам придёт СМС‑уведомление о предстоящем списании.

Размер платежа будет рассчитан на основании актуального остатка задолженности по кредиту на дату списания и страхового тарифа по договору страхования.

Возможность подключения автоплатежа появляется при оформлении страховки в личном кабинете Домклик. Изменить параметры услуги или отменить оплату можно в личном кабинете СберБанк Онлайн

Необходимые документы

Список документов зависит от того, что вы хотите застраховать.

Страховая компания может запросить документы на своё усмотрение, а при страховании жизни и здоровья — предложить заполнить анкету с вопросами о состоянии здоровья.

Перед подачей заявки на комплексное ипотечное страхование уточните в банке требования к страховому покрытию.

Как оформить страховку для ипотеки

Оформить страхование квартиры для ипотеки можно онлайн на сайте страховой компании. Как действовать заёмщику:

- Выберите страховщика на Выберу.ру и перейдите на его сайт.

- Изучите виды страхования, стоимость, условия и доступные способы оформления полиса.

- Убедитесь, что ваш банк работает с этой страховой компанией.

- Подайте заявку, используя подсказки системы. Укажите личные данные и другие сведения, необходимые для оформления.

- Оплатите стоимость полиса.

- Получите полис страхования ипотеки в электронном виде. Он придёт на электронную почту, при необходимости распечатайте документ.

Для оформления страховки в офисе СК нужно прийти лично с документами. Какие именно нужны, лучше уточнить заранее. Чтобы оформить страховку недвижимости по ипотеке по выгодному тарифу, можно сделать следующее:

- обратиться к страховщику, с которым уже заключены договоры страхования, т. к. СК предлагают действующим клиентам более выгодные условия;

- выплатить ипотеку досрочно, при этом можно будет вернуть часть уплаченного страхового взноса;

- застраховать ипотеку в офисе страховщика, а не в банке, при этом стоимость полиса будет ниже.

Крупные банки работают только с солидными страховщиками, поэтому сэкономить на страховании ипотечного кредита, выбрав малоизвестную компанию, не получится.

Как и где продлить полис страхования ипотечной недвижимости

Полис страхования ипотечной недвижимости легко, быстро и без визитов в банк можно продлить с помощью сервиса После этого полис автоматически отправляется в банк.

Обязательными условиями страхового договора вне зависимости от способа страхования являются

- объект договора — недвижимость, которую вы хотите застраховать;

- страховой случай — событие, при наступлении которого имуществу будет причинен вред или ущерб;

- страховая сумма — размер денежной компенсации страховщика при наступлении страхового случая;

- срок действия договора.

5 причин для отказа в выплате страховки за недвижимость

Страхование загородного дома: что, от чего, как сэкономить?

Порядок страхования ипотечной квартиры или дома

С помощью дистанционных сервисов есть возможность застраховать недвижимость без посещения офиса страховщика. Чтобы оформить онлайн, необходимо заполнить электронную форму:

- Выбираете банк, где будет выдача ипотеки.

- Указываете, что нужно застраховать квартиру, комнату или другой объект.

- Вводите остаток долга по ипотеке.

- Выбираете, на что оформляется полис — имущество, жизнь и здоровье, титул.

- Указываете срок действия или продления полиса.

- Заполняете информацию о квартире, которую нужно застраховать (город, год сдачи).

- Заполняете данные о лице, на которого оформят страховку.

После заполнения данных система автоматически рассчитает цену полиса. Если расчет стоимости вас устраивает, подтверждаете согласие застраховать имущество, прикрепляете необходимые документы, заключаете договор. Страховка начинает действовать только после того, как вы подтвердите согласие её купить и произведете оплату.

Что будет, если не купить полис страхования жизни и здоровья

В случае смерти или потери трудоспособности заемщика все финансовые обязательства по ипотеке переходят на его семью. В критической жизненной ситуации родственники рискуют остаться без денег и крыши над головой.

Кроме того, при отказе от страхования жизни и здоровья банк повысит процентную ставку по кредиту согласно договору.

Например, сумма остатка по кредиту — 2 000 000 руб., ставка — 10%, ежемесячный платеж — 20 000 руб. Сумма доплаты составит 24 000 руб. в год.

Что будет, если не продлить полис страхования ипотечной недвижимости

Полис страхования недвижимости необходимо ежегодно продлевать и предоставлять в банк до окончания срока действия предыдущего.

Если полис вовремя не продлен, банк начислит неустойку на остаток по кредиту, начиная с 31-го календарного дня после окончания действия предыдущего полиса. Размер неустойки — ½ процентной ставки по кредиту за каждый день просрочки (если это предусмотрено в рамках кредитного договора).

Полис страхования недвижимости необходимо продлевать каждый год и предоставлять в банк до того, как закончится срок действия предыдущего полиса.

Если вы вовремя не продлили полис, банк начислит неустойку на остаток по кредиту, начиная с 31-го календарного дня после окончания действия предыдущего полиса. Размер неустойки зависит от условий кредитного договора (если это предусмотрено в его рамках).

Что дает страхование жизни и квартиры при ипотеке в ВТБ

Обязательным условием ипотечного займа является страхование квартиры. Это предусмотрено для того, чтобы при наступлении страхового случая заемщик смог не потерять вложенные деньги.

Также в случае, если с квартирой что-то произойдет, клиент не будет тратить свои деньги на ремонт.

Добровольным является страхование жизни. Клиент сам решает страховать жизнь или нет. Если банк не повышает ставку при отсутствии данного полиса, то клиент может отказаться от него. Но всегда рекомендуется страховать и квартиру и жизнь.

Страхование жизни предполагает финансовую защиту клиента в случае его смерти или получения инвалидности, а также в том случае, если временно утрачена работоспособность.

Обратите внимание, что банк ВТБ снижает ставку по ипотеке для клиентов, оформивших страхование жизни.

Как оформить или продлить страховой полис в Сбере

Есть несколько способов — выбрать можно любой.

- На сайте Домклик в разделе «»

- В страховой компании,

- В любом отделении Сбера

- С помощью СберБанк Онлайн

Выгодно ли отказываться от страхования жизни для ипотеки?

Как отмечалось выше, при отказе от страхования жизни банк повышает ставку по кредиту. У заемщика возникает вопрос, что в таком случае будет выгоднее — платить по повышенной ставке или оформить полис?

В данном случае все индивидуально, поскольку страхование жизни рассчитывается для каждого клиента по определенным тарифам. Например, страховка будет дороже для людей старше 50-60 лет, для лиц, которые имеют хронические заболевания, вредные привычки или опасную работу.

В самых сложных случаях страховка жизни будет обходиться дорого, поэтому иногда повышение ставки немного выгоднее страхования. В большинстве случаев выгоднее оформлять страховку жизни.

Можно ли снизить ставку по кредиту, купив полис страхования жизни и здоровья после оформления ипотеки

- квартира или комната в квартире жилого дома;

- дом, хозпостройки, находящиеся на земельном участке;

- внутренняя отделка жилых помещений;

- инженерное оборудование квартиры или жилого дома;

- предметы домашней обстановки и быта, например мебель, бытовая техника, сантехника и т. д.

Кроме того, можно застраховать не только свою квартиру, но и чужую. К примеру, квартиру соседей. Тогда в страховку вносится пункт «гражданская ответственность», и при наступлении страхового случая (вы залили квартиру снизу) пострадавшим платите уже не вы, а страховая.

Какая страховка нужна для ипотеки?

Существует три вида ипотечного страхования: недвижимости (дома или квартиры), титульное (право собственности на недвижимость), жизни заемщика. Первый вид является обязательным по закону и без него нельзя получить ипотеку.

Титульное и жизни — добровольные виды страхования, но при их отсутствии банк имеет право поднять процентную ставку.

На Выберу.ру можно выбрать страховую компанию из рейтинга или воспользоваться формой поиска. Чтобы подобрать подходящее предложение по страхованию ипотеки, выполните несколько действий:

- Выберите в списке банк, где оформляете ипотеку.

- Укажите сумму ипотечного кредита (или остаток к погашению).

- Отметьте пол заёмщика.

- Введите дату своего рождения.

- Если ранее страховали ипотеку, отметьте это.

- Нажмите «Показать цены».

Посмотрите все предложения, которые подходят под основные условия, и ознакомьтесь с ограничениями по поводу года постройки дома. Сравните цены, страховое наполнение, изучите правила страховки жилья при ипотеке и посмотрите образец полиса. Выбрав СК, нажмите «Купить полис» и перейдите к оформлению.

После заполнения электронной формы и проверки сведений вы сможете оплатить полис и получить его на электронную почту, или с вами свяжется представитель СК и проконсультирует по поводу дальнейших действий.

Страхование ипотеки ВТБ в Ингосстрах

Есть несколько страховых с выгодными условиями для страхования ипотеки от ВТБ. Это компании: Росгосстрах, Ингосстрах, ПАРИ.

Рассмотрим компанию, представленную на нашем сайте – .

— Данная компания имеет стабильный рейтинг по оценке агентства Эксперт РА. Компания активно работает в ипотечном страховании.

— Ингосстрах финансово надежная и платежеспособная компания. Ингосстрах работает в большинстве регионов страны, даже в небольших городах.

— На данную компанию стоит обратить внимание, если основным заемщиком по ипотеке является мужчина, так как здесь более выгодные тарифы именно для них.

— Эта компания имеет оптимальное соотношение цены и качества для страхования ипотеки ВТБ банка.

Нужно ли каждый год страховать квартиру в ипотеке?

Страховка ипотечной квартиры обязательна. Данное требование указано в Федеральном законе «Об ипотеке (залоге недвижимости)» (ст. 31). Отказаться от продления полиса нельзя. Поэтому до полного погашения ипотеки заемщик обязан ежегодно страховать объект недвижимости, который находится в залоге у банка.

В какой срок необходимо застраховать квартиру при ипотеке?

Страховка квартиры для ипотеки может быть оформлена в дату заключения кредитного договора или до момента выдачи суммы кредита. Поскольку страхование жилья при ипотеке является обязательным, получение кредита невозможно, пока объекты недвижимости не застрахованы.

Какую сумму указывать при оформлении страховки по ипотеке?

В процессе оформления договора страхования недвижимости при ипотеке указывается сумма долга по кредитному договору. Стоимость страховок не включается в цену кредита. Это отдельная статья расходов.

Рекомендуемые ипотечные продукты

– 100 000 000 ₽ до 100 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 100 000 000 ₽ до 100 000 000 ₽

- Ставка: от %

- Срок: от года до лет

- Первоначальный взнос: %

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: день в день

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества, обязательный залог имеющегося имущества

до 70 000 000 ₽ до 70 000 000 ₽

Оформите кредит на покупку квартиры с привлекательной процентной ставкой кредитования и с использованием специальных программ

- Сумма: до 70 000 000 ₽ до 70 000 000 ₽

- Ставка: от %

- Срок: от лет до лет

- Первоначальный взнос: от %

- Цель ипотеки: покупка жилья

- Категория недвижимости: вторичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

– 60 000 000 ₽ до 60 000 000 ₽

- Сумма: от до 60 000 000 ₽ до 60 000 000 ₽

- Ставка: от %

- Срок: от года до лет

- Первоначальный взнос: от %

– 12 000 000 ₽ до 12 000 000 ₽

- Сумма: от до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от %

- Срок: от года до лет

- Первоначальный взнос: от %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: день в день

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

– 15 000 000 ₽ до 15 000 000 ₽

- Сумма: от до 15 000 000 ₽ до 15 000 000 ₽

- Ставка: от %

- Срок: от года до лет

- Первоначальный взнос: от %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

В какой компании низкие тарифы на страхование ипотеки ВТБ в 2022 году

Заемщик может оформить ипотечное страхование в любой компании, в которой тарифы на страховку будут самыми низкими.

Стоимость ипотечной страховки напрямую зависит от суммы текущего ипотечного долга. Поскольку страховой полис заемщик обязан оформлять каждый год, цена страховки будет пересчитываться в соответствии с остатком по кредиту.

Для ипотеки ВТБ есть множество аккредитованных компаний, в каждой из которых разные тарифы на страхование ипотеки. Итоговая цена ипотечной страховки рассчитывается в процентах от суммы ипотеки и составляет меньше 1%. Как правило, тарифы варьируются от 0,15% до 1%.

Приведем пример актуальных тарифов на страхование ипотеки в одних из самых крупных СК. В данных компаниях фиксируются низкие проценты на страхование ипотеки.

Тарифы на страхование ипотеки в 2022 году

- 0,075%

- Абсолют Страхование — 0,075%

- 0,125%

- 0,175%

Сколько стоит страхование ипотеки?

Стоимость страховки зависит от разных факторов. Основной — сумма остатка по кредиту. На цену страхования недвижимости влияет год постройки дома, тип недвижимости (квартира или дом) и т.д. На цену страхования жизни влияет профессия, состояние здоровья, пол и возраст заемщика.

Особенность оформления страховки при использовании маткапитала

Материнский капитал для покупки квартиры можно использовать двумя способами.

- Использовать непосредственно как первый взнос.

- Использовать как частично досрочное погашение.

В первом случае схема выглядит так:

- Банк даёт на покупку квартиры 2 400 000 рублей. Эта сумма будет изначально отображена в кредитном договоре.

- Покупатель отдаёт продавцу наличными 117 000 рубле.

- Пенсионный фонд перечисляет продавцу 483 000 рублей.

Минус схемы в том, что продавцу надо месяц ждать поступления средств — на это пойдёт не каждый. Плюс схемы — страховка рассчитывается от окончательного размера ипотеки — 2 400 000 рублей.

Вторая схема использования маткапитала:

- Банк даёт на покупку квартиры 2 883 000 рубля.

- Покупатель вносит наличными 117 000 рублей.

- 483 000 маткапитала поступают из ПФР в банк как частичнодосрочное погашение.

Плюс схемы в том, что продавец не ждёт месяц, пока зачислятся деньги. Минус в том, что первоначальный ипотечный договор оформляется на 2 883 000 рублей. Сответственно, страховка будет рассчитываться от этой суммы, что составит 9 917 рублей.

Получается, что через месяц сумма задолженности изменится, а заплатить повышенную страховку придётся за весь год.

Шаг 4

Оформить полисы в новой страховой

Менеджер страховой оформила два полиса — на страхование жизни и здоровья и квартиры — в течение 20 минут. Я их оплатил и забрал. Квитанции отправили мне на электронную почту. Полисы обошлись в 2488 .

Как сэкономить на страховании ипотеки ВТБ

Сразу отметим, что нет одной страховой компании, где всем клиентам было бы застраховаться одинаково дешево. В каждой компании свои тарифы. Именно поэтому не стоит выбирать компанию по рекомендациям от друзей или на форумах.

Удобнее всего воспользоваться онлайн-калькулятором для расчета стоимости страховки и выбрать вариант, который подобран по вашим параметрам.

4 способа сэкономить на страховании ипотеки

1.Не оформлять страховку в самом банке. Наверняка при оформлении ипотеки вы столкнулись, или еще придется столкнуться с тем, что сотрудник ВТБ банка навязывает клиенту страховку от компании ВТБ Страхование. В некоторых случаях это не предложение застраховаться в ВТБ, а именно навязывание. Но в большинстве случаев страхование в банке дороже, чем у других страховщиков.

Некоторые клиенты соглашаются на такой вариант, поскольку попросту не знают, что имеют полное право застраховаться в любой другой компании, которая аккредитована для страхования ипотеки в ВТБ (далее в статье мы представим список данных компаний).

2.Основным заемщиком нужно сделать женщину. Тарифы для женщин зачастую значительно ниже, чем для мужчин. Об этом пункте лучше знать до оформления кредита.

3.Скидки при наличии других полисов от страховщика. Если вы доверяете какой-то определенной страховой компании, где у вас уже имеются другие действующие договоры (ОСАГО, КАСКО, страхование жизни или имущества и т.д), то вы можете рассчитывать на скидку для постоянных клиентов.

4.Переход в другую компанию. При продлении страховки по ипотеке вы можете перейти в другую страховую компанию. Некоторые страховщики за такой переход дают 10-15% скидки.

Ипотечное страхование на сайте

Большой выбор страховых компаний, низкие цены, получение страхового полиса на e-mail

Обязательно ли страховать квартиру или дом по ипотеке

Понятно, что для банка страховка важна, она защищает финансовые риски при выдаче кредита. Но зачем ипотечное страхование дома или квартиры заемщику? Давайте разбираться.

Согласно действующему законодательству, при покупке недвижимости в ипотеку страхование ответственности заемщика обязательно (ст.31 №102‑ФЗ). Без оформления полиса банк не выдаст ипотечный кредит. Оформление ипотечного страхования гарантирует:

- кредитору – получение денежных средств, если должник не сможет их вернуть;

- заемщику – получение компенсации, если залоговое имущество пострадает от затопления, пожара, взрыва и т. д. Таким образом, ипотечное страхование недвижимости защищает интересы страхователя при нанесении значительного ущерба квартире или дому.

К основным особенностям страхования залоговой недвижимости при заключении ипотечного договора можно отнести следующие критерии:

- оформляют страховку в пользу кредитора;

- страхователь вносит стоимость страхования квартиры при ипотеке в полном объеме;

- страховая сумма не может быть меньше 10% и более 50% от основного размера долга;

- договор страхования квартиры для ипотеки должен быть оформлен в течение всего срока, пока заемщик полностью не выплатит кредит;

- снизить размер страховой суммы страхователь имеет право при внесении более трети от суммы кредита при условии добросовестного выполнения обязательных требований.

При погашении кредита, оформленного на покупку квартиры, договор страхования обязательств заемщика прекращается. Страховщик имеет право получить часть страховой премии пропорционально времени действия договора.

Кроме обязательного договора, страховщики предлагают оформить программы добровольных страхований. К наиболее популярным относятся следующие варианты:

- Страхование титула. Титульным страхованием защищается право собственности на данный объект. Особенно важно оформить титул при совершении сделок на вторичном рынке, когда могут возникнуть споры о правах на недвижимость. Любая проверка недвижимости не гарантирует 100% отсутствие рисков утраты титула. Для полной или частичной компенсации от рисков потери денег при оспаривании сделки в суде и оформляют полисы добровольного страхования.

- Страхование жизни и здоровья. Полис покрывает риски утраты жизни или здоровья. При наступлении страхового случая, когда заемщик не сможет производить выплаты по ипотечному кредитованию, это сделает страховая компания (СК). Страхование здоровья заемщика позволяет оградить от проблем не только самого клиента, но и его семью, которой не нужно будет думать, где брать деньги, чтобы вернуть долги.

- Комплексная программа. Комплексную ипотечную страховку удобно оформлять, когда есть желание застраховаться одновременно от нескольких рисков. В комплексное страхование включается защита недвижимости, заемщика и титула. Предлагают комплексные программы защиты многие страховщики. У каждого свои условия. Например, клиенты Сбербанка, если захотят оформить комплексный договор, кроме базовой и расширенной защиты, получают компенсацию при причинении ущерба соседям (затопление, взрыв газа, пожар).

Срок действия страховок соответствует периоду ипотечных кредитов. Как только заемщик погашает долг по ипотеке, завершает выплаты банку, договор прекращается. При досрочном погашении можно вернуть часть авансовых выплат.

Как получить оригинал полиса, оформленного онлайн?

После оформления страховки на сайте, оригинал документа будет выслан на электронную почту. Процесс оформления занимает не более 10 минут, а ожидание страховки не более 40 минут. Полис достаточно распечатать, посещать офис страховой не нужно.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора предлагает купить страховку в дружественной или аффилированной компании. Такие компании есть в большинства ипотечных кредиторов. Например у Сбербанка — у Совкомбанка —

Банку это выгодно: как агент, который направил клиента в страховую компанию, он получает комиссию — часть суммы, которую заемщик уплатит по страховке.

Моя квартира стоила 1 650 000 . Первоначальный взнос был 300 000 — в итоге в долг у банка я взял 1 350 000 . Когда я определился с квартирой, ипотечный менеджер сообщила, какие дополнительные расходы меня ждут до оформления сделки:

- Оплата отчета об оценке квартиры — 3000 .

- «Комплексная финансовая защита кредита», то есть страховка моей жизни и здоровья и самой квартиры, — 8853 .

- Регистрация перехода права собственности через электронные сервисы банка — 9000 . Сюда входила госпошлина за регистрацию в Росреестре, стоимость услуг по подготовке договора купли-продажи, выпуск электронной подписи .

Расскажу подробнее про услуги. Сервис безопасных расчетов — СБР — нужен, чтобы банк разместил первоначальный взнос клиента и ипотечные деньги на специальном счете. Продавец получает доступ к деньгам после регистрации сделки, когда банк станет залогодержателем квартиры, а покупатель — собственником. Подобные сервисы есть, например, в Сбербанке и ВТБ.

Другая услуга — электронная регистрация. Она нужна, чтобы банк сам подал документы в Росреестр. Для этого понадобится электронная подпись клиента.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги, чтобы сохранить ставку, по которой получил кредит.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главная цель — квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 за страховки от Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

Переписка в чате с кредитным менеджером по поводу дополнительных расходов

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Главные материалы обо всем, что влияет на ваши деньги и жизнь, — в вашей почте по средам и субботам. Бесплатно

Процедура страхования жилья

Оформление страховок происходит по-разному. Часто банки предлагают заключить договор со страховой компанией-партнером, но заемщик вправе отказаться и выбрать любую интересующую его страховую фирму, подчеркнул Сергунин. «Банки часто сообщают, что если отказаться от страхования в конкретной компании и обратиться к другому страховщику, процентная ставка будет увеличена. Но это неправда. Если заемщик страхуется в аккредитованной при банке компании, процентная ставка остается прежней», — прокомментировала юрист по недвижимости Дарья Коровина.

Список аккредитованных компаний всегда есть на сайте банка. Как правило, услуги в страховой компании, аккредитованной при банке, на 20–30% дешевле, отметила Коровина. По ее словам, страхование квартиры делается уже после подтверждения банком выдачи ипотечного кредита под конкретную квартиру. Делать страховку до одобрения квартиры банком не рекомендуется: если сделка не состоится, а страховку вы уже оплатили, придется потратить время, чтобы вернуть оставшиеся деньги из страховой компании», — уточнила юрист. По ее словам, лучше идти по алгоритму:

- одобрили квартиру в ипотеку;

- обзвонили несколько аккредитованных при банке страховых компаний;

- отправили в них оценочный альбом;

- получили информацию о стоимости страхового полиса и условиях страхования.

«Оценочный альбом делает оценщик на основании выписки из ЕГРН или свидетельства о праве собственности, поэтажного плана, экспликации, фотографий квартиры. Страховой агент на основании оценочного альбома делает расчет стоимости полиса», — пояснил Сергунин

Сейчас полисы практически всех компаний можно сделать в электронном виде — оплатить по ссылке, получить на почту. Если делать страхование в аккредитованной компании, то для сделки нужно приложить страховой полис и подтверждение оплаты, подчеркнула Коровина. По ее словам, все чаще эти документы клиент отправляет менеджеру банка в электронном виде. Страхование недвижимости можно оформить за два-три часа, пояснила юрист.

Важно учитывать, что вы не просто соблюдаете формальность и поэтому покупаете страхование квартиры. «При наступлении страхового случая заемщик ожидает, что страховщик выплатит возмещение, поэтому я рекомендую выбирать крупные страховые компании», — отметила юрист.

Добровольные виды страхования

Остальные виды страхования, например страхование ответственности заемщика перед кредитором, добровольные (п. п. 2, 4 ст. 31 Закона N 102-ФЗ). «Часто используются страхование ответственности заемщика, титульное страхование и страхование жизни и здоровья заемщика. Но важно помнить, что банки не имеют права навязывать эти страховки клиентам, поскольку это противоречит п. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1«О защите прав потребителей», — подчеркнул партнер юридической компании Lion Lex Илья Сергунин.

Кредитные учреждения часто стимулируют заемщиков все-таки покупать такие страховые продукты, предлагая более выгодные условия кредитования, уточнил юрист. Он отметил, что такие виды страховок не пустышки и могут быть полезны заемщикам:

Страхование ответственности заемщика позволяет застраховать себя на случай невозможности выплаты кредита. «Страховой случай наступает при неисполнении заемщиком требования о досрочном погашении кредита, если он просрочил платеж, при условии недостаточной стоимости заложенного имущества. В таком случае банк получает от страховой компании выплату. (п. 4 ст. 31 Закона N 102-ФЗ)». Учтите, что страховая сумма по договору не может быть более 50% и менее 10% основной суммы долга», — подчеркнул Сергунин.

Титульное страхование минимизирует риск потери права собственности. «Широко используется на вторичном рынке недвижимости, где судебные споры по поводу прав на недвижимость очень часты. Даже полноценная проверка квартиры перед покупкой на юридическую чистоту сделки не может стопроцентно гарантировать отсутствие рисков. Титульное страхование позволяет заемщику не потерять деньги полностью или частично, если сделка будет оспорена в суде», — уточнил юрист.

Страхование жизни и здоровья — это страховка на случай смерти, полной, а также частичной нетрудоспособности заемщика. Банки часто навязывают именно эту страховку, но они не имеют права отказывать в заключении кредитного договора, если клиент не оформляет ее (ст. 7 Закона от 21.12.2013 N 353-ФЗ), отметил партнер компании Lion Lex. Он подчеркнул, что не стоит думать, что данная страховка не нужна.

«В случае смерти заемщика наследники вместе с активами получают еще и его долги. Не редкость, когда банки требуют возврата долгов с несовершеннолетних наследников заемщика, у которых нет денег. Именно в подобной ситуации страхование жизни помогает решить проблему. Такая страховка защищает интересы как заемщика, так и банка. Заемщика она защищает от непредвиденных жизненных обстоятельств, банк — от бизнес-рисков», — уточнил юрист.

Виды ипотечного страхования — обязательные и добровольные

Страхование ипотечного жилья служит для финансового учреждения гарантией того, что при наступлении неблагоприятных обстоятельств страховая компания компенсирует убытки. Размер компенсации определяется видами и условиями заключённых договоров. Страховка покрывает не всю стоимость жилья, а только сумму, которую заёмщик должен банку. Пример: если клиент внёс 50% от стоимости недвижимости в качестве первоначального взноса, страховой полис оформляется на остаток (50%).

Имущество

Страхование недвижимости при ипотеке необходимо, когда дом построен и сдан в эксплуатацию. Страхуются несущие и другие конструкции, стены, в некоторых случаях — инженерные коммуникации, чистовая отделка. В программу страхования входят такие риски:

- затопление;

- пожар;

- стихийные бедствия;

- злонамеренные действия третьих лиц;

- взрыв газа, предназначенного для бытовых нужд;

- взрыв мест хранения бытового газа.

Под страховым случаем понимают повреждение или полное разрушение окон, дверей, стен и других конструктивных элементов квартиры в результате перечисленных событий.

Жизнь и здоровье

Банк может потребовать застраховать жизнь и здоровье, если дом ещё не достроен или не введён в эксплуатацию и клиент не получил право собственности на квартиру. Страхование жизни и здоровья при оформлении ипотеки на строящееся жильё означает, что в случае болезни, утраты трудоспособности или смерти застрахованного лица банк получает компенсацию. Её размер зависит от вида страхового случая:

- в случае болезни или временной потери трудоспособности — пропорционально тому времени, в течение которого заёмщик не мог работать и получать доход;

- при смерти или полной утрате трудоспособности — в размере остатка долга.

Правовой титул

Страхование титула защищает интересы кредитного учреждения и заёмщика. Если сделка будет признана недействительной в связи с неправомерными действиями, совершёнными во время её заключения или ранее, страховая компания компенсирует ущерб банку и заёмщику.

Примерный список причин, по которым сделка может быть признана недействительной (он отличается у каждого страховщика):

- сделку провели без согласия супруга;

- продавец не отдавал отчёта в своих действиях;

- квартира была продана несовершеннолетним лицом без согласия законных представителей;

- продавец совершил сделку под влиянием неблагоприятных обстоятельств — насилия, угроз, обмана;

- при продаже были нарушены права человека, владеющего долей в квартире;

- сделку совершил недееспособный или ограниченно дееспособный человек.

Часть денег направляется в счёт погашения кредита, а оставшуюся часть получает заёмщик, если иное не предусмотрено договором страхования жилья.

Важно! У каждой СК есть перечень случаев, которые не считаются страховыми. При их наступлении страхование правового титула не поможет.