Кредитные каникулы появились в России в 2020 году как разовая мера во время пандемии. С тех пор правило претерпело изменения и может стать постоянно действующим. Что такое кредитные каникулы и кто их сейчас может взять?

В этой статье:

Содержание:

Что такое кредитные каникулы

Кредитные каникулы — это период временной приостановки платежей по кредиту (займу) или снижения их размера без штрафных санкций и последствий для кредитной истории. Кредитор (банк, микрофинансовая организация, кредитный потребительский кооператив) не имеет права отказать в предоставлении кредитных каникул, если заемщик соответствует требованиям действующего на момент обращения закона.

На данный момент в России действуют несколько законов, по которым можно оформить кредитные каникулы:

- антикризисные. За каникулами могут обратиться в период с 1 января по 31 марта 2023 года физические лица, индивидуальные предприниматели, а также малый и средний бизнес, которые оказались в тяжелой финансовой ситуации (закон № 106 от 03.04.2020);

- для мобилизованных, проходящих военную службу и членов их семей. За каникулами с 21 сентября 2022 года по 31 декабря 2023 года могут обратиться лица, призванные на военную службу по мобилизации в Вооруженные силы Российской Федерации, лица, принимающие участие в специальной военной операции, а также члены их семей (закон № 377-ФЗ от 07.10.2022).

В Госдуме планируют ввести право граждан на кредитные каникулы на постоянной основе. Законопроект был внесен в Госдуму в сентябре 2022 года и прошел первое чтение. Глава комитета Госдумы по финансовому рынку Анатолий Аксаков сообщил, что его планируют окончательно принять в первом квартале 2023 года. Механизм постоянных кредитных каникул позволит взять паузу в выплате долгов в любой момент при соблюдении определенных условий.

На данный момент кредитные каникулы отличаются от других видов послаблений тем, что фактически являются разовой мерой, так как действуют в строго заданные законами отрезки времени и/или для конкретных категорий граждан, тогда как за реструктуризацией, рефинансированием и ипотечными каникулами можно обратиться в любой момент на постоянной основе.

- Реструктуризация — это изменение условий действующего кредита для тех, кто оказался в сложной ситуации. Как правило, в рамках реструктуризации пересматривается график платежей: либо через снижение процентной ставки, либо через увеличение общего срока кредита, благодаря чему сокращается сумма ежемесячного платежа. Если кредитор отказывает в реструктуризации, заемщик может просить о ней суд.

- Рефинансирование — это получение нового кредита на более выгодных условиях для погашения текущих долгов. Следует учитывать, что оформление нового кредита в рамках рефинансирования повлечет за собой дополнительные расходы (сбор пакета документов, новая страховка, в случае с ипотекой — оценка стоимости недвижимости и т. п.). Оправданными затраты на рефинансирование считаются, когда разница между старой ставкой по кредиту и новой начинается от 1,5 п.п.

- Ипотечные каникулы — это льготный период, в течение которого заемщик может уменьшить или приостановить выплаты ипотечного кредита на срок до шести месяцев. В отличие от реструктуризации ипотечные каникулы могут предоставляться один раз. Также перечень трудных жизненных ситуаций, в которых заемщик имеет право запросить каникулы, ограничен законодательством (ч. 2 ст. 6.1–1 Закона № 353-ФЗ). В целом ипотечные каникулы регулируются ст. 6.1–1 Федерального закона от 21.12.2013 № 353-ФЗ — «О потребительском кредите (займе)», изменения внесены Федеральным законом № 76-ФЗ от 01.05.2019.

По каким кредитам дают каникулы

Антикризисные кредитные каникулы

Кредитные каникулы по 106-ФЗ можно получить по всем видам кредитов и займов, выданных до 1 марта 2022 года, но по каждому из них запросить отсрочку можно только один раз.

Максимальные суммы кредитов, по которым могут быть предоставлены кредитные каникулы, составляют:

- ₽300 тыс. для физических лиц;

- ₽350 тыс. для индивидуальных предпринимателей;

- ₽100 тыс. по кредитным картам;

- ₽700 тыс. по автокредитам;

- по кредитам для бизнеса размер лимита не установлен.

По ипотечным кредитам, выданным в целях, не связанных с осуществлением предпринимательской деятельности:

- ₽6 млн для недвижимости, расположенной на территории Москвы;

- ₽4 млн для недвижимости на территории Московской области, Санкт-Петербурга и регионов Дальневосточного федерального округа;

- ₽3 млн для недвижимости остальных регионов России.

Кредитные каникулы для военнослужащих

Мобилизованные и другие участники специальной военной операции могут получить кредитные каникулы по потребительским кредитам и займам, которые они взяли до мобилизации или до начала участия в операции. В том числе по ипотеке и кредитным картам, пояснили в Банке России.

Кроме того, кредитные каникулы распространяются на все кредиты и займы, которые взяли индивидуальные предприниматели — мобилизованные или добровольцы.

В ЦБ уточнили, что сумма кредитов для данного вида кредитных каникул не имеет значения, как и их количество.

В законопроекте, который предлагает установить право для россиян на кредитные каникулы на постоянной основе, прописано, что размер кредита не должен превышать максимальный уровень, установленный правительством. Пока он не утвержден, авторы предложили принимать за верхнюю границу:

- ₽1,6 млн для автокредитов;

- ₽450 тыс. для других потребительских кредитов;

- ₽150 тыс. для потребкредитов с лимитом кредитования.

Законопроект пока рассматривается Госдумой и еще окончательно не принят.

Кто может оформить кредитные каникулы

Кредитными каникулами по 106-ФЗ могут воспользоваться:

- физические лица, чей официальный облагаемый налогом доход за месяц до обращения снизился более чем на 30% по сравнению со среднемесячным доходом за 2022 год;

- индивидуальные предприниматели и компании малого и среднего бизнеса независимо от доли падения их доходов. Код ОКВЭД деятельности бизнеса должен быть указан в перечне пострадавших отраслей.

«Индивидуальный предприниматель (ИП) может выбрать один из вариантов: получить право на льготный период по тем же правилам, что и граждане, либо, если его деятельность относится к определенному правительством перечню отраслей, по правилам для субъектов малого и среднего предпринимательства. При этом ИП не сможет воспользоваться обоими вариантами кредитных каникул одновременно», — отметили в Банке России.

Кредитными каникулами по 377-ФЗ воспользоваться могут физические лица и индивидуальные предприниматели:

- мобилизованные — призванные на военную службу по мобилизации в Вооруженные силы Российской Федерации;

- контрактники — проходящие военную службу по контракту, находящиеся на службе в Росгвардии или иных органах, при условии их участия в специальной военной операции;

- добровольцы — заключившие контракт о добровольном содействии в выполнении задач, возложенных на Вооруженные силы Российской Федерации;

- члены семей указанных выше категорий (супруга/супруг; несовершеннолетние дети; дети старше 18 лет, ставшие инвалидами до достижения ими возраста 18 лет; дети в возрасте до 23 лет, обучающиеся в образовательных организациях по очной форме обучения; лица, находящиеся на иждивении военнослужащих).

Как взять кредитные каникулы

Кредитные каникулы предоставляются по заявлению заемщика, не автоматически.

Заявление (требование, обращение) необходимо направить кредитору (в банк, микрофинансовую организацию и т. д.) по телефону или любым другим способом, который указан в кредитном договоре (договоре займа, ипотечном договоре), например — по обычной или электронной почте.

Список документов по антикризисным кредитным каникулам

По этому виду каникул потребуется подтвердить документами, что доход за предыдущий месяц упал больше чем на 30% по сравнению со среднемесячным доходом за 2022 год.

- Для физических лиц это может быть справка о доходах и удержанном налоге за 2022 и 2023 годы, документ об увольнении с работы, справка из центра занятости о регистрации гражданина в качестве безработного, листок нетрудоспособности (на случай временной нетрудоспособности и в связи с материнством) на срок не менее одного месяца, справка с работы о снижении зарплаты в связи с уходом во временный неоплачиваемый отпуск (в компаниях, которые приостановили свою деятельность в России);

- для самозанятых — справка о сумме полученных доходов, облагаемых налогом на профессиональный доход (НПД), подписанная электронной подписью ФНС России, справка о состоянии расчетов по налогу на профессиональный доход из приложения «Мой налог»;

- для ИП, в зависимости от системы налогообложения, — бухгалтерская отчетность, налоговые декларации, книга учета доходов и расходов, выписки о движении денежных средств по расчетным счетам, выписка из похозяйственной книги.

Можно уточнить у своего кредитора, какой документ его устроит и как лучше направить требование о каникулах — в офисе, через личный кабинет на сайте, мобильное приложение.

Список документов по кредитным каникулам для военнослужащих

По кредитным каникулам для военнослужащих на этапе обращения достаточно только заявления. К заявлению заемщик имеет право, но не обязанность, приложить документы, подтверждающие участие в специальной военной операции. В случае если заемщик не смог представить документы в момент обращения, банк, МФО или другой кредитор вправе самостоятельно запросить их в Министерстве обороны либо в другом силовом ведомстве, в котором числится военнослужащий.

Заявление рассматривается в течение десяти дней, о решении о начале кредитных каникул или отказе в них кредитор должен уведомить заемщика способом, предусмотренным кредитным договором. Если заемщик обращался по телефону, то банк может совершить ответный звонок. Если в течение 15 дней с момента обращения заемщика от кредитора не поступил ответ, то считается, что кредитные каникулы одобрены.

Кредитор запросит у заемщика документы, подтверждающие участие в специальной военной операции, по окончании кредитных каникул. И в этом случае заемщик обязан их представить не позднее окончания льготного периода, который равен сроку службы плюс 30 дней. Если документы не представлены, каникулы будут аннулированы.

Заемщик обратился за кредитными каникулами 10 января. Срок его службы закончился 31 марта. С 31 марта начинается отсчет 30 дней, то есть до 30 апреля 2023 года заемщик должен уведомить банк об окончании срока службы и в эти же 30 дней представить подтверждающие документы. Датой окончания кредитных каникул станет 30 апреля.

Если заявление на кредитные каникулы подают члены семьи военнослужащего по своим займам, то они должны представить документы, подтверждающие родство. Сбербанк приводит список документов, которые могут потребоваться родственникам военнослужащих:

- свидетельство о заключении брака;

- свидетельство о рождении и справка об обучении в образовательном учреждении по очной форме обучения (для детей до 23 лет);

- справка об инвалидности ребенка/иждивенца (для лиц старше 18 лет, ставших инвалидами до 18 лет);

- свидетельство об усыновлении/удочерении;

- акт органа опеки и попечительства о назначении попечителя;

- иные документы.

В call-центре Сбербанка, куда обратились «РБК

Инвестиции

», уточнили список документов, которые банк может потребовать в качестве подтверждающих участие в специальной военной операции. По окончании льготного периода банк запросит один из следующих документов:

- контракт о прохождении военной службы в ВС РФ или о добровольном содействии в выполнении задач, возложенных на ВС РФ;

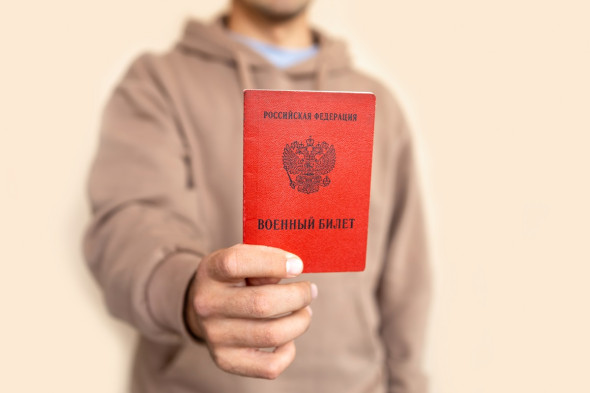

- военный билет вместе с повесткой с отметкой о прибытии в распределительный пункт, либо к месту прохождения службы, либо направление в войска;

- документ, подтверждающий службу силовых органах и выполнение специальных задач;

- справка войсковой части о прохождении военной службы.

На сайте Сбербанка уточняется, что документы могут быть представлены в оригинале, в виде выписки или копии, которая может быть заверена одним из следующих способов:

- нотариусом;

- командиром (начальником) воинской части, соединения, учреждения и военно-учебного заведения, где вы проходите службу;

- начальником госпиталя, санатория или другого военно-лечебного учреждения, его заместителем по медицинской части, а при их отсутствии старшим или дежурным врачом, если вы находитесь на лечении в таких учреждениях.

Продолжительность кредитных каникул

Заемщики, попавшие в сложную финансовую ситуацию, могут отложить выплаты по займам на срок от одного до шести месяцев. При улучшении финансового положения заемщик может в любой момент выйти из каникул и вернуться в график платежей. О прекращении льготного периода необходимо уведомить кредитора.

Кредитные каникулы предоставляются на весь срок мобилизации, действия контракта или прохождения службы плюс 30 дней. Срок кредитных каникул продлевается на время нахождения в госпитале, больнице, других медицинских организациях в стационарных условиях, когда проходит лечение от увечий, ранений, травм, контузий или заболеваний, полученных при выполнении задач в ходе СВО.

Дату начала льготного периода, то есть кредитных каникул, заемщик может определить сам и уведомить об этом кредитора. Кредитные каникулы могут быть оформлены на период с 21 сентября 2022 года. Если заемщик не уточнил дату начала льготного периода, то кредитные каникулы начнутся со дня обращения заемщика в кредитную организацию.

За оформлением каникул можно обратиться в любой момент в течение действия кредитного договора, но не позднее 31 декабря 2023 года.

Влияние кредитных каникул на кредитную историю

Как платить по кредиту после кредитных каникул

Кредитные каникулы — не бесплатный инструмент. За время отсрочки на сумму отложенных платежей кредитор начисляет проценты:

- по потребительским кредитам и займам, а также по кредитным картам — в размере 2/3 от среднерыночного значения полной стоимости кредита (займа) на дату обращения за каникулами. Эти значения Банк России рассчитывает каждый квартал. «Если процентная ставка по договору ниже среднерыночной, то ставка не меняется», — рассказал юрист юридической фирмы «Ялилов и Партнеры», член Ассоциации юристов России Амир Хасанов;

- по ипотечным кредитам ставка на время каникул остается неизменной, то есть такой, как указана при заключении договора. Амир Хасанов отметил, что такие же условия, то есть отсутствие возможности понизить ставку, распространяется на все кредиты, обеспеченные ипотекой, а это не только кредиты, выданные непосредственно на покупку квартиры, но и кредиты, по которым квартира — это залог.

У заемщика потребительский кредит на ₽350 тыс. в банке сроком более одного года. Среднерыночное значение для таких кредитов, по данным ЦБ, на текущий момент составляет 14,24% годовых. Соответственно, на период кредитных каникул проценты будут начисляться по ставке, уменьшенной на треть, — 9,49%. Или по той ставке, которая была изначально в договоре, если она ниже 9,49% годовых.

В ЦБ отметили, что после окончания льготного периода размер периодических платежей останется прежним, каким он был до каникул. Для этого срок по потребительским кредитам, займам и по ипотеке автоматически продлится как минимум на время каникул. До завершения кредитных каникул банк или другой кредитор должен прислать новый график платежей. Таким образом, неуплаченные за время кредитных каникул платежи заемщик внесет после платежей, которые были предусмотрены первоначальным графиком.

Списание ипотеки и кредитов мобилизованным и членам их семей

В случае смерти военнослужащего, а также если он получит инвалидность первой группы, его долги и кредиты членов его семьи подлежат списанию. Эта норма распространяется на ситуации, которые возникли после 24 февраля 2022 года.

Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков пояснил, что пункт о 24 февраля подразумевает момент смерти заемщика или получения им инвалидности, но не подписания кредитного договора.

Долговые обязательства мобилизованных и членов их семей должны возникнуть до получения мобилизационного предписания, подписания военного контракта или отправления в зону боевых действий. Соответственно, закон будет распространяться и на тех, кто был мобилизован после 21 сентября.

«Если кредит был взят сегодня, а завтра получено мобилизационное предписание, то мера будет распространяться. В случае если человек сегодня получит мобилизационное предписание, а завтра возьмет кредит, то подпадать под льготы он не будет», — уточнил Аксаков.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Новости

05 фев, 10:00

Антикризисные кредитные каникулы снова действуют

Пока не заработал механизм постоянных кредитных каникул, власти возобновили временную возможность не платить по долгам до полугода для физических лиц, а также ИП и компаний малого и среднего бизнеса

Возможность взять кредитные каникулы продлили, но есть нюансы

Кредитные каникулы снова возобновлены. Новый срок, когда можно обратиться в банки для их оформления, — с 1 января по 31 марта 2023 года. Соответствующий Федеральный закон был принят в конце декабря и вступил в силу с 1 января 2023 года.

Антикризисные кредитные каникулы для заемщиков появились в 2020 году и регулировались законом от 3 апреля 2020 года № 106-ФЗ, согласно которому каникулы можно было взять до 30 сентября 2020 года. Механизм кредитных каникул действовал для помощи заемщикам, столкнувшимся с финансовыми проблемами во время пандемии.

В 2022 году в этот же закон были внесены поправки: в редакции от 8 марта 2022 года № 46-ФЗ срок обращения за кредитными каникулами установили на период с 1 марта по 30 сентября 2022 года. Вторая волна кредитных каникул началась на фоне введенных против России санкций, которые сильно повлияли на бизнес и финансовую систему страны.

С 1 января по 31 марта 2023 года антикризисные кредитные каникулы снова можно оформить согласно Федеральному закону от 19 декабря 2022 года № 519-ФЗ, которым внесены поправки в первоначальный № 106-ФЗ от 3 апреля 2020 года. Редакция закона произошла исключительно в части сроков, когда заемщик может обратиться к кредитору с требованием приостановить исполнение обязательств по кредиту. В частности, срок обращения за кредитными каникулами, который был ранее ограничен с 1 марта по 30 сентября 2022 года, расширен на срок «с 1 марта 2022 года по 31 марта 2023 года».

Ввиду того что закон о возобновлении антикризисных каникул был принят только в конце декабря и вступил в силу с 1 января, а предыдущая редакция действовала до 30 сентября, фактически заемщики не могли с 1 октября по 31 декабря 2022 года воспользоваться кредитными каникулами по 106-ФЗ. «РБК

Инвестиции

» обратились в пресс-службы правительства России и Минфина с вопросом, позволяет ли закон оформить кредитные каникулы задним числом заемщикам, которые получили отказ в последние три месяца 2022 года, если на тот момент законных оснований для их оформления не было, но постфактум оказалось, что они были. Оба ведомства оставили данный вопрос без ответа.

В самих кредитных организациях подтвердили «РБК Инвестициям», что в период с 1 октября по 31 декабря 2022 года были вынуждены отказывать россиянам в кредитных каникулах, предусмотренных Федеральным законом от 3 апреля 2020 года № 106-ФЗ. Вместо каникул заемщикам предлагались внутренние программы урегулирования задолженности на условиях банков или другие виды каникул:

- Сбербанк: «В соответствии с требованиями закона 106-ФЗ, с 1 октября прошлого года прием требований о предоставлении каникул был приостановлен. При этом клиенты, подавшие заявки после этой даты, имели возможность оформить реструктуризацию на условиях, предложенных банком», — рассказал директор дивизиона «Розничное взыскание и урегулирование» Сбербанка Денис Кузнецов. Он подчеркнул, что с января прием требований о предоставлении каникул возобновлен. Для тех, кто пытался оформить каникулы и получил отказ, когда закон о продлении сроков обращения за каникулами еще не был принят, по закону необходима повторная заявка. «Банк рассмотрит ее, в том числе с учетом ранее предоставленного клиентом требования», — добавил Денис Кузнецов;

- ВТБ: «В ситуациях, когда заемщикам необходима финансовая поддержка или отсрочка по кредиту, ВТБ всегда готов рассмотреть возможность их предоставления независимо от того, действуют специальные госпрограммы или нет. Понимая, что такие меры помощи для заемщиков стали эффективными и востребованными финансовыми инструментами, мы готовы предложить клиентам собственную программу отсрочки по кредитам, если у заемщика нет возможности воспользоваться госпрограммой. Подключить программу ВТБ можно дистанционно, без подтверждающих документов и независимо от уровня снижения дохода. Полученная отсрочка позволила заемщикам ВТБ не допустить просрочки и сохранить на будущее обычный график платежей без пеней и переплат»;

- «Уралсиб»: «В период с 1 октября по 31 декабря 2022 года клиентам банка были доступны ипотечные каникулы согласно ст. 6.1–1 Федерального закона от 21.12.2013 № 353-ФЗ, кредитные каникулы (для мобилизованных / проходящих военную службу / членов их семей) согласно Федеральному закону от 07.10.2022 № 377-ФЗ, а также реструктуризация по внутренним программам банка. Кредитные каникулы, предусмотренные Федеральным законом от 3 апреля 2020 года № 106-ФЗ, в указанный период времени не могли быть предоставлены банком клиентам ввиду окончания срока действия данного закона 30 сентября 2022 года. С 1 января 2023 года право заемщиков обратиться за кредитными каникулами согласно 106-ФЗ возобновлено».

Банки используют прежние лимиты по кредитам

Помимо сроков, закон также должен быть дополнен постановлением правительства России о максимальных размерах займов, по которым заемщик вправе обратиться с требованием к кредитору о предоставлении льготного периода. На сайте правительства указано, что прежнее постановление № 352 перестало действовать 30 сентября 2022 года. В Минфине «РБК Инвестициям» ответили, что новое постановление находится в стадии принятия. «Предполагается, что лимиты будут такие же, как и в ранее действовавшем постановлении правительства Российской Федерации от 12.03.2022 г. № 352», — добавили в пресс-службе правительства. Проект постановления опубликован на федеральном портале проектов нормативно-правовых актов.

В опрошенных банках «РБК Инвестициям» сообщили, что, пока нет нового действующего правового акта о максимальном размере кредита по кредитным каникулам согласно закону № 106-ФЗ, они руководствуются прежними нормами — установленными постановлением правительства № 352 и действовавшими до 30 сентября 2022 года, так как в разрабатываемом проекте постановления указаны те же лимиты.

- ₽300 тыс. для физических лиц;

- ₽350 тыс. для индивидуальных предпринимателей;

- ₽100 тыс. по кредитным картам;

- ₽700 тыс. для потребительских кредитов для покупки автотранспортных средств с залогом;

- по кредитам для бизнеса размер лимита не установлен.

- ₽6 млн для недвижимости, расположенной на территории Москвы;

- ₽4 млн для недвижимости на территории Московской области, Санкт-Петербурга и регионов Дальневосточного федерального округа;

- ₽3 млн для недвижимости в остальных регионах России.

По остальным параметрам — категориям заемщиков, видам займов, продолжительности кредитных каникул, кодам ОКВЭД перечня пострадавших отраслей для индивидуальных предпринимателей и компаний малого и среднего бизнеса — закон № 106-ФЗ изменений не претерпел.

Помимо антикризисных кредитных каникул, у россиян есть возможность обратиться за постоянно действующими ипотечными каникулами (от 21.12.2013 № 353-ФЗ), механизм которых работает с 2019 года, и каникулами для мобилизованных, проходящих военную службу и членов их семей, которые можно брать с 21 сентября 2022 года (от 07.10.2022 № 377-ФЗ).

В Госдуме также планируют ввести право граждан на кредитные каникулы на постоянной основе. Законопроект был внесен в Госдуму в сентябре 2022 года и в декабре прошел первое чтение. Глава комитета Госдумы по финансовому рынку Анатолий Аксаков сообщил, что его могут окончательно принять в первом квартале 2023 года. Механизм постоянных кредитных каникул позволит взять паузу в выплате долгов в любой момент при соблюдении определенных условий.

Вы оформили займ в банке, но неожиданно ваше финансовое положение изменилось в худшую сторону? Во время экономического кризиса в стране подобные ситуации нередки.

Именно поэтому заёмщикам с реальными проблемами доступно оформление «кредитных каникул» в Райффайзенбанке и реструктуризация долгов при соблюдении определённых условий.

Как оформить «кредитные каникулы» в Райффайзенбанке?

Обратиться в банк с просьбой об отсрочке оплаты ежемесячного платежа могут лица, имеющие уважительные основания.

Речь идёт о появлении проблем со здоровьем, увольнении с рабочего места, уменьшении получаемого дохода и т. д. Чтобы доказать наличие весомой причины для обращения в Райффайзенбанк, потребуется предоставить документальное подтверждение.

К примеру, лица, имеющие проблемы со здоровьем или вынужденные ухаживать за больным родственником, могут предъявить менеджеру справку из поликлиники, медицинское заключение врача и аналогичные документы.

Формально «кредитные каникулы» Райффайзенбанком не предоставляются. Вместо них клиент может подать запрос на «Отложенный платёж».

Условия выплаты следующего обязательного взноса по займу в таком случае определяются менеджером в персональном порядке.

Направить заявку можно двумя способами:

- через ближайший офис;

- путём заполнения онлайн-формы.

Местоположение отделения банка можно узнать благодаря специальной онлайн-карте. При себе клиенту следует иметь паспорт, кредитный договор и документы, подтверждающие наличие весомых оснований для переноса даты платежа.

Заявка рассматривается в случае, если у заёмщика отсутствует долг перед банком либо если с момента возникновения задолженности прошло меньше 3 месяцев. При этом услуга недоступна, если был оформлен ипотечный кредит.

Советуем материал: вы можете легко и просто оформить заявку на кредит в Райффайзенбанке.

Подача запроса на реструктуризацию

В большинстве случаев заёмщик с финансовыми трудностями может уменьшить размер обязательного платежа по займу, увеличив сроки для возврата долга банку.

Специалисты рассматривают и иные способы реструктуризации имеющейся у клиента задолженности – рефинансирование кредита, предоставление отсрочки платежа и т. д.

- через официальный веб-сайт банка;

- путём обращения в банковский офис;

- по телефону 8-800-700-82-40.

При посещении отделения клиент должен передать менеджеру определённый пакет документации для одобрения заявки.

Как правило, заёмщику следует иметь паспорт, кредитный договор, документы, подтверждающие ухудшение материального положения. Точный перечень зависит от типа займа и статуса заявителя, поэтому уточняется у менеджера.

Решение банка по оставленной заявке будет известно в течение 10 рабочих дней.

При необходимости сотрудники могут запросить предоставление в банковский офис дополнительной документации.

Практически все банки дают своим заемщикам отсрочки по кредитам. Клиенты Райффайзенбанка могут получить их по трем разным программам. Кредитные каникулы даются на условиях, предусмотренных законом № 106-ФЗ.

По собственной программе реструктуризации банк готов отсрочить выплаты на срок от 3 до 6 месяцев. Также заемщики могут воспользоваться публичной офертой и реструктурировать выплаты по кредиту на период до 3-х месяцев. У каждого из перечисленных вариантов есть свои плюсы и минусы, основания для обращения с заявлением. Подробнее об отсрочках платежей по кредиту в Райффайзенбанке читайте в нашем материале.

Варианты предоставления отсрочки по кредитам Райффайзенбанка

Отсрочка заключается в освобождении от кредитных выплат на определенный период. В большинстве случаев такую льготу можно получить при подтверждении каких-либо обстоятельств. Например, кредитные каникулы по 106-ФЗЗ дают, если у заемщика снизился заработок не менее, чем на 30%.

По кредитам Райффайзенбанка можно отсрочить платежи:

- по кредитным каникулам — так как программа утверждена законом, банк обязан дать отсрочку заемщику, соответствующему всем условиям;

- по реструктуризации — по соглашению с заемщиком банк перераспределяет оставшиеся платежи с оформлением нового графика, дает отсрочку на период от 3 до 6 месяцев;

- по публичной оферте на реструктуризацию — решение принимается индивидуально, поэтому и период отсрочки будет определен исходя из жизненной ситуации заемщика.

Можно получить отсрочку кредита в Raiffeisen по ипотеке. Ее дают на условиях, предусмотренных законом № 76-ФЗ. Максимальный период отсрочки по ипотечным каникулам составляет 6 месяцев.

Отсрочку можно получить не только при погашении действующего кредита. Если банк начнет взыскание задолженность, отсрочить ее погашение может суд. Заявление с такой просьбой ответчик может подать сразу после вынесения решения, когда будет известна итоговая сумма задолженности. При судебной отсрочке пристав обязан временно отложить все действия по взысканию.

Дают ли отсрочку после введения санкций

Райффайзенбанк напрямую не попал под блокирующие или ограниченные санкции в 2022 году. Отдельные запреты и ограничения, действующие в отношении российских банков, распространяются и на Raiffeisen. Но на исполнении кредитных обязательств это не сказывается. Банк не вправе менять условия договора в одностороннем порядке, а заемщик обязан строго исполнять график платежей.

Заемщики Райффайзенбанка могут получить отсрочки по программе кредитных каникул и реструктуризации

Кредитные каникулы с отсрочкой даются при снижении дохода заемщика на 30% и более. Льготный период может составить 6 месяцев. При реструктуризации отсрочку можно получить на срок от 3 до 6 месяцев при временном или постоянном снижении платежеспособности.

Райффайзенбанк не дает специальных отсрочек из-за введения санкций. Но программа кредитных каникул, введенная государством, является мерой поддержки гражданам после ухудшения экономической ситуации. Ранее аналогичный вариант отсрочек вводился во время кризиса, вызванного пандемией коронавируса. Возобновленная программа каникул действует в отношении кредитов, оформленных до 28 февраля 2022 года. Примерно в эти даты начали вводиться первые международные санкции.

Как получить отсрочку платежей по кредитным каникулам

Закон № 106-ФЗ о кредитных каникулах обязаны соблюдать все российские банки. Клиенты Райффайзенбанка тоже могут воспользоваться льготным периодом в любой момент до 30 сентября 2022 года. Ниже расскажем подробнее, как оформить каникулы с отсрочкой, какие подводные камни программы должен учесть заемщик.

Условия и требования

Для предоставления отсрочки по кредитным каникулам заемщику достаточно доказать, что его заработок уменьшился не менее, чем на 30%. Для этого банк будет проводить следующие проверки:

- по документам клиента проверяется заработок за последний месяц, предшествующий подаче заявки (например, если заемщик обращается в мае, доход проверят за апрель);

- банк проверят средний доход заемщика за 12 месяцев, предшествующих месяцу до обращения (в рассмотренном выше примере это будет доход за период с марта 2021 года по март 2022 года);

- проверка должно подтвердить, что заработок за последний месяц оказался, как минимум, на 30% ниже среднегодового дохода.

Проверять заработок будут по документам. Заявитель может ссылаться на справки из налогового органа и от работодателя, на выписки о пособии по безработице, на другие документы. Закон позволяет указать о снижении дохода в заявке, после чего представить подтверждающие документы в течение 90 дней.

После получения заявки банк проверит, когда был оформлен кредитный договор. Отсрочка дается только по кредитам, взятым по состоянию на 28 февраля 2022 года. Остаток по кредитному договору не важен. Но для одобрения заявки нужно учитывать ограничения по максимальной сумме кредитов.

Суммы кредитов для получения каникул

Это важно условие, которое делает невозможным получение отсрочки платежей по кредитам Райффайзен банка. По обычному кредиту наличными (потребительский) каникулы доступны только при сумме кредитного договора до 300 тыс. руб. Если аналогичный кредит брал на себя ИП, отсрочку дадут при сумме по договору до 350 тыс. руб.

По кредитной карте отсрочка по 106-ФЗ доступна при сумме одобренного лимита до 100 тыс. руб. Если лимит по карточке больше, то ее владелец не сможет воспользоваться каникулами. Для автокредитов максимальный лимит по договору не может превышать 700 тыс. руб.

Под кредитные каникулы по 106-ФЗ подпадает и ипотека. В данном случае максимальный лимит по договору определяется по региону, в котором приобреталось жилье:

- для квартир в Москве — не более 6 млн. руб.;

- для жилой недвижимости в Московской области, СПб или регионах ДФО — не более 4 млн. руб.;

- для квартир в остальных регионах России — не более 3 млн. руб.

При подаче заявки на отсрочку заемщик указывает номер кредитного договора. Поэтому Райффайзенбанк сам проверит соблюдение по максимальному лимиту кредита. Если заемщик не уложился в него, по заявке выносится отказ.

Как подать заявку

Райффайзенбанк принимает заявки на отсрочку по кредиту в любом отделении, либо через онлайн-форму (ссылка). Срок рассмотрения документов и вынесения решения не превышает 5 дней. О предоставлении отсрочки или об отказе заемщика уведомят через личный кабинет на сайте или в приложении.

В заявлении можно указать о предоставлении льготного периода не на 6 месяцев, а на более короткий срок. Например, некоторым заемщикам будет достаточно получить отсрочку на месяц, чтобы решить финансовые проблемы и вернуться к обычному графику.

Отметим, что отсрочку по 106-ФЗ можно получить только один раз. Но если заемщик ранее воспользовался льготным периодом во время пандемии ковида, в 2022 году ему можно еще раз подать заявку. Об этом прямо указано в законе.

Плюсы и минусы при получении кредитных каникул

Основная цель предоставления отсрочки по кредитным каникулам — помощь заемщику, столкнувшемуся со снижением заработка. На протяжении льготного периода клиент Райффайзенбанка может восстановить платежеспособность, найти другую работу или дополнительный источник доходов.

Еще одним из плюсов получения каникул является отсутствие штрафных санкций со стороны Райффайзенбанка. Сведения о льготном периоде не попадут в кредитную историю. Также в течение 6 месяцев можно рассмотреть и другие варианты снижения долговой нагрузки, оценить перспективы списания кредита через банкротство. По этим вопросам можно проконсультироваться у наших специалистов.

Главным минусом кредитных каникул с отсрочкой является увеличение переплаты по договору. Все отсроченные платежи Райффайзенбанк перенесет на конце кредитного графика. Следовательно, проценты будут начисляться на протяжении дополнительных 6 месяцев.

Возникнет дополнительная переплата и при отсрочках по кредитной карте. Так как по кредиткам отсутствует график погашения, все платежи и начисленные проценты будут перераспределены на следующие 24 месяца. Соответственно, 2 года после окончания льготного периода заемщику придется платить существенно больше. Точную сумму переплаты по кредиту и карте специалисты Райффайзенбанка озвучат при подключении отсрочки.

Реструктуризация с отсрочкой по кредиту Райффайзенбанка

Райффайзенбанк предлагает заемщикам реструктурировать любые действующие кредиты. Это собственная программа, условия которой отличаются от каникул по 106-ФЗ. Прежде всего, у банка нет каких-либо требований по максимальной и минимальной сумме кредита. Поэтому, если заемщик не подпадает под условия отсрочки по закону, он может попробовать получить ее по программе реструктуризации.

Реструктурировать кредиты Райффайзенбанка с предоставлением отсрочки можно при временном или постоянном снижении платежеспособности. На сайте банка не раскрыт точный перечень таких ситуаций. Поэтому заявитель может ссылаться на любые уважительные причины, по которым он не может платить по графику.

Обычно реструктуризация заключается в изменении графика платежей, перераспределении их на весь срок действия договора. Но Райффайзенбанк может не только изменить суммы ежемесячных выплат, но и дать отсрочку:

- на период до 6 месяцев, в течение которых заемщику придется платить только проценты;

- на срок до 3 месяцев с полным освобождением от выплат (в данном случае общий срок кредита увеличится на 5 месяцев).

В обоих случаях сведения о реструктуризации будут внесены в кредитную историю. В будущем это может негативно сказаться на получении новых кредитов и займов.

Срок рассмотрения заявки по указанной программе составляет 10 дней. В процессе проверки банк вправе требовать дополнительные подтверждающие документы. Также учтите, что в отличие от кредитных каникул по 106-ФЗ, льготный период при реструктуризации нельзя досрочно отменить.

Плюсы и минусы реструктуризации с отсрочкой платежей

При отсрочке по реструктурированному кредиту тоже увеличится общая сумма переплаты. В зависимости от варианта реструктуризации, срок кредитного договора может продлеваться еще на 36 месяцев. Соответственно, за все дополнительные месяцы пользования деньгами Райффайзенбанк будет начислять проценты.

Из преимуществ, которые дает отсрочка при реструктуризации кредита, можно отметить:

- полное освобождение от выплат или снижение их размера, что временно снизит долговую нагрузку для заемщика;

- получение нового графика с уменьшенным размером платежей до окончания срока кредита;

- возможность получения отсрочки даже при наличии просроченной задолженности (банк может потребовать оплатить всю просрочку или ее часть).

При реструктуризации банк не меняет процентную ставку. Хотя имеет такое право. Увеличение суммы переплаты происходит за счет включения в график дополнительных платежей и расширения периода действия договора.

Как получить отсрочку платежей по публичной оферте

Это специальный вариант реструктуризации, который позволяет получить отсрочку и/или рассрочку по всем кредитам Райффайзенбанка. Льготный период можно получить только по обычным потребительским кредитам, но не по ипотеке или картам. Решение по заявке принимается индивидуально, исходя из оснований временного снижения платежеспособности заемщика.

Для одобрения отсрочки по публичной оферте Райффайзенбанка у заявителя не должно быть просроченной задолженности. Если заявку одобрят, клиент получит освобождение от платежей и процентов на 3 месяца. При этом общий срок действия кредита увеличится на 5 месяцев. Следовательно, станет больше итоговая переплата по кредиту.

Наши юристы проконсультируют вас о правилах получения отсрочек по кредитам Райффайзенбанка, о других вариантах снижения долговой нагрузки. Обращайтесь, мы поможем найти выход даже в самой сложной ситуации!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Правительство утвердило новые лимиты для кредитных каникул. Выяснили, кто и на каких условиях теперь может рассчитывать на отсрочку по ипотеке

В России вступили в силу поправки в закон 106-ФЗ, возобновляющие механизм кредитных каникул — впервые он был запущен в первые месяцы пандемии, чтобы помочь заемщикам, которые из-за ограничительных мер потеряли работу или существенную часть дохода. 14 марта правительство уточнило параметры кредитов, по которым сейчас можно оформить такие каникулы.

Разбираемся, кто из ипотечников может рассчитывать на отсрочку, как ее оформить и что она даст.

Что такое кредитные каникулы по ипотеке

Кредитные каникулы — льготный период, в течение которого заемщик может не вносить платежи или сократить выплаты без штрафов и других санкций от банка. Каникулы не ухудшают кредитную историю, но отражаются в ней.

Кредитные каникулы по 106-ФЗ можно оформить на разные типы займов — ипотеку, потребительский кредит, автокредит и даже задолженность по кредитной карте. Отсрочка допускается один раз по каждому из договоров займа — получить ее сейчас могут в том числе и те заемщики, кто оформлял кредитные каникулы в пандемию.

На какой срок дадут ипотечные каникулы

Каникулы предоставляются на срок от одного до шести месяцев — этот срок определяет сам заемщик и указывает его в заявлении. Можно попросить полностью отложить выплаты на этот период или сократить сумму каждого платежа. Подать заявку на каникулы разрешается по ипотечным кредитам, оформленным до 1 марта 2022 года. Срок подачи такой заявки ограничен 30 сентября 2022 года (включительно).

Кто может воспользоваться новыми кредитными каникулами по ипотеке

Каникулы по 106-ФЗ распространяются на ипотечные кредиты с лимитом на дату выдачи в размере 6 млн руб. для Москвы, 4 млн руб. для Санкт-Петербурга и регионов Дальневосточного федерального округа и 3 млн руб. — для всех остальных регионов.

Чтобы воспользоваться ипотечными каникулами, заемщик должен соответствовать всем четырем требованиям из списка ниже:

- доходы заемщика в месяц, который предшествует подаче заявки, снизились минимум на 30% к среднему уровню 2021 года. В качестве доходов учитываются зарплата и другие выплаты — материальная помощь, больничные и т. п.;

- договор ипотеки оформлен до 1 марта 2022 года;

- заемщик на момент подачи заявки не находится на ипотечных каникулах;

- полная сумма займа на момент выдачи (а не остаток долга на момент подачи заявки) меньше установленного лимита.

Если хотя бы по одному пункту заемщик не соответствует требованиям, оформить кредитные каникулы по 106-ФЗ не получится. Отказать могут и тем, кто считает, что соответствует требованиям, — решение о каникулах принимает банк, он же оценивает и свидетельства о снижении доходов. Кроме того, от банка к банку могут разниться требования к наличию просрочек для одобрения каникул.

Заемщик, которому отказали, может попробовать оспорить решение банка, отмечается в разъяснении на сайте Госдумы. Для этого в Госдуме рекомендуют обращаться в Роспотребнадзор, к финансовому уполномоченному, в прокуратуру или в Банк России.

Евгений Лашков, генеральный директор инвестиционной компании ООО «АБЦ»:

— Новые кредитные каникулы будут очень востребованы, особенно в регионах. В Москве средний размер ипотеки выше 6 млн руб., и большинство заемщиков не подпадают под условия предоставления кредитных каникул. В регионах ситуация обратная: у многих ипотеки на суммы менее 3 млн руб. Уверен, что этой мерой попробуют воспользоваться даже те заемщики, которые могли бы спокойно продолжать платить по графику.

Стоит напомнить, что у многих банков есть свои программы ипотечных каникул, которые могут быть даже выгоднее, чем предложенные правительством. У некоторых банков сумма займа, по которой предоставляются кредитные каникулы, может быть больше, а условия получения кредитных каникул мягче.

Важно понимать: банк, как правило, не заинтересован в том, чтобы у клиентов были неплатежи и просрочки, и готов идти навстречу клиентам, чтобы те не скатились на уровень штрафов, неплатежей и судебного конфликта.

Как подать заявку на кредитные каникулы по ипотеке

Заявка подается в отделении банка, некоторые кредитные организации дают возможность оформить ее онлайн в личном кабинете. Такая опция есть, например, у «Сбера», ВТБ, Райффайзенбанка. Помимо заявления, банк запросит документы, подтверждающие ухудшение финансовой ситуации — это могут быть справка 2-НДФЛ с работы, справка о регистрации в качестве безработного, больничные листы и т. д. Конкретный перечень документов может варьироваться от банка к банку.

После того как все нужные документы собраны и приняты кредитной организацией, решение принимается в течение пяти рабочих дней. В этот период банк, скорее всего, будет проверять заемщика, он может обратиться, например, к налоговикам, в пенсионный фонд, службу судебных приставов и т. д.

Если каникулы одобрены, заемщик может не вносить платежи или снизить их (в зависимости от того, что указано в заявлении) в течение всего льготного периода. В это время ему продолжают начисляться проценты по условиям договора. По окончании каникул заемщик сначала продолжает выплачивать кредит по изначальному графику, а после окончания выплат по графику гасит пропущенные платежи с учетом начисленных процентов.

Если в период каникул у заемщика возникает возможность внести средства на погашение кредита, он может это сделать — льготный период сохранится. Можно внести как полную сумму займа, так и ее часть — тогда деньги пойдут на погашение основного долга.

Кредитные каникулы по ипотеке и ипотечные каникулы

Кредитные каникулы по 106-ФЗ распространяются в том числе на ипотечные кредиты, но это не аналог ипотечных каникул, правила предоставления которых были обновлены в 2019 году.

Ипотечные каникулы регулируются законом 353-ФЗ, от новых кредитных каникул они отличаются предельной суммой кредита и требованиями к заемщику. На момент подачи заявки на кредитные каникулы заемщик не должен находиться на ипотечных каникулах.

«Ипотечные каникулы — это постоянная мера, которую заемщик может реализовать в ходе исполнения ипотечного договора. Та инициатива, которую мы видим сейчас, — шире (в нее включена не только ипотека), и она, по сути, является разовой, периодической. В первый раз такую возможность предоставили в период эпидемии коронавируса. Сейчас она связана с возможными негативными последствиями от европейских и американских санкций», — поясняет адвокат, партнер J&S Legal Counsels and Trustees Константин Ерохин.

Артем Денисов, управляющий партнер юридической компании «Генезис»:

— Разница между ипотечными каникулами по 353-ФЗ и кредитными каникулами на ипотеку по 106-ФЗ есть как в сумме, так и в статусе заемщика. Сумма по ипотечным каникулам значительно выше — до 15 млн руб. на дату выдачи ипотеки. Для кредитных каникул это 3–6 млн руб. в зависимости от региона.

Но и требования к заемщику по ипотечным каникулам более серьезные. Он должен находиться в одной из следующих жизненных ситуаций:

- быть безработным;

- быть инвалидом первой или второй группы;

- пробыть на больничном не меньше двух месяцев подряд;

- потерять за последние два месяца больше 30% дохода по сравнению со средним доходом в год, предшествующий подаче заявки, при этом платеж по кредиту теперь составляет больше половины дохода;

- на содержании заемщика стало больше иждивенцев, чем на момент заключения договора, кроме того, за последние два месяца заемщик потерял больше 20% дохода, а платеж по кредиту теперь превышает 40% дохода.

Можно ли взять новые кредитные каникулы, если заемщик уже пользовался ипотечными каникулами

Новые кредитные каникулы — фактически перезапуск той меры поддержки, которая действовала в пандемию, говорит партнер юридической фирмы Landmark Евгений Митин. «Если заемщик уже обращался в банк с требованием предоставить кредитные каникулы, то это не лишает его права на обращение в период с 1 марта по 30 сентября 2022 года, — подчеркивает эксперт. — От кредитных каникул, предоставляемых в начале пандемии, новые фактически ничем не отличаются и будут предоставляться на тех же условиях всеми без исключения банками на территории Российской Федерации. При этом возможность обратиться с требованием о предоставлении каникул еще не означает согласие банка на предоставление льготного периода. Нужно внимательно подходить к запрашиваемым банком документам».

Заемщики, которые раньше уходили на ипотечные каникулы по 353-ФЗ, сейчас тоже могут обратиться за кредитными каникулами, говорят опрошенные «РБК-Недвижимостью» юристы. Главное, чтобы срок действия ипотечных каникул на момент подачи новой заявки уже был завершен. Если ипотечные каникулы еще действуют, новые кредитные каникулы банк точно не одобрит.

В российском законодательстве сегодня нет никаких положений об отсрочке платежа по кредиту, регулирующего условия предоставления или непредоставления кредитных каникул заемщику. Так что кредитные каникулы – исключительно добрая воля конкретного банка, говорит Ирина Григорьева, первый заместитель председателя правления Локо-Банка.

Тем не менее в крупных кредитных организациях такая услуга достаточно распространена. “Кредитные каникулы подразумевают либо пропуск одного или нескольких платежей, либо снижение суммы по одному или нескольким платежам за счет увеличения срока кредита”, – комментирует Наталья Абрамова, директор департамента мониторинга банковских продуктов агентства MARCS.

Примерно в половине банков они предоставляются бесплатно, в остальных за “передышку” потребуется заплатить комиссию. “Наличие такой услуги показывает заинтересованность банка в воспитании добросовестных заемщиков, так как альтернатива этому (в случае проблем со средствами для внесения платежа) – просрочка и штрафные санкции, которые могут привести к фатальным последствиям, – отмечает Наталья Абрамова. – Причина отсутствия кредитных каникул в ряде банков довольно цинична: им выгодны штрафы, которые позволяют компенсировать риски от недобросовестности заемщиков”.

В Промсвязьбанке заемщик вправе воспользоваться кредитными каникулами, если они предусмотрены договором. Стоимость услуги составляет 15 процентов от ежемесячного платежа, но не менее двух тысяч рублей. Клиенту разрешается откладывать два платежа по кредиту каждый год, если он уже внес 6 ежемесячных платежей, а до момента полного погашения займа осталось не менее трех платежей. “Важно, чтобы ссуда не была ранее реструктурирована, на момент обращения у заемщика не было просрочки более 7 дней за последние полгода по ссуде, для которой берутся каникулы, или непогашенной просрочки по другим обязательствам перед банком”, – уточняет руководитель по потребительскому кредитованию Промсвязьбанка Ирина Головлева.

Пики запросов на кредитные каникулы приходятся на предновогодние праздники и летние месяцы

В ВТБ похожие условия предоставления кредитных каникул, хотя комиссию банк недавно отменил. Ранее она составляла две тысячи рублей. “В летний период или предучебный сезон заемщики смогут перераспределить освободившуюся сумму на отдых, школьные нужды или увеличить семейный бюджет на крупную покупку. При этом важно, что они смогут избежать просрочки по кредиту и дополнительных трат по комиссиям”, – пояснял Дмитрий Поляков, начальник управления кредитных продуктов, вице-президент ВТБ.

В банке “ДельтаКредит” услуга, под которой большинство клиентов имеют в виду полную отсрочку платежа, отсутствует, рассказали “Российской газете” в пресс-службе кредитной организации. Однако уточнили, что при невозможности обслуживания кредита клиент вправе попросить о реструктуризации. Если сложности с оплатой вызваны объективными причинами, банк может предложить изменить порядок внесения платежей или их размер на определенный срок. Итоговое решение будет принято после анализа финансовой ситуации заемщика.

Райффайзенбанк в случае временных трудностей у заемщика готов предложить ему отсрочку по выплате основного долга при сохранении ежемесячной выплаты процентов.

Если трудности носят постоянный характер, можно увеличить срок кредитного договора, чтобы снизить ежемесячный платеж. “В зависимости от ситуации клиента возможны и индивидуальные нестандартные решения. Реструктуризация для клиента бесплатна. Процентная ставка остается такой же”, – рассказал Алексей Крамарской, руководитель управления кредитных рисков розничного сегмента Райффайзенбанка.

По словам представителей банков, пики запросов на кредитные каникулы приходятся на зимние месяцы в периоды новогодних праздников (декабрь-январь) и на летние месяцы в сезон отпусков (июнь-август).

Этот инструмент хорош при одном условии: если вы четко понимаете, что отсрочка займет не больше месяца, полагает Сергей Леонидов, генеральный директор финансового агрегатора “Сравни.ру”.

Какие могут быть подводные камни. В первую очередь, конечно, комиссия. Хотя, если она небольшая, отсрочка платежа в итоге обойдется дешевле, чем пени и штрафы за просрочку вкупе с испорченной кредитной историей. Во-вторых, из-за кредитных каникул срок займа может увеличиться. Соответственно, вырастет и стоимость относительно первоначальных расчетов. В-третьих, если такая услуга не оговорена в договоре, банк может отказать в “передышке”, если сочтет проблемы заемщика и доказательства (обязательно документальные) этих проблем несущественными. “В ситуации, когда заемщику необходима более длинная пауза, имеет смысл решать вопрос не с помощью классических кредитных каникул, а через реструктуризацию займа: продление его срока, уменьшение суммы ежемесячных платежей, возможно, рефинансирования кредита. То есть подходить к проблеме стоит более системно. В обоих случаях лучше заблаговременно обратиться в банк, чтобы оставалось время на принятие решения.

“Банк заинтересован в получении стабильного денежного потока, без перерывов на каникулы. У заемщика же могут возникнуть обстоятельства при которых платежи по кредиту могут быть затруднительны, в такой ситуации, конечно, такая услуга будет спасательным кругом”, – добавляет в свою очередь Сергей Скоробогатов, главный инвестконсультант “БКС Брокер”.

Однако при грамотном распределении семейного капитала и денежных потоков можно учесть даже такие форс-мажорные обстоятельства, как временные трудности с внесением платежа по кредиту. На этот случай стоит сформировать, например, семейный резервный фонд. Тогда не будет необходимости просить банки об отсрочках платежей или каникулах, уточняет Скоробогатов.

При этом имеет смысл заранее уточнить в банке, как кредитные каникулы могут повлиять на кредитную историю. “Если банк не считает “отдых от платежей” просрочкой, это никак на кредитную историю не повлияет, хотя чисто технически, если банк удлиняет срок действия кредита или снижает сумму ежемесячного платежа, новая информация будет отображена в кредитной истории, – поясняет Екатерина Котова, директор по маркетингу и коммуникациям “Объединенного кредитного бюро”. – Если банк по каким-либо соображениям отмечает пропущенные платежи как просрочку, то это может негативно сказаться на кредитной истории заемщика”.