Содержание:

Убедитесь в качестве нашего подхода

Всё отлично, быстро, законно и без каких-либо проблем

Отличная команда! Оперативно, доброжелательно, лояльно. Буду всем вас рекомендовать! Алёне отдельный респект!

Самое главное это честно, как раз эта команда так и работает честно и очень оперативно, и очень вежливые что в наше время очень важно, спасибо большое!

Стоимость страховки

Любой кредит является финансовой нагрузкой. Поскольку ипотека оформляется на длительный срок, клиенты стараются как можно скорее ее погасить. В результате этого они ищут, где дешевле страхование ипотеки для Сбербанка. Рассмотрим, как определяется стоимость в отношении каждого договора и где выгоднее сделать защиту.

Тарифы

Сумма, размер страховки при ипотеке рассчитывается персонально для каждого. Рассмотрим примерные тарифы по каждому виду.

- жизнь и здоровье: от 0,5 до 3% от лимита покрытия;

- залогового имущества: от 0,12 до 0,20% от стоимости имущества;

- титульное страхование: от 0,20 до 0,40% от цены квартиры.

Следует отметить, что оформление титула – это дорогое удовольствие. Повышенная стоимость страхования по ипотеке взимается по причине того, что сумма выплаты при наступлении страхового случая равна цене приобретаемой недвижимости.

Сколько стоит страховка в Сбербанке при ипотеке:

Изучив цены на страховку в Сбербанке в 2023 году, можно сделать вывод, что женщинам выгоднее приобретать защиту в РЕСО-Гарантии. Для мужчин самое выгодное предложение выдвигает СОГАЗ.

Ежегодно ставка по страхованию ипотеки меняется. Актуальные данные всегда можно получить через калькулятор в режиме реального времени.

Калькулятор страховки

Заполните все поля калькулятора, чтобы рассчитать стоимость страховки по ипотеке для Сбербанка в компании Ингосстрах. После совершения расчета можно оформить её сразу онлайн.

Для получения расчета потребуется указать:

- в каком городе будет оформляться ипотека через Сбербанк и страховка;

- условия предоставления защиты;

- лимит по договору;

- дату начала и окончания полиса.

Как только все данные по залоговому страхованию ипотеки будут указаны, останется запросить расчет. После вашему вниманию будут представлены предложения от лидирующих организаций, которыми вы сможете воспользоваться.

Цена кредита без страховки

Полная стоимость ипотеки зависит от некоторых факторов. Необходимо понимать, что это не только общий долг и процентная ставка по ипотеке Сбербанка. В данную сумму входят: страховка, плата за введение счета, штрафы и пени за нарушение условий.

Поскольку обязательная страховка по ипотеке заключается отдельно, полную стоимость кредита можно посмотреть в личном договоре.

В целом при оформлении защиты только на конструктивные элементы переплата за 10 лет может составить от 40 000 до 60 000 рублей. Согласитесь, сумма существенная.

Наши статьи про страхование ипотеки

Делимся знаниями и советами о том как выгодно приобрести полис ипотечного страхования

Продление страхования по ипотеке

Можно ли не страховать ипотеку?

Ипотечное страхование онлайн

О компании Контакты Партнерам Отзывы Блог Промокоды Оплата Возврат

Оплата Возврат Политика конфиденциальности

Политика конфиденциальности Пользовательское соглашение Отказ от услуги Карта сайта

Поможем с выбором по телефону: 8 800 201-77-92 По будням с 10:00 до 20:00 по мск 8 812 987-30-80 Для жителей Санкт-Петербурга

Или в социальных сетях

Вход в личный кабинет

Вход с помощью соц.сетей

COVID-19

По программе Защищенный заемщик нет никаких исключений/ограничений, связанных с коронавирусом COVID-19 в части рисков «Смерть по любой причине» или «Установление инвалидности 1 или 2 групп». В том числе, если:

- клиент заболел в зоне эпидемии

- на территории нахождения клиента введен режим чрезвычайной ситуации.

Какую компанию для страхования выбрать

При выборе любой страховки, не только по ипотеке, нужно ориентироваться не только на цену полиса, но и на рейтинг, надежность компании, с перспективой на долгосрочные отношения. Заемщик свободен в выборе страховой компании – это означает, что Сбербанк не вправе навязывать «удобного» страховщика, от которого он получит наибольший бонус. Главное, чтобы выбранная компания находилась в списке аккредитованных в Сбербанке.

Кстати, если конкретная компания еще не аккредитована, она может подать заявку в Сбербанк и получить разрешение или отказ.

Что означает аккредитация страховщика

Аккредитация – это своего рода одобрение, выражение доверия Сбербанка конкретному страховому партнеру. Страховая компания считается аккредитованной, если Сбербанк проанализировал ее рейтинг и финансовое состояние, прогнозы развития, рассмотрел показатели работы и одобрил порядок предоставления клиентам услуг.

Это не пустая формальность. Чтобы получить аккредитацию, страховая компания подает в Сбербанк специальную заявку и целый пакет официальных документов. Сбербанк рассматривает полученную информацию и затем принимает решение по конкретному страховщику.

ЗАПОМНИТЬ: Если страховая компания аккредитована в Сбербанке по ипотеке, это означает, что ей можно доверять – ведь банк проверил ее финансовое состояние и доверяет ее работе.

Загрузить требования Сбербанка к страховым партнерам можно на РЕНОВАР.РУ:

Мы разместили ниже список аккредитованных страховых компаний по ипотеке Сбербанка в 2023 году.

Страхование ипотеки для заемщиков Сбербанка

Большинство ипотечных кредитов оформляется именно в Сбербанке. После чего у заемщиков встает вопрос покупки страхового полиса, так как эта процедура является обязательной по закону «Об ипотеке». Для того, чтобы учесть все нюансы и сэкономить, нужно знать, что влияет на ценообразование полиса. Ниже мы постарались ответить на все вопросы по страхованию ипотеки для заемщиков Сбербанка.

Как заказать полис страхования ипотеки Сбербанка?

Мы попросим прислать Вас документы

Анкету, Кредитный договор, Паспорт заемщика и другие документы в соответствии с видом страхования

Менеджеры сделают расчет

и пришлют вам несколько вариантов на выбор

Вы сможете оплатить полис

наличными, по терминалу, переводом или напрямую в страховую компанию

Мы доставим полис страхования

курьером или отправим на электронную почту

Аккредитованные страховые компании по ипотеке Сбербанка

Аккредитованные страховые компании Сбербанка — это группа компаний, занимающихся страховой деятельностью, выбранная банком по своим собственным параметрам, которые отвечают финансовой и кредитной политике банка.

Аккредитованные страховые компании — это компании которые проверены банком на предмет финансовой отчетности, рейтингов различных агентств, типовых договоров с клиентом. Так же Сбербанк учитывает практику страховых выплат при наступлении страхового случая, согласно виду страхования и договору с клиентом.

Страховая компания (СК) получает прибыль от разницы суммы сборов и суммы выплат по страховым случаям. Для банка очень важно, что бы страховая компания была финансово способна выплачивать деньги при наступлении страхового случая.

Ведущие СК имеют среднее соотношение сборов и выплат 50%. Решение о выплате принимает сама страховая компания на основе анализа страхового случая по итогам проверки собственного эксперта. Эксперт подробно описывает ситуацию и уже компания принимает решение. И вот тут могут быть определенные трудности по получению выплат у клиента. Так например, может быть затребован некий документ или группа документов, которая доказывает то, что страховой случай произошел. В отдельных случаях собрать весь пакет затребованных документов невозможно, тогда клиентам приходится отстаивать свои интересы в судах.

Сбербанк анализирует не только финансовые показатели страховых компаний, но и практику работы с клиентами вплоть до конкретных случаев. Если наблюдается системный формальный подход, усложняется процедура выплаты, то такая компания не получит аккредитацию, не зависимо от ее финансового положения.

Список аккредитованных страховых компаний Сбербанка Вы можете увидеть ниже.

ООО «Страховые партнеры» поможет Вам найти наиболее эффективное решение по минимальной цене, которое будет полностью отвечать требованиям страхования ипотеки от Сбербанка. Такое решение позволит Вам сэкономить де5сятки тысяч рублей, в зависимости от суммы ипотечного кредита.

Что влияет на стоимость страхования ипотеки Сбербанка?

На окончательную стоимость страхования ипотеки Сбербанка влияет данные имущества, заемщика и суммы долга. Поэтому для расчета необходимы:

- Сумма займа или остатка долга

- Срок кредитования

- Тип (квартира или дом)

- Материал конструктива

- Статус (вторичное жилье или новостройка)

- Пол и возраст

- Состояние здоровья

- Профессия

Перечень аккредитованных партнеров для ипотеки по страхованию

Застраховать квартиру или дом по ипотеке в Сбербанке можно только в аккредитованной компании. Список компаний постоянно обновляется, поскольку аккредитация выдается сроком на 1 год и продлевается после проверки документов.

Аккредитованные компании по состоянию на начало 2023 года:

Важно! При оформлении защиты на залог по ипотеке в Сбербанке уточнить список действующих организаций можно у персонального менеджера или по телефону службы поддержки клиентов. При покупке полиса от другой компании условия по кредиту могут быть увеличены в большую сторону.

Калькулятор страхования ипотеки Сбербанка

С помощью нашего калькулятора страхования ипотеки для заемщиков Сбербанка Вы можете рассчитать приблизительную стоимость полиса. Как мы уже писали выше, на окончательную цену страхования ипотеки влияет много факторов, которые невозможно указать при расчете данных на калькуляторе. Но наши менеджеры с удовольствием рассчитают стоимость страховки, дадут дополнительные скидки и помогут в оформлении.

Калькулятор страхования ипотеки

Рассчитайте стоимость страхования ипотечного кредита

Выберите страховые риски

Жизнь и здоровье

Итого: ₽

Скачайте документы

- Крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов.

- Самый дорогой российский бренд и самый сильный банковский бренд в мире по версии Brand Finance. СберБанк стремится стать одной из лучших финансовых и технологических компаний в мире.

- Старейший Российский банк. История банка началась 12 ноября 1841 года, с указа императора Николая I.

О страховом дистрибьюторе ФГ «ЕвроГарант»

Более 100 квалифицированных штатных специалистов

Более 5 000 оформленных договоров в месяц

Входим в ТОП 5 крупнейших страховых дистрибьюторов России

17 лет на рынке страхования

Частые вопросы по страхованию ипотеки в ПАО «СберБанк»

Комплексным ипотечным страхованием называют приобретение всех необходимых для ипотеки страховок в одной страховой компании. Например, страхование объекта недвижимости, жизни и здоровья и при необходимости титульного страхования.

При приобретении страховок в соответствии с правилами комплексного ипотечного страхования, Вы приобретаете все в одном месте и можете рассчитывать на дополнительные скидки и бонусы.

Продлить ипотечную страховку необходимо не дожидаясь дня, когда уже закончилась страховка ипотеки.

Страховку можно вернуть частично при досрочном погашении ипотечного кредита в ПАО «СберБанк».

При выплате ипотечного кредита в срок, указанный в договоре, как правило уже не удается вернуть стоимость ипотечной страховки.

При желании можно вернуть стоимость страховки, полностью или частично, многое зависит от условий договора страхования. Мы в данном случае рекомендуем обратиться к юристу, который изучит все подписанные Вами договора и оценит шансы на возврат денег.

Закон обязывает заемщика оформлять, в случае заключения ипотечного договора в банке, только ипотечную страховку залоговой недвижимости.

Поэтому при ипотеке в ПАО «СберБанк», как и в любом другом банке, обязательной является, страхование конструктива залогового объекта недвижимости от разрушения.

Однако для ипотеки в ПАО «СберБанк» лучше выбрать также и страхование жизни и здоровья заемщика, а также при необходимости титульное страхование. Это позволит получить в банке более привлекательный процент по ипотечному кредиту.

Ипотечное страхование для ПАО «СберБанк» желательно оформить у аккредитованных страховых компаний. Мы являемся партнером страховых компаний аккредитованных СберБанком и сможем помочь выбрать экономически выгодную страховку.

Оплатить страховку можно как напрямую страховой компании, аккредитованной в ПАО «СберБанк», так и через нашу компанию.

Мы принимаем оплату практически всеми возможными способами.

Титул или титульное страхование это ипотечное страхование рисков связанных с правами собственности на залоговую недвижимость. Применяется титульное страхование как правило на вторичном рынке недвижимости.

Стоимость страховки залоговой недвижимости рассчитывается исходя из остаточной суммы ипотечного кредита, а также других специфических параметров конкретного объекта залога. У каждой страховой компании может быть собственный алгоритм расчёта. Поэтому мы рекомендуем обращаться в таки компании как наша, где специалисты точно знают в какой компании, можно страховать ипотечные риски для каждого банка и в какой компании это выгоднее в данный момент.

Остались вопросы? Проконсультируем!

Примерные тарифы на страхование у партнеров Сбера 2023

Цена полиса для ипотеки зависит от многих моментов:

- политики страховой компании;

- пола и возраста заемщика;

- остатка суммы по кредиту;

- страховых рисков.

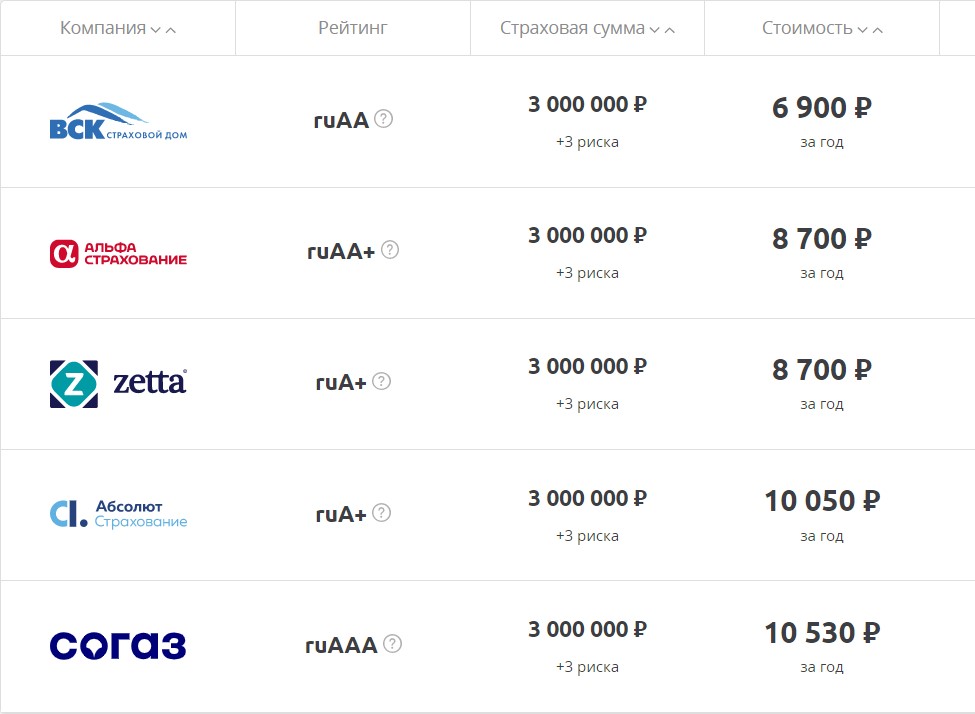

Для примера мы рассчитали стоимость годового страхования жизни заемщика в некоторых аккредитованных в Сбербанке страховых компаниях. Условия – клиент мужчина, дата рождения 16.09.1990, остаток по кредиту – 3 миллиона рублей.

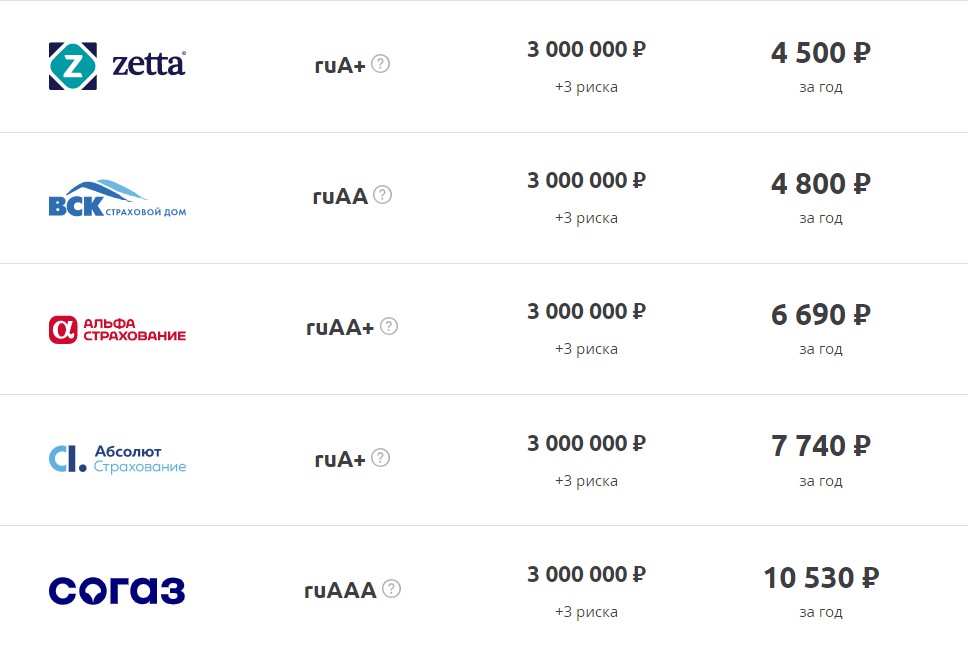

Кстати, женщинам при таких же параметрах страховка предлагается по ценам чуть ниже:

По страхованию предмета залога и тех же условиях для заемщиков обоего пола сумма будет примерно такой:

Чтобы узнать точную сумму по страховке, нужно обратиться в выбранную страховую компанию для расчета. Сегодня это можно сделать онлайн, не выходя из дома, на сайте страховщика.

ЗАПОМНИТЬ: Тарифы на страховку зависят от конкретных обстоятельств: статуса заемщика, остатка по кредиту, страховых рисков.

Страхование по ипотеке в Сбербанке

Для страхования ипотечной недвижимости в Сбербанке аккредитовано 18 страховых компаний, в том числе дочерняя структура финансовой организации, которая называется Сбербанк страхование. Все они соответствуют требования банка, которые изложены на sberbank.ru

Условия

Каждая организация самостоятельно определяет условия предлагаемой клиентам Сбербанка страховки. В этом и заключается суть конкуренции, когда ипотечный заемщик получает возможность выбора более выгодного для него коммерческого предложения. В результате, несмотря на активное лоббирование со стороны Сбербанка интересов своих дочерних страховых компаний, далеко не все клиенты предпочитают работ именно с ними.

Это не удивительно, учитывая тот факт, что в число аккредитованных СК входят практически все лидеры страхового рынка страны.

Обзор аккредитованных страховых компаний

Полный перечень аккредитованных Сбербанком страховых компаний приведен на sberbank.ru. Несмотря на то, что он составлен в алфавитном порядке, но вполне логично упомянуть наиболее серьезных участников списка, к которым относятся:

- РЕСО-Гарантия. Занимает 2-е место в рейтинге страховых компаний России по итогам 2019 года, уступая только СК «Сбербанк страхование жизни». В прошлом году фирма собрала с клиентов более 89 млрд. рублей в виде страховых премий. Тарифы при страховании ипотеки варьируются от 0,16% до 0,68%;

- ВТБ Страхование. Следующее место в рейтинге крупнейших СК страны занимает эта страховая компания. Для ипотечных заемщиков предлагается льготная программа страхования, предусматривающая оформление полиса не на один год, как обычно, а сразу на 3 или 5 лет;

- АльфаСтрахование. СК является участником одного из ведущих финансовых холдингов страны «Альфа-Групп» и крупнейшим частным участником страхового рынка. Находится на 4-м месте по объему собранных в 2019 году страховых премий;

- ВСК. Занимает 5-е место в рейтинге страховых компаний. Выделяется среди конкурентов разнообразие предлагаемых продуктов и видов страховок, в том числе ипотечной недвижимости.

Среди остальных аккредитованных в Сбербанке страховых компаний присутствует еще две, входящие в топ-10, а именно: Ингосстрах и СОГАЗ. В результате клиентам финансовой организации предоставляется возможность выбора наиболее выгодного из нескольких предложений, сделанных лидерами страхового рынка страны.

Как рассчитать ипотечное страхование

Проще всего сделать расчет ипотеки на нашем сайте по ссылке. Здесь можно выбрать вид страхования, задать параметры здания (например, деревянные перекрытия, дом негазифицирован), сравнить стоимость полиса в разных СК.

- Ввести банк (Сбербанк), пол и дату рождения заемщика, остаток задолженности;

- Нажать «Показать цены»;

- Ввести дополнительные параметры;

- Система подберет предложения от всех аккредитованных страховщиков со стоимостью полиса.

Вы сразу сможете ознакомиться с правилами страхования в СК, примером полиса и купить его. Мы гарантируем, что Сбербанк примет эту страховку.

Виды страхования ипотеки для Сбербанка

Согласно требованиям Российского законодательства, при оформлении ипотеки применяются два вида страхования: обязательное и добровольное. К обязательному относится страхование приобретаемой недвижимости. К добровольным – жизнь и здоровье заемщика, страхование титула.

Обязательное залоговое страхование ипотеки в Сбербанке включает покрытие рисков повреждения и утраты объекта недвижимости в случаях, определенных в условиях договора страхования.

Добровольное страхование жизни включает риск смерти заемщика и получения инвалидности. Страхование титула покрывает риск утраты права собственности на имущество.

Выгодоприобретателем по всем видам выступает Сбербанк, т. е. в случае наступления страхового события, выплата будет направлена на погашение задолженности по основному долгу и процентам. Договор оформляется на 1 год, затем заключается новый, пока задолженность не будет погашена полностью. Страховая премия оплачивается ежегодно.

Обращаться за оформлением договора можно в СберСтрахование или любую другую СК, которая аккредитована в Сбербанке.

Ипотечное страхование жизни «Защищенный заемщик»

Сможет ли Ваша семья выплатить ипотечный кредит, если с вами завтра что-то случится? Приобретите эту страховую программу и будьте уверены, что при несчастном случае страховая выплата полностью компенсирует обязательства по ипотеке

Страхование имущества по ипотеке Сбербанка

Страхование имущества по ипотеке является обязательным условием для заемщиков Сбербанка согласно законодательству (статья 31 “Об ипотеке”). Страховка защищает заемщика от долга банку, который может возникнуть в следствие гибели или повреждения недвижимости.

Кто получит выплату

В случае длительного больничного или госпитализации, а также при инсульте, инфаркте или злокачественного нообразования (рак) – выплату получит клиент.

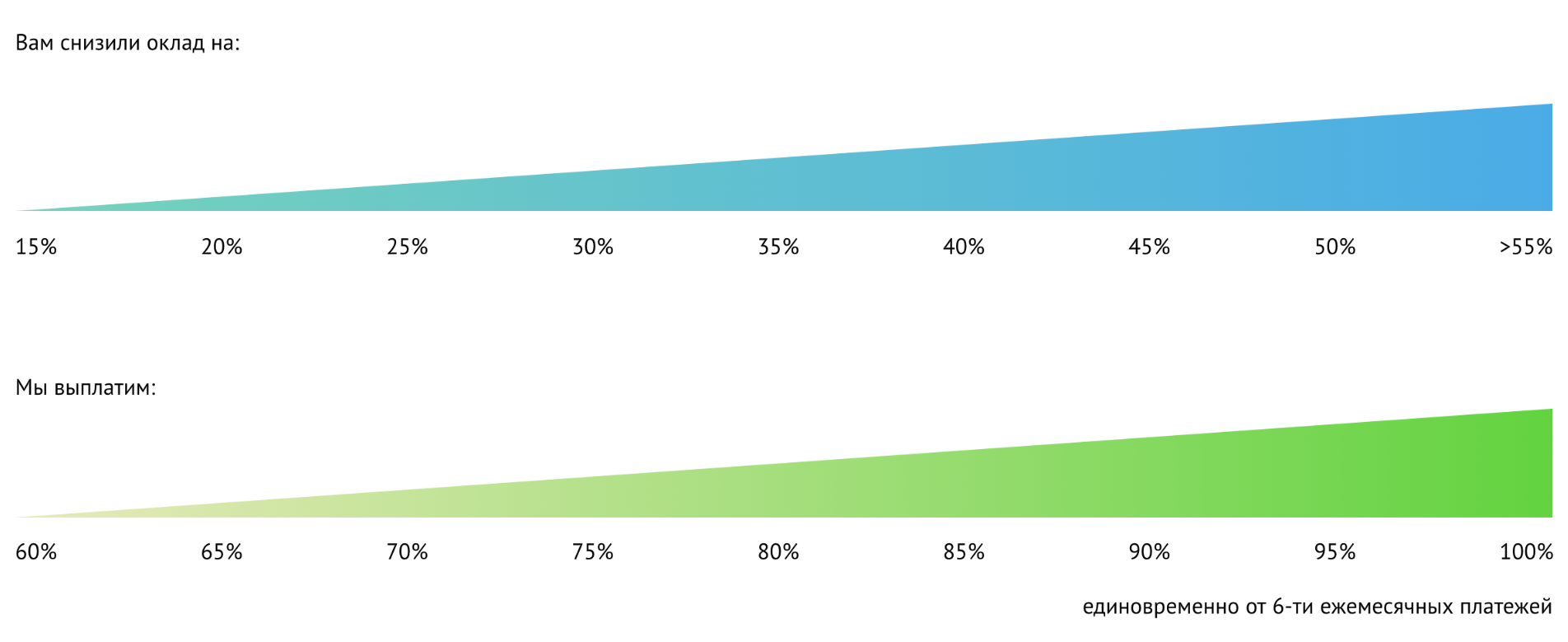

Если ваш оклад снизится на 15% и более, страховая компания выплатит единовременно до 6-ти ежемесячных платежей по кредиту, в зависимости от размера снижения оклада.

В случае ухода из жизни в результате авиа- или железнодорожной катастрофы страховая выплатит сумму наследникам.

Порядок оформления страховки

Есть три варианта оформления полиса для ипотеки в Сбербанке. Первый – одновременно с подписанием кредитного договора подписать в Сбербанке и страховое соглашение. Это возможно, благодаря договоренностям Сбербанка с аккредитованными партнерами. Однако хотя такой вариант и намного быстрее, он может оказаться дороже – ведь Сбербанк попросит дополнительную комиссию за услуги.

Второй, более распространенный вариант – заключить договор напрямую с аккредитованной страховой компанией. Для этого нужно отправить предварительную заявку через сайт страховщика, затем предоставить необходимые документы (паспорт, документы на недвижимость и другие по просьбе компании), после чего оплатить полис. После этого нужно будет уведомить Сбербанк о наличии полиса.

Наконец, заемщики Сбербанка могут воспользоваться сервисом ДомКлик. Этот онлайн-портал предлагает оформить ипотеку полностью дистанционно в несколько простых шагов. Основное преимущество – не нужно лично выезжать в страховую компанию и затем предоставлять полис в Сбербанк. Все делается автоматически.

ЗАПОМНИТЬ: Если вы получаете ипотеку в Сбербанке через ДомКлик, имеет смысл оформить там же и страховку – это намного быстрее и надежнее, документы точно не потеряются.

Особенности страхования в Сбербанке

В структуре финансового холдинга Сбербанка присутствуют две страховые компании, которые являются дочерними по отношению к головной кредитной организации – Сбербанк страхование и Сбербанк Страхование жизни. Очевидно, что именно эти фирмы рекомендуются клиентам крупнейшей финансового учреждения страны для оформления страховки в первую очередь.

Кроме того, банковская организация по каждому виду страхования аккредитовала несколько компаний, полисы которых также могут быть приняты в качестве документов при оформлении различных кредитных продуктов банка. Полный их перечень приведен на следующих страницах сайта:

В первом списке на начало 2020 года находится 15, а во втором – 18 страховых компаний.

В указанное число входят, помимо дочерних структур Сбербанка, крупнейшие участники отечественного страхового рынка, входящие в топ-10 практически всех рейтингов, например, СОГАЗ, ВСК, АльфаСтрахование, РЕСО-Гарантия и другие компании.

Что предлагает банк?

Услугам страхования на официальном сайте Сбербанк посвящен отдельный раздел, размещенный на sberbank.ru. Конечно же, собственные интернет-порталы разработаны и для каждой из упомянутых выше дочерних страховых компаний.

Они располагаются по следующим адресам:

Сбербанк страхование – sberbankins.ru

Сбербанк страхование жизни – sberbank-insurance.ru

Первая СК специализируется на имущественном страховании, а также других видах страховки, не связанных непосредственно с защитой здоровья и жизни клиентов. Вторая страховая компания, напротив, занимается именно оформлением полисов, предусматривающих в качестве страхового случая возникновение заболеваний и другие негативные последствия для здоровья и жизни клиентов.

Новшества 2020 года

Особенностью работы Сбербанка в 2020 году выступает возможность получения комплексных страховых услуг, предложение которых размещено непосредственно на официальном сайте головного банка по указанному выше адресу. Количество предлагаемых крупнейшим банком страны страховых программ чрезвычайно велико. Более того, постоянно появляются новые продукты, предлагаемые клиентам как дочерними структурами Сбербанка, так и другими аккредитованными в банке страховыми компаниями.

Вы получите выплату, если ваш оклад уменьшится. В остальных случаях страховая выплатит сумму наследникам.

Что значит аккредитация компании Сбербанком?

Например, недавний лидер страховой отрасли страны, Росгосстрах, лишился во второй половине 2019 года аккредитации в Сбербанке из-за нарушения сразу нескольких требований кредитной организации. Такое решение практически сразу же сказалось на финансовом состоянии страховщика, которое и до этого было на самым стабильным. Более того, по итогам 2019 года СК Росгосстрах опустился сразу на 9 мест в рейтинге крупнейших страховых компаний, упав с 1-го на 10-е место. Важно отметить, что прогнозы на 2020 год для страховщика также весьма неблагоприятны. Приведенный пример показывает важность успешного сотрудничества страховой компаний со Сбербанком и наличия аккредитации, необходимой для этого.

Страхование жизни заемщика по ипотеке Сбербанка

Страхование жизни и здоровья заемщика Сбербанка – необязательный вид страхования. Но по статистике большинство заемщиков покупают полис. Во-первых, банки могут поднять процентную ставку на 1-2%, а во-вторых, этот вид страхования защищает близких заемщика, так как им не придется платить по кредиту при наступлении страхового случая, все покроет страховая компания.

Что страховать для ипотеки Сбера в 2022 году?

Условия ипотечного страхования неизменны уже несколько лет. Сейчас заемщики по-прежнему должны обязательно застраховать имущество (квартиру). Титульное и личное страхование остаются добровольными видами защиты.

Страховать квартиру для ипотеки нужно каждый год. Стоимость страховки будет пересчитываться и уменьшаться в соответствии с погашением задолженности. Помимо этого вы вправе каждый год менять страховую компанию и оформлять личное страхование или имущества там, где будет дешевле.

Выберите страхование

На сайтах страховых компаний есть калькуляторы ипотеки, где можно рассчитать стоимость страховки. Но далеко не все компании предоставляют возможность предварительного расчета страхования жизни.

Чтобы сравнить все цены, вам необходимо выбрать несколько компаний из списка аккредитованных для страхования ипотеки Сбербанка и рассчитать стоимость в каждой из них.

Можно поступить проще и сравнить стоимость всех доступных для вас страховок на одном сайте – Полис812. Наш страховой центр предлагает ипотечные страховки по ценам как у страховых компаний и даже ниже.

Каждый клиент может воспользоваться промокодом на 5% скидку при страховании жизни или квартиры для ипотеки на Полис812.

Нам можно доверить выбор страховки по ипотеке Сбербанка

столько, в среднем, мы работаем в страховании

оформленных страховок по ипотеке за 2020 год

страховых премий за 2020 год

Ипотечное страхование в Сбербанке – правила 2023

В 2023 году правила страхования при ипотеке Сбербанка в целом не изменились:

- обязательно страхование квартиры – предмета залога (конструктив), без такого полиса ипотеку не выдадут;

- полис страхования нужно продлевать ежегодно – страховую компанию при этом можно менять, если на рынке появились более выгодные условия, это не запрещено.

Кроме приведенных выше условий важный момент – Сбербанк принимает полисы, оформленные только у аккредитованных страховых компаний по ипотеке 2023 года. Если страховщик не аккредитован в Сбербанке, банк такую страховку не учтет со всеми вытекающими для договора последствиями.

Бесплатная консультация юриста

Москва и московская область (Ежедневно 9-21 ч)

Ответ в течение 15 минут

ЗАПОМНИТЬ: Перед покупкой полиса обязательно выяснить, аккредитована ли страховая компания в Сбербанке или нет. Иначе можно нарушить условия кредитного договора.

Ипотечное страхование в аккредитованных «Сбербанком» страховых компаниях

- Гарантирует соответствие полиса ипотечного страхования залоговой недвижимости, жизни и здоровья заемщика, требованиям банка, а значит, защищает Вас от неустоек и повышения ставки кредитования.

- Избавляет Вас от неизвестности при проверке Сбербанком платёжеспособности выбранной сторонней страховой компании.

- Гарантирует Вам высокий уровень обслуживания, и финансовую надежность страховой компании.

Часто задаваемые вопросы

Для точного расчета полиса необходимо предоставить полный пакет документов. Только тогда можно узнать точную цену страхования ипотеки. Стоимость может отличаться в меньшую или в большую сторону, но мы всегда постараемся подобрать наиболее выгодный вариант. Поэтому вы можете обратиться к нам, мы сделаем вам расчет во всех страховых компаниях и поможем с оформлением полиса без наценок и скрытых платежей. Звоните 8 499 110 38 43

Да, так как стоимость страховки зависит от суммы остатка займа. Если вы страхуете жизнь и здоровье, с возрастом страховка может наоборот подорожать.

Список компаний вы можете узнать на сайте своего банка, в котором вы взяли ипотеку или обратиться к нам за консультацией 8 499 110 38 43

Да, конечно, мы можем отправить вам готовый полис на почту или привезти курьером — как вам будет удобно.

Комплексная страховка для Сбербанка или отдельные?

Можно купить каждую из страховок в разных компаниях, а можно оформить комплексное страхование у одного страховщика. Тут нужно смотреть в каждом конкретном случае, какой из вариантов будет выгоднее.

Дело в том, что страховые компании устанавливают свои тарифы на каждый из факторов при страховании жизни и имущества.

На цену страхования жизни для ипотеки влияет:

- Пол и возраст клиента;

- Состояние здоровья;

- Профессия и место работы.

На стоимость ипотечной страховки квартиры влияют:

- Год постройки дома;

- Тип ипотечного жилья (квартира или дом);

- Наличие деревянных перекрытый и газового оборудования и т.д.

Например, одна компания по коэффициенту «пол» ставит цену выше для мужчин, а вторая делает одинаковую цену, как для женщин, так и для мужчин. Отсюда и разница в стоимости на ипотечную страховку в СК.

От чего зависит стоимость страховки для Сбербанка

Стоимость определяет страховая компания. Несмотря на то, что факторы, влияющие на цену, практически одинаковые, тарифы в СК разные.

Цена полиса по обязательному страхованию будет зависеть от следующих параметров объекта:

- Год постройки. Дешевле оформить полис при покупке квартиры в новостройке.

- Характеристика здания. В каком состоянии находится дом, где расположена квартира, не является ли он аварийным. Какой фактический износ дома, согласно отчёту определения рыночной стоимости, чем он выше, тем дороже тариф.

- Материал стен. Из какого материала построен объект. Низкий коэффициент применяется для кирпичных домов, повышенный для блочных, выполненных из материалов повышенной горючести. Наличие железобетонного или каменного фундамента снизит стоимость страховки, деревянные перекрытия увеличат.

- Внутреннее состояние. Есть ли в квартире водоснабжение, канализация, санузел, застекленные окна, проведено ли отопление во всех комнатах, если нет, применяются повышающие коэффициенты.

- Перепланировка. Страховая компания принимает недвижимость с перепланировкой, если она документально узаконена, но это повлияет на цену страховки.

Многие компании устанавливают ограничения по принятию к страхованию недвижимость, в зависимости от ее характеристик. С ними надо ознакомиться до выбора страховщика. Например, могут устанавливаться предельные даты постройки домов, которые можно застраховать. Сберстрахование предлагает оформить в ипотеку недвижимость для Москвы и других мегаполисов от 1970 года постройки, в более мелких населенных пунктах срок установлен 1955 г., также компания не принимает в залог квартиры, если дом, где она находится, имеет более 55% износа. Если приобретаемая недвижимость не соответствует требованиям страховщика, вы сможете оформить полис в любой аккредитованной Сбером страховой компании, которая предъявляет более лояльные требования.

FAQ

- В каких случаях и сколько я получу по программе?Программа защищает клиента от серьезных рисков, при которых важно, чтобы кредитные обязательства были закрыты. Риски включенные в программу: Инвалидности 1, 2 группы, уход из жизни. По рискам, входящим в программу, выплата составит 100% от суммы кредита.Все выплаты приходят на счёт застрахованного или его наследника, они в праве распоряжаться деньгами по своему усмотрению.

- Какие ограничения есть по программе при принятии на страхование?Если вы старше 75 лет, то не сможете воспользоваться программой.

- По каким причинам мне могут отказать в выплате?Не признаются страховыми случаями события, наступившие по причине заболеваний: ишемическая болезнь сердца (инфаркт миокарда, стенокардия), инсульт, злокачественное новообразование (рак), цирроз печени, если они были у клиента до даты начала срока страхования.

- Кто получает выплату по программе?Все выплаты приходят на счёт застрахованного или его наследника, они в праве распоряжаться деньгами по своему усмотрению.

- Когда начинает действовать программа?Программа начинает действовать с даты оплаты.

- Как можно вернуть плату за страхование?Участие в Программе страхования может быть прекращено досрочно на основании письменного заявления, предоставленного в подразделение Банка при личном обращении застрахованного лица. При этом возврат денежных средств в размере 100% от суммы платы за участие в Программе страхования производится Банком в следующих случаях:√ подачи заявления в течение 14 календарных дней с даты внесения/списания платы за участие в Программе страхования;√ подачи заявления по истечении 14 календарных дней с даты внесения/списания платы за участие в Программе страхования, в случае, если договор страхования в отношении такого лица не был заключен.Если заявление о досрочном прекращении участия в Программе страхования подается в Банк после истечения 14 календарных дней с даты внесения/списания платы за участие в Программе страхования и если при этом договор страхования в отношении такого лица заключен, то плата за участие возврату не подлежит.

О программе “Работа”

- В каких случаях и сколько я получу по программе?Программа защищает клиента от рисков:

Недобровольной потери работы в результате сокращения (более подробно в условиях на сайте банка ссылка) или потери работы по соглашению сторон. Выплата составляет 0,5% от суммы кредита в день (не более 2 000 ₽ в день), максимальный период выплат 122 дня. Важно, что выплата осуществляется на банковский счет клиента, клиент может потратить денежные средства на любые цели.Смерть в результате ДТП на общественном транспорте, выплата составляет 100% от страховой суммы. - Недобровольной потери работы в результате сокращения (более подробно в условиях на сайте банка ссылка) или потери работы по соглашению сторон. Выплата составляет 0,5% от суммы кредита в день (не более 2 000 ₽ в день), максимальный период выплат 122 дня. Важно, что выплата осуществляется на банковский счет клиента, клиент может потратить денежные средства на любые цели.

- Смерть в результате ДТП на общественном транспорте, выплата составляет 100% от страховой суммы.

- В чем различие между увольнением по соглашению сторон и по собственному желанию?Увольнение по собственному желанию предполагает подачу заявления на увольнение от работника работодателю, при этом заявление сначала подписывает работник, далее его увольнение согласует работодатель (ст. 80 ТК РФ – расторжение трудового договора по инициативе работника).Увольнение по соглашению сторон, предполагает договоренность между работником и работодателем об увольнении работника на определённых условиях (дата, выплаты и т.д.), при этом подписание соглашения об увольнении осуществляется одновременно работником и работодателем с описанием условий увольнения (статья 78 Трудового кодекса РФ).

- Что означает увольнение по соглашению сторон?Увольнение по соглашению сторон, предполагает договоренность между работником и работодателем об увольнении работника на определённых условиях (дата, выплаты и т.д.), при этом подписание соглашения об увольнении осуществляется одновременно работником и работодателем с описанием условий увольнения.

- Что значит увольнение по сокращению?Увольнение по сокращению предполагает обстоятельства прописанные в ТК РФ. Статьи, по которым производятся выплаты: (п. 8 статьи 77 ТК РФ); (п. 9 статьи 77 ТК РФ); (п. 1 части 1 статьи 81 ТК РФ); (п. 2 части 1 статьи 81 ТК РФ); (п. 4 части 1 статьи 81 ТК РФ); (п. 10 части 1 статьи 83 ТК РФ); (п. 6 части 1 статьи 83 ТК РФ); (п. 7 части 1 статьи 83 ТК РФ), (описание статей можно посмотреть в условиях на сайте банка).

- Какие ограничения есть по программе?Не принимаются на страхование клиенты, возраст которых будет на момент окончания срока страхования более 55 лет для женщин, 60 лет для мужчин.

- Кто получает выплату по программе?По рискам: Дожитие до наступления события – недобровольной потери работы и Дожитие до наступления события – потери работы по соглашению сторон, выплаты получает клиент на личный банковский счёт.По риску: Смерть в результате ДТП на общественном транспорте – выплата осуществляется на счёт наследника.

- За какой период я получу выплату?Если с момента потери работы прошел 31 день, клиент получит компенсацию за весь срок: с даты увольнения до даты начала новой трудовой деятельности. Общий срок выплат не превышает 122 дней. Например: клиента сократили или уволили по соглашению сторон 31 декабря. Если до 1 февраля он не найдет новую работу, будет получать выплаты за период с 31 декабря по дату начала новой трудовой деятельности, но не более 122 дней.

- Когда начинает действовать программа?По риску :— смерть в результате ДТП на общественном транcпорте — с даты оплаты.— недобровольная потеря работы в связи с сокращением — с 61 дня с даты оплаты.— увольнение по соглашению сторон – с 91 дня с даты оплаты.

- По каким причинам мне могут отказать в выплате?При расторжении трудового договора по инициативе застрахованного лица (ст. 80 ТК РФ)Если на дату события общий трудовой стаж менее 12 месяцев или на текущем месте работы менее 6 месяцев.При неполном рабочем графике (не полная рабочая неделя/день).Нет действующего трудового договора.Имеющие трудовую пенсию.Сезонные рабочие, ИП, военные, гос. служащие, МВД, служащие по контракту.

О программе “Здоровье”

- В каких случаях и сколько я получу по программе?Программа защищает клиента от распространенных рисков, таких как:

Первичное диагностирование критического заболевания (инфаркт, инсульт, онкология), выплата составляет 100% от суммы кредита.Временная нетрудоспособность (непрерывный больничный), выплата составляет 0,5% от суммы кредита в день (не более 2 000 ₽ в день), максимальный срок выплаты 122 дня.Госпитализация в результате несчастного случая, выплата 0,3% от страховой суммы в день (не более 2 000 ₽в день), максимальный срок выплаты 30 дней. - Первичное диагностирование критического заболевания (инфаркт, инсульт, онкология), выплата составляет 100% от суммы кредита.

- Временная нетрудоспособность (непрерывный больничный), выплата составляет 0,5% от суммы кредита в день (не более 2 000 ₽ в день), максимальный срок выплаты 122 дня.

- Госпитализация в результате несчастного случая, выплата 0,3% от страховой суммы в день (не более 2 000 ₽в день), максимальный срок выплаты 30 дней.

- Получу ли я выплату, если на момент больничного не буду работать?Программа позволяет получать выплаты даже в случае отсутствия больничного листа нетрудоспособности. В случае если на момент наступления страхового события клиент находился без работы, вместо больничного листа клиенту необходимо предоставить подтверждение из поликлиники.

- Какие ограничения есть по программе при принятии на страхование?Не принимаются на страхование клиенты, возраст которых более 65 лет на момент подписания заявления на страхование.

- За какой период я получу выплату по больничному?Вам заплатят за весь срок нетрудоспособности, если больничный оформлен:

в результате несчастного случая и продлился более 6 дней,по причине заболевания и продлился более 14 дней. - в результате несчастного случая и продлился более 6 дней,

- по причине заболевания и продлился более 14 дней.

- По каким причинам мне могут отказать в выплате?Не признаются страховыми случаями события, наступившие по причине заболеваний: ишемическая болезнь сердца (инфаркт миокарда, стенокардия), инсульт, злокачественное новообразование (рак), цирроз печени, если они были у клиента до даты начала срока страхования.Больничный сроком до 15 дней в результате заболевания/ Больничный сроком до 7 дней в результате несчастного случая.Также существуют исключения по некоторым видам онкологии, инфаркта, инсульта, более подробно можно ознакомиться в Условиях на сайте банка.

- Кто получает выплату по программе?Выплаты по рискам: Первичное диагностирование критического заболевания, Временная нетрудоспособность и Госпитализация в результате несчастного случая производятся на счет клиента

- Когда начинает действовать программа?Дата начала срока страхования по страховому риску:

«Временная нетрудоспособность» начинается на 61 календарный день с даты оплаты.«Первичное диагностирование критического заболевания» с 91 календарного дня с даты оплаты.«Госпитализация в результате несчастного случая» с даты оплаты. - «Временная нетрудоспособность» начинается на 61 календарный день с даты оплаты.

- «Первичное диагностирование критического заболевания» с 91 календарного дня с даты оплаты.

- «Госпитализация в результате несчастного случая» с даты оплаты.

О программе “Оклад”

- Если я подключаю несколько программ, какие выплаты я получу при наступлении рисков из разных программВыплаты будут производиться по каждой из программ. Например, клиент оформил программу Потеря работы и Снижение оклада. Произошла потеря работы по соглашению сторон, клиент находился без работы, с 32 дня нетрудоспособности клиенту будут производиться выплаты по риску потеря работы по соглашению сторон. По истечении времени клиент устроился на работу, но его новый оклад снизился более чем на 15%, клиенту будет произведена выплата единовременно. Таким образом, клиент получит выплаты по двум продуктам.

- Как мне воспользоваться страховкой?Позвонить по номеру 900, наши сотрудники вас проконсультируют куда необходимо обратиться (обычно это ближайший удобный для вас офис банка) и какие документы предоставить.

- Какие документы мне необходимо собрать?Позвоните по номеру 900, наши сотрудники вас проконсультируют по пакету документов и также вам придет смс сообщение со списком документов.

О сроках

- Через сколько времени мне выплатят при наступлении страхового случая?Срок выплаты — 30 календарных дней со дня предоставления всех необходимых документов.

- Как долго действует защита?В течение срока кредита.

Другая информация

- Кто является страховщиком по Программе страхования?По данной Программе страховщиком является наша дочерняя компания ООО «Сбербанк страхование жизни». Данная компания имеет наивысший рейтинг надежности среди страховщиков на рынке.

- Финансовая защита – это программа, которая поможет клиенту при возникновении сложных обстоятельств, связанных со здоровьем или доходом.Для большинства клиентов важно сохранить привычный уровень жизни и в сложное время позаботиться о своем здоровье

- Очень дорого оформлять программуВажно обратить внимание на то, что выплата по кредиту будет ежемесячная, при этом при подключении программы платеж увеличивается незначительно. У большинства клиентов одной из важных ценностей является сохранение своего благополучия, именно поэтому клиентам комфортно оплачивать чуть больше сразу, чем экстренно искать крупные суммы.В случае возникновения тяжелой жизненной ситуации – сумма выплаты по страховой программе может значительно превысить плату за неё. Сохраните своё благополучие – подумайте о будущем сейчас.

- У меня много родственников и друзей. Они меня подстрахуют.Очень хорошо, когда у наших клиентов есть близкие, которые могут помочь в сложной ситуации. Когда такие ситуации происходят, важно обратить внимание на то, что денежные средства необходимы не только на погашение кредита, но и на сохранение привычного образа жизни.Данная программа поможет вам финансово без привлечения родных и близких.

Нужна ли страховка жизни для ипотеки Сбербанка

Формально заемщик самостоятельно решает, страховать жизнь или нет, и банк не может навязать данную услугу. Тем более Сбербанк не должен требовать от вас страховать жизнь именно у них.

На самом деле каждый обладатель ипотеки сталкивается с оформлением страховки жизни и здоровья. Это связано с тем, что Сбер повышает изначальную ставку, если клиент отказывается предоставлять страховку жизни.

Такой вариант не выгоден для заемщика, поэтому в 99% случаев оформляется 2 страховки: на квартиру и на жизнь заемщика по ипотеке.

Советы – Как сэкономить и застраховать жизнь для Сбербанка дешевле?

1. Не оформлять ипотечную страховку в самом банке

Первый подвох заемщика ожидает в лице кредитного менеджера, который навязывает страховку жизни от компании «Сбербанк страхование». В большинстве случаев тарифы в самом Сбербанке сильно завышены. При этом у сотрудника есть план по продажам, и, чтобы его выполнить, менеджер может использовать не совсем честные методы. Например, некоторым говорят, что не согласуют дату сделки, если не оформить полис у него. Или уверяют, что это нужно для снижения ставки на 1% в первый год. Более подробно: «Что делать, если в Сбербанке навязывают страховку

Многие соглашаются на такой невыгодный вариант, даже не понимая, что согласно условиям кредитного договора, заемщик имеет право сделать страхование в жизни в любой компании из числа аккредитованных Сбербанком. Поэтому, единственный вариант – изучить условия всех из списка и выбрать наиболее дешевое предложение.

Будьте внимательны. Некоторые компании уже лишились аккредитации в Сбербанке (например, Согласие, Спасские ворота), при этом их сотрудники могут утверждать, что ничего страшного, банк примет полис. Это не так. Банк, с точки зрения закона, имеет полное право отказать клиенту, который застраховался в организации не из списка.

Обзвон страховщиков с просьбой рассчитать занимает много времени. Не факт, что вы получите актуальное предложение. Например, для проведения исследования рынка страхования жизни для ипотеки (ниже), мы делали двойной обзвон всех допущенных компаний. На это ушло 5 часов зачастую безуспешных попыток дозвониться. При этом озвученный тариф у одного и того же страховщика мог отличаться при контрольном звонке.

2. Сделать основным заемщиком женщину

Тарифы для женщин существенно ниже, чем у мужчин. Понятно, что зачастую кредит уже одобрен и состав созаемщиков изменить нельзя, но можно попытаться.

3. Программы “Переход” из одной компании в другую

Встречается крайне редко, но тем не менее возможно. Для продления полиса вы можете поменять компанию. Многие предлагают скидки (10-15%), если вы перейдете к ним от другого страховщика.

Продление страховки

Страховку нужно ежегодно продлевать на следующий год. Если этого не сделать, банк может досрочно расторгнуть договор (если нет страховки по залогу) или поднять ставку по кредиту (если нет личной страховки). Продление происходит, как правило, дистанционно на сайте страховщика или в личном кабинете ДомКлик.

ПАО «СберБанк» — лидер рынка ипотечного кредитования

98,9 млн. клиентов в России

14,2 тыс. отделений в России