Содержание:

Можно ли сразу продать подаренную квартиру?

Да, новый владелец может продать подаренную ему квартиру сразу же после того, как официально станет собственником, то есть после внесения Росреестром сведений о сделке в Единый государственный реестр недвижимости (ЕГРН).

Cроки обновления информации в ЕГРН могут варьироваться от 3 дней (при подаче документов через нотариуса) до 12 дней при личной подаче через МФЦ.

После завершения формальных процедур даритель сможет отменить последующие сделки с недвижимостью только в судебном порядке.

Список документов для продажи квартиры

Еще до того, как приступить к поиску покупателя, стоит убедиться в наличии всех необходимых документов:

- паспорт;

- проект договора купли-продажи и акт приема-передачи;

- выписка из ЕГРН;

- договор дарения, на основании которого вы стали владельцем квартиры;

- технический паспорт на квартиру;

- нотариальная доверенность (если продажу осуществляет не собственник).

Кроме того, также для проведения сделки могут дополнительно потребоваться:

- справка о дееспособности продавца;

- разрешение органов опеки и попечительства (если находится в собственности у несовершеннолетнего ребенка);

- свидетельство о рождении ребенка;

- справка о составе семьи

Требуется ли согласие супруга на продажу подаренной квартиры?

Нет, не требуется. Имущество, полученное в дар одним из супругов, не считается совместно нажитым.

Надо ли платить налог с продажи подаренной квартиры?

Все зависит от того, кто подарил квартиру, и сколько времени она находится в собственности одаряемого перед продажей (этот период называется минимальным сроком владения).

Если квартира подарена близким родственником, то минимальный срок владения, после которого можно продать квартиру без уплаты налога, составляет 3 года.

Если же человек, который подарил вам квартиру, не является близким родственником, минимальный срок владения увеличивается до 5 лет.

В случае, если минимальный срок владения не вышел, с продажи подаренной квартиры полагается заплатить налог по ставке 13%.

Минимальный срок владения может отличаться в разных регионах страны. С 2016 года субъекты РФ могут уменьшать его своими законами. Например, в Ставропольском крае сделки с недвижимостью, которая находится в собственности более 3 лет, не облагается налогом.

Кто входит в список близких родственников?

К близким родственниками относятся:

- супруги;

- родители (усыновители);

- дети (усыновленные);

- дедушки и бабушки;

- внуки;

- братья и сестры (полнородные и неполнородные).

Как рассчитать сумму налога?

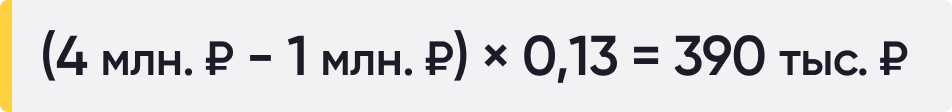

Сумма налога при продаже квартиры рассчитывается исходя из стоимости, указанной в договоре купли-продажи, и составляет 13% от этой суммы. При этом при продаже недвижимости, полученной в дар, также действуют имущественные вычеты, которые позволяют вернуть часть налогов.

Например, при продаже подаренной квартиры за 3 млн рублей сумма налогов составит 390 тыс. рублей.

Можно ли уменьшить налог с продажи?

Да, для этого можно воспользоваться одним из двух способов:

- подождать истечения минимального срока владения квартирой (от 3 до 5 лет);

- оформить один из видов имущественного вычета?Этими вычетами нельзя воспользоваться одновременно (можно уменьшить налогооблагаемую базу на 1 млн рублей или на сумму, которую даритель потратил на покупку квартиры).

Пример 1. Допустим, вы получили квартиру в дар от близкого родственника. Год спустя вы решили ее продать за 4 млн рублей. Если вы не станете оформлять налоговый вычет, сумма налога составит 13% от этой суммы (то есть 520 тыс. рублей). Но по действующему законодательству при продаже недвижимости можно уменьшить налоговую базу на 1 млн рублей (до 3 млн рублей) и снизить сумму налога до 390 тыс. рублей.

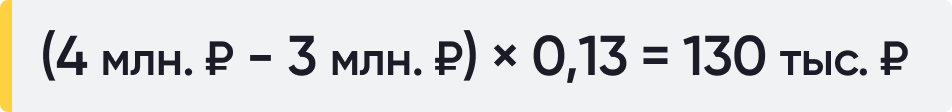

Пример 2. Можно уменьшить налоговую базу на сумму, которую даритель потратил на приобретение недвижимости. Например, дальний родственник подарил вам квартиру, которую в свое время приобрел за 3 млн рублей. Именно на эту сумму вы сможете уменьшить налоговую базу при условии, что все расходы дарителя будут подтверждены официальными документами (договор купли-продажи, банковские выписки). В случае, если такая квартира будет продана за 4 млн рублей, налог составит не 520 тыс. рублей, а 130 тыс. рублей.

Имеет ли значение кадастровая стоимость при продаже подаренной квартиры?

Да, сумма, с которой рассчитывается НДФЛ, не может быть меньше 70% кадастровой стоимости квартиры, даже если фактически жилье продано по более низкой цене. Например, если по кадастру квартира стоит 3 млн рублей, а продается она за 1,5 млн рублей, размер налога составит 273 тыс. рублей, а не 195 тыс. рублей.

Как оплатить налог?

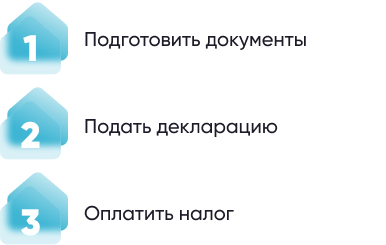

Чтобы оплатить налог на продажу квартиры, полученной в дар, нужно сделать несколько шагов:

Шаг 1. Подготовка документов:

- паспорт;

- договор купли-продажи;

- расписка или банковская выписка, подтверждающая денежный перевод;

- выписка из ЕГРН;

- договор дарения.

Шаг 2. Подача налоговой декларации.

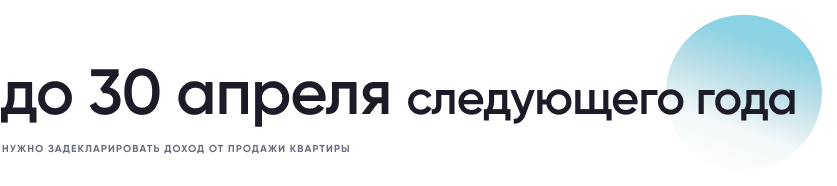

Она заполняется по форме 3-НДФЛ в отделении налоговой службы или онлайн через кабинет налогоплательщика на сайте ФНС. Сделать это надо не позднее 30 апреля года, следующего за годом продажи недвижимости. Например, если вы продали квартиру в 2021 году, подать декларацию нужно до 30 апреля 2022 года.

Шаг 3. Оплата налога.

После того, как предоставленные документы пройдут проверку, вам будет начислен налог. Его можно оплатить в любом банке или онлайн при помощи личного кабинета на сайте ФНС.

Что будет, если не платить налог? Ответственность за неуплату налога

Доходы, полученные от продажи квартиры, должны быть задекларированы до 30 апреля года, следующего за годом совершения сделки. Несвоевременная подача декларации о доходах чревата штрафом (до 5% от суммы неуплаченного налога за каждый месяц просрочки, но не более 30% от общей суммы).

Далее, до 15 июля года, следующего за годом заключения сделки, дается еще один период для повторной подачи декларации и оплаты просроченного налога. Если будет упущен и этот срок, налоговый орган предъявит еще один штраф, в размере 20% от суммы налога. В случае, если налог не оплачен умышленно, штраф составит 40%.

Какова сумма налога с продажи подаренной доли в квартире?

Налог с продажи подаренной доли будет таким же, как и при продаже квартиры. И все правила о минимальном сроке владения подаренной квартирой, о степени родства дарителя, установленные законом, распространяются и на продажу долей в недвижимости.

Как продать квартиру или долю, подаренную несовершеннолетнему?

Алгоритм действий при продаже недвижимости, которую подарили ребенку, зависит от возраста ребенка. Если собственником квартиры (или доли в квартире) является ребенок до 14 лет, все юридические действия по оформлению сделки совершают его родители (усыновители) или опекуны с согласия органов опеки. Если ребенок находится в возрасте от 14 до 18 лет, он может совершать сделки с принадлежавшей ему недвижимостью с согласия родителей (усыновителей) или опекунов, а также после получения одобрения органов опеки и попечительства.

На сегодня эта публикация уже заработала за дочитывания

Зарабатывать

Безвозмездная передача недвижимости является хоть и приятным, но также зачастую и весьма неожиданным подарком.

Довольно часто спустя некоторое время после оформления дарственной одаряемый принимает решение продать квартиру. В связи с этим возникает много вопросов – можно ли реализовать на сторону подаренное имущество? Когда и как это сделать?

Основным нормативно-правовым актом, регулирующим порядок передачи недвижимости на безвозмездной основе (в подарок), является Гражданский кодекс РФ. В частности, речь идет о главе 32, в которой отражены основные особенности оформления дарственной, существующие ограничения, права и обязанности дарителя и одариваемого и т.д.

Кроме того, на продажу подаренной квартиры также распространяется действие раздела 7 главы 30 ГК РФ, где расписаны основные требования, которым должен отвечать договор купли-продажи недвижимости, порядок регистрации в Росреестре перехода права собственности и другие важные моменты.

Справка. В правовое поле, регулирующее порядок отчуждения подаренного имущества, также входит Семейный и Жилищные кодекс, ФЗ РФ «О государственной регистрации недвижимости» и прочие законодательные акты.

ВОЗМОЖНА ЛИ ПРОДАЖА ПРИ ЖИЗНИ ДАРИТЕЛЯ?

Разберемся, можно ли провести сделку продажи жилья, полученного по дарственной, в том числе при живом дарителе. Действующее законодательство не содержит каких-либо ограничений, касающихся дальнейшего распоряжения подаренной квартирой.

Так, при безвозмездной передаче недвижимости ее новым собственником становится одариваемый. При этом в п. 1 ст. 30 ЖК РФ написано, что владелец жилья имеет право владеть, пользоваться и распоряжаться им по своему усмотрению. Таким образом, продать подаренную квартиру вполне возможно.

Кроме того, законодательство отвечает утвердительно на вопрос, можно ли реализовать жилплощадь в том случае, если даритель жив. Однако тут есть один важный момент. Главным образом он связан с правом лица, безвозмездно передавшего квартиру, в любой момент отменить свое решение. Это можно сделать в следующих случаях:

~ Если одариваемый совершил покушение на жизнь дарителя (его родственников) либо умышленно причинил вред здоровью.

~ Если в дарственной было прописано, что в случае смерти одариваемого подаренное имущество должно вернуться назад к дарителю.

~ В случае изменения имущественного, семейного положения, а также состояния здоровья дарителя. При условии, что исполнение договора дарения значительно ухудшит уровень его жизни.

Отмена дарения влечет за собой возврат имущества, которое было передано на безвозмездной основе (п. 5 ст. 578 ГК РФ).

КОГДА МОЖНО ПРОВЕСТИ СДЕЛКУ, ЧЕРЕЗ СКОЛЬКО ВРЕМЕНИ ПОСЛЕ ДАРЕНИЯ?

Многие граждане ошибочно полагают, что продажу подаренной квартиры можно осуществить только спустя определенный период времени (3 года, 5 лет и т.д.). На самом деле это не так. Реализовать недвижимость, полученную по дарственной, можно в любой момент сразу после регистрации перехода права собственности в Росреестре. Однако тут есть один важный нюанс, связанный с налогообложением.

Как известно, каждый гражданин при продаже недвижимости обязан уплатить налог на доходы физических лиц (НДФЛ). При этом в законодательстве установлен минимальный предельный срок, после истечения которого доход, полученный в результате отчуждения жилплощади, освобождается от налогообложения (п. 2 ст. 217.1 НК РФ).

В пп. 1 п. 3 ст. 217.1 НК РФ написано, для объектов, полученных физическим лицом от близких родственников на основании дарственной, минимальный срок владения составляет 3 года. Отсюда следует, что гражданину, являющемуся владельцем подаренной квартиры (при соблюдении обозначенных условий), целесообразнее продать такую недвижимость спустя 3 года после ее получения.

В случае, если имущество было безвозмездно передано третьими лицами (с которыми нет родственных связей), то тогда сделку по продаже следует заключить после истечения 5 лет (п. 4 ст. 217.1 НК РФ). В этом случае новому собственнику удастся избежать уплаты НДФЛ. При срочной реализации подаренной жилплощади (сразу после оформления дарственной) продавцу необходимо будет заплатить налог в размере 13% от стоимости квартиры.

КАК ПРОИСХОДИТ СДЕЛКА И ЗАКЛЮЧЕНИЕ ДОГОВОРА?

В целом отчуждение жилплощади, полученной на основании дарственной, ничем не отличается от общеустановленной процедуры продажи. При этом весь процесс включает несколько этапов:

1. Установление стоимости недвижимости, выставленной на продажу. Сделать это можно самостоятельно, предварительно проанализировав рыночные цены на аналогичное жилье, или же привлечь специализированное агентство.

2. После определения существенных условий будущей сделки можно приступить к поиску потенциального покупателя, одновременно подготавливая необходимые бумаги.

В стандартный перечень входят такие документы, как:

-выписка из ЕГРН;

-технический паспорт квартиры и т.д.

Отличительной особенностью, характерной для отчуждения подаренной квартиры, является то, что в качестве правоустанавливающего документа на отчуждаемую жилплощадь будет выступать договор дарения. Более того, если продавец имеет жену (мужа), то ему не потребуется письменное согласие супруги на заключение такой сделки, так как данная недвижимость не приравнивается к совместно нажитому имуществу.

3. Ведение переговоров с покупателем, согласование основных условий будущей сделки, заключение предварительного договора.

4. Определение порядка взаиморасчета между сторонами сделки – в большинстве случаев арендуется банковская ячейка, куда вносится полная стоимость квартиры. При этом в рамках дополнительного соглашения определяются условия ее открытия.

5. Составление и подписание договора купли-продажи, а также удостоверение этого документа у нотариуса (в случае необходимости или по желанию сторон).

6.Государственная регистрация сделки – такая процедура производится в Росреестре на основании общего заявления обеих сторон договора купли-продажи.

7. Далее продавец и покупатель подписывают передаточный акт, после чего квартира полностью переходит в собственность к новому владельцу. При этом продавец может явиться в банк и забрать свои деньги из ячейки.

КАКИЕ НЮАНСЫ В ОТНОШЕНИИ ДОЛИ ПОЛУЧЕННОГО ЖИЛЬЯ?

Подаренную долю можно точно также продать, как и целую квартиру. Однако в этом случае необходимо будет выполнить требование, касающееся соблюдения преимущественного права покупки, которым обладают другие совладельцы квартиры. Об этом написано в ст. 250 ГК РФ. Так, сразу после определения точной стоимости сделки продавец должен письменно уведомить каждого участника долевой собственности о своем намерении.

В свою очередь совладельцы могут поступить одним из следующих способов:

_ приобрести долю, выставленную на продажу;

_ написать письменный отказ от права преимущественной покупки, которым они обладают.

По закону на все эти действия отводится 1 месяц. После истечения данного периода времени продавец вправе продать подаренную долю стороннему покупателю.

СПРАВКА. При оформлении самой дарственной на участок жилплощади, находящейся в долевой собственности, соблюдать право преимущественной покупки не нужно.

ЧТО ТАКОЕ «БЕЗ ПРАВА ПРОДАЖИ»?

Иногда происходят ситуации, когда даритель по тем или иным причинам хочет ограничить право нового собственника на распоряжение подаренной квартирой. Это может выражаться в наложении запрета на последующую продажу жилплощади, обмен, сдачу в аренду и т.д.

Сразу стоит отметить, что в соответствии с действующим законодательством невозможно оформить дарственную, выдвигая одариваемому встречное условие (такое, как запрет на продажу жилья, полученного в дар). Данное ограничение следует из абз. 2 п. 1 ст. 572 ГК РФ, где написано, что договор, из которого вытекает обязательство лица, принимающего подарок, не является дарением. Такая дарственная может быть признана судом ничтожной (п. 2 ст. 170 ГК РФ).

СТАТЬЯ 170 ГК РФ. НЕДЕЙСТВИТЕЛЬНОСТЬ МНИМОЙ И ПРИТВОРНОЙ СДЕЛОК

Мнимая сделка, то есть сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, ничтожна.

Притворная сделка, то есть сделка, которая совершена с целью прикрыть другую сделку, в том числе сделку на иных условиях, ничтожна. К сделке, которую стороны действительно имели в виду, с учетом существа и содержания сделки применяются относящиеся к ней правила.

Таким образом, даритель не вправе передавать имущество с установлением запрета на дальнейшую его продажу.

Однако ограничение на составление дарственной без права продажи можно обойти, прописав в договоре одно из следующих условий:

— охранение права пожизненного проживания в квартире или же предоставление аналогичного жилья в случае продажи подарка;

— оговорить, что в случае смерти одариваемого имущество должно будет вернуться назад к дарителю.

В завершение стоит отметить, что в целом отчуждение подаренной квартиры не содержит принципиальных отличий от обычной сделки купли-продажи недвижимости. При этом единственная наиболее существенная особенность связана с порядком налогообложения, а также отсутствием необходимости в получении согласия на продажу от второго супруга.

А, Вы когда нибудь сталкивались с подобным вопросом?

Можете что либо добавить или поправить (к) вышесказанное (-му)?

Когда можно продавать квартиру после дарения в 2019 году.

Стать владельцем недвижимости можно несколькими способами: приобрести жилплощадь, унаследовать ее, получить в дар. Дарение дома, квартиры или доли — довольно распространенный вид сделки. Если человек не планирует пользоваться объектом, он начинает интересоваться: когда можно продать квартиру после дарения?

Что означает понятие «дарение недвижимости»?

Гражданский кодекс РФ, в частности статья №572, позволяет человеку передавать в дар собственное имущество. Дарение – это безвозмездное отчуждение объекта недвижимости или иных ценностей другому лицу. Чтобы подарить квартиру близкому родственнику или другому человеку, достаточно составить заявление в письменной форме и заверить его у нотариуса. Несовершеннолетние граждане не могут дарить недвижимость, это запрещено законом. Если лицу, не достигшему 18 лет, дарят имущество, необходимо согласие родителей, а также органов опеки и попечительства. Сделка оформляется в следующем порядке: Подготовка пакета документов; Обращение в Росреестр с дарственной; Получение справки из реестра. Кроме договора дарения, в Росреестр необходимо предоставить: Кадастровый паспорт объекта недвижимости; Свидетельство о регистрации собственности; Банковская квитанция об уплате госпошлины. Человек, подаривший имущество близкому родственнику, не выплачивает налог государству. После совершения сделки, одариваемому лицу необходимо обратиться в Регистрационную палату и получить свидетельство о праве собственности на квартиру. Этот документ позволяет ему совершать любые действия с объектом недвижимости: дарить, продавать, сдавать в аренду или обменивать.

В каких случаях договор дарения признается недействительным?

Сделка дарения может быть оспорена в случае: Признания дарителя недееспособным; Если человек, подаривший квартиру, не отдавал отчет своим действиям в момент подписания договора. Если дарственная была оспорена в суде, все сделки, совершенные с объектом недвижимости, также отменяются. При этом их количество не имеет значения. После того как судья выносит решение о признании договора дарения недействительным, одариваемый обязан вернуть недвижимость прежнему собственнику. Если квартира была продана другому лицу, продавец должен возместить ущерб покупателю и отдать денежные средства в полном объеме.

Условия продажи подаренной квартиры?

Российское законодательство не ограничивает право человека на продажу подаренного жилья. Сразу после получения свидетельства о собственности он имеет право реализовать недвижимость. Дарение означает полную передачу прав на имущество от одного человека к другому, поэтому разрешение дарителя на продажу не требуется. Бывают случаи, когда близкому родственнику дарят долю в квартире или доме. Между дарителем и одариваемым лицом возникает право общей долевой собственности. Если человек захочет продать часть недвижимости, он обязан соблюдать преимущественное право покупки. Это означает, что гражданин в первую очередь должен предложить свою долю второму собственнику. После письменного отказа от покупки, квартиру можно продавать любому лицу.

За последнее десятилетие налоговое законодательство неоднократно менялось. Ранее действовали правила, согласно которым владелец оплачивал государству налог 13% от суммы продажи подаренной квартиры. Стоимость объекта недвижимости указывалась в договоре, заключенном между покупателем и продавцом. В 2016 году в Налоговый кодекс были внесены поправки, и теперь граждане, владеющие имуществом от 3 до 5 лет, не платят налог при его продаже. Для людей, которые получили квартиру от близких родственников, сохранились прежние временные рамки – 3 года с момента получения документа о праве собственности. Кроме этого, взнос не оплачивают следующие категории граждан: Наследники имущества близких родственников; Люди, которые приватизировали муниципальное жилье; Лица, получившие недвижимость по договору ренты (пожизненного содержания пенсионеров или инвалидов). Чтобы не платить налог и не ждать окончания пятилетнего срока, необходимо: Предъявить документы, подтверждающие родство между дарителем квартиры и одариваемым лицом; Предоставить дарственную, подписанную в начале 2016 года и позже. Во всех остальных случаях гражданину придется заплатить 13% налога на доходы физических лиц от стоимости продажи квартиры, если он владеет ею менее 5 лет. Если человек продает долю в квартире, он обязан выплатить НДФЛ, независимо от времени владения. Многие люди пытаются обмануть налоговые органы и намеренно занижают стоимость жилплощади в договоре купли-продажи. ФНС вправе обратиться в БТИ и потребовать справку о реальной цене объекта недвижимости. Налог на доходы, полученные от реализации жилья, будет начислен от стоимости, указанной в документе. Налоговый сбор на продажу подаренной квартиры может быть уменьшен при соблюдении следующих условий: Новый владелец жилья, продавая подаренную квартиру, получил налоговый вычет. Согласно действующему законодательству, каждый гражданин Российской Федерации вправе оформить налоговый вычет до 1 миллиона рублей. Получить компенсацию можно только один раз; Человек, получивший в дар квартиру, после ее продажи приобретает новое жилье в течение 1 года. Цена купленной недвижимости должна быть меньше чем сумма, полученная от реализации старого жилья. В этом случае налог будет удержан с разницы. Если новая квартира стоит дороже, чем проданная недвижимость, гражданин не оплачивает НДФЛ. Чтобы заплатить взнос на доходы физических лиц, потребуется: Подготовить документы и обратиться в территориальный налоговый орган; Заполнить бланк по форме 3-НДФЛ и передать ее сотруднику ИФНС. Пакет документов включает: Копию паспорта; Копию свидетельства о праве на квартиру; Справку о доходах с работы налогоплательщика. Каждый год 30 апреля граждане обязаны отчитываться за полученные доходы. До этой даты необходимо предъявить документы в ИФНС и оплатить НДФЛ.

Как происходит сделка по продаже подаренной недвижимости?

Процесс продажи недвижимости, полученной в дар, происходит в определенном порядке. Каждый этап необходимо строго соблюдать, иначе сделка может быть признана недействительной. Срок владения квартирой не влияет на последовательность действий. Чтобы продать подаренную жилплощадь, собственник должен: Подготовить пакет документов, необходимый для продажи квартиры; Составить с покупателем договор о продаже и покупке жилья; Подписать документ и произвести расчет: продавец отдает покупателю документы на недвижимость, а тот в свою очередь перечисляет деньги за квартиру на расчетный счет; Обратиться в территориальное отделение Росреестра и официально подтвердить сделку. После нескольких дней ожидания покупатель получит выписку из Регистрационной палаты и свидетельство о собственности на жилье. Продавец так же, как и покупатель, должен получить документы в Росреестре. Они ему потребуются при уплате налога на доходы физических лиц. В итоге, у бывшего собственника на руках должны остаться: Договор между покупателем и продавцом; Подписанный акт о передаче и получении квартиры; Документ о государственной регистрации договора дарения. Для сделки по продаже квартиры потребуются следующие документы: Кадастровый паспорт и техническая документация; Выписка из домовой книги, содержащая сведения о зарегистрированных в квартире лицах; Справка об отсутствии задолженности за коммунальные услуги; Заключение независимого эксперта о стоимости жилья; Разрешение супруга или супруги на осуществление продажи недвижимости; Разрешение органов опеки на совершение сделки, если в квартире зарегистрированы несовершеннолетние дети; Дарственная на жилье; Гражданский паспорт продавца. В Регистрационную палату предоставляются те же документы, что и при совершении сделки по продаже недвижимости. Кроме этого понадобятся: Договор купли – продажи; Документ из банка, подтверждающий перечисление денег; Квитанция об оплате государственной пошлины. Продажа подаренной доли в квартире Как указывалось ранее, при продаже доли в квартире человек должен предложить ее другим собственникам. Жильцы могут обдумывать предложение о покупке части недвижимости в течение одного месяца. Если собственник принял положительное решение, совершается сделка по купле – продаже доли в квартире; В случае отрицательного ответа, человек имеет право продать часть имущества посторонним людям. Нередко продавцы нарушают преимущественное право на покупку объекта недвижимости. При возникновении такой ситуации, другие собственники могут оспорить сделку, обратившись в суд в течение трех месяцев.

В итоге можно сказать, что человек имеет право совершать любые сделки с подаренным имуществом сразу после получения свидетельства о собственности. При продаже недвижимости, полученной в дар, собственник обязан выплатить государству налог на доходы физических лиц. Существуют временные рамки, при соблюдении которых можно не оплачивать взнос: 3 года владения недвижимостью для близких родственников, получивших ее в подарок; 5 лет владения квартирой для остальных лиц. Продавец может воспользоваться имущественными вычетами и уменьшить налоговую нагрузку. После совершения сделки по продаже подаренного имущества, человек должен обратиться в Регистрационную палату и получить документы, необходимые для оплаты НДФЛ. Последние изменения: В 2019 году значительных изменений в законодательстве по данному вопросу не предусмотрено.

Получать подарки всегда приятно, особенно если это квартира или дом. Проблема лишь в том, что такие подарки вызывают большой интерес у налоговой службы — ведь доход, полученный в виде подаренной недвижимости, облагается НДФЛ (п. 18.1 ст. 217 НК РФ).

Правила начисления налога с подаренной недвижимости нельзя назвать простыми: за последнее время они претерпели ряд изменений, поэтому теперь нюансов стало больше. Разберем основные из них, учитывая свежие разъяснения от ФНС.

Кто должен платить налог при дарении недвижимости и сколько?

При дарении недвижимости доход образуется у одаряемого — соответственно, налоговая обязанность возникает именно у него (даритель не должен платить налог, т. к. передает недвижимость безвозмездно, не получая ничего взамен).

Но закон освобождает от уплаты НДФЛ тех, кто приходится дарителю членом семьи или близким родственником (п. 18.1 ст. 217 НК РФ). Таковыми признаются:

-дети и родители, официальные супруги, внуки и дедушки (или бабушки), братья и сестры (полностью родные или имеющие одного общего родителя).

Если даритель и одаряемый не относятся ни к одной из перечисленных категорий (например, тетя и племянник, зять и теща и т.д.), одаряемому придется уплатить НДФЛ.

Сумма налога определяется сейчас как 13% от кадастровой стоимости подаренной квартиры или дома по состоянию на 1 января года, в котором был зарегистрирован переход собственности к одаряемому.

Для налоговых нерезидентов ставка налога повышается до 30% (ст. 214.10 НК РФ, Письмо Минфина от 28.04.2020 № 03-04-05/34402).

Можно ли освободиться от налога, если дарение происходит между сожителями?

Налоговая служба допускает освобождение от уплаты НДФЛ, даже если даритель и одаряемый не приходятся друг другу родственниками из указанного перечня, но есть решение суда, которым они признаны членами одной семьи (Письмо Минфина от 29.01.2018 № 03-04-05/4896).

Семейное законодательство относит к членам семьи лиц, которые живут вместе, ведут совместное хозяйство и связаны между собой кровным родством или свойством (в силу брачного союза).

Поэтому, если суд признает, условно, тещу и зятя членами одной семьи, то ФНС не вправе взыскивать с них НДФЛ при дарении недвижимости.

Однако к сожителям это, увы, не относится — поскольку в отсутствие официальной регистрации брака они не являются родственниками с точки зрения закона. Значит, налог с дарения им платить придется.

Договор дарения расторгнут — что с налогом?

Освобождение применяется со дня, когда в ЕГРН была внесена запись о переходе собственности на недвижимость обратно к дарителю.

Нужно ли платить налог, если продать подаренную недвижимость?

В случае продажи подаренной квартиры или дома одаряемому придется уплатить НДФЛ, если со дня регистрации его собственности на недвижимость и до дня продажи прошло менее:

-трех лет (если недвижимость была подарена близким родственником или членом семьи, либо жилье является для одаряемого единственным),

-или пяти лет (во всех остальных случаях — п.3 ст. 217.1 НК РФ).

Если этот срок прошел, подаренную недвижимость можно продавать без уплаты НДФЛ.

Но теперь есть возможность освободиться от налога, даже если продать подаренное жилье до истечения предельного срока владения. При начислении НДФЛ с продажи одаряемому должны сделать налоговый вычет в размере:

-суммы расходов, которые понес в свое время даритель для приобретения этой недвижимости (например, квартира была куплена за 3,5 млн рублей и подарена дочери — та может продать эту квартиру и не платить НДФЛ с тех самых 3,5 млн рублей).

Если при получении в дар недвижимости одаряемый уплатил НДФЛ, то при дальнейшей ее продаже он может зачесть эту сумму налога.

Тогда платить придется лишь в том случае, если налог с продажи превысит сумму ранее уплаченного налога (т. е. нужно будет доплатить разницу — пп. 2 п. 2 ст. 220 НК РФ).

В прошлой статье мы уже рассматривали, как уменьшить налоги при продаже минимального срока владения. В этой статье мы подробно рассмотрим, как можно сэкономить на налогах при продаже квартиры, полученную в наследство или по договору дарения. Так как вы продали квартиру, то получили доход с продажи. Получили доход — заплатите 13 % налога (НДФЛ).

С 2019 года вступили в силу новые законы, которые облегчают бремя налогоплательщика. Давайте разбираться с этим подробно.

Налогообложение при получении квартиры в наследство

Согласно п. 18 ст. 217 НК РФ, налог на наследство не платится вне зависимости от того, что вы унаследовали — имущество или деньги. Исключение составляет лишь наследование авторского права, когда правопреемник получает вознаграждение за работы наследодателя.

Статус наследодателя не имеет значения, так что кто бы вам ни оставил наследство — родственник, друг или совершенно незнакомый человек — правила единые для всех.

Пример:Дядя оставил племяннику в наследство квартиру. То, что дядя и племянник не являются близкими родственниками, не имеет никакого значения — согласно п. 18 ст. 217 НК доход в натуральной форме, полученный в порядке наследования, не подлежит налогообложению. Это значит, что племяннице не нужно декларировать полученный доход и платить налог на наследство.

Налогообложение при получении квартиры по договору дарения

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с 14 статьей Семейного кодекса Российской Федерации и п. 18.1 ст. 217 НК РФ. (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

Но если не близкими родственниками, соответственно, необходимо заплатить налоги. В договоре дарения не стоит искусственно занижать стоимость жилья. Налоговый инспектор обратит на это внимание и заставит вас заплатить налог от кадастровой стоимость жилья. Если же у вас есть основания для того, чтобы снизить стоимость недвижимости, дайте веские аргументы в пользу такого расхождения с кадастром.

Пример 1: Дядя подарил племяннику квартиру. Так как дядя и племянник не являются близкими родственниками, племяннику придется заплатить налоги. Кадастровая стоимость жилья составляет 3 500 000 рублей, соответственно, налоги составят 3 500 000 * 13% = 455 000 рублей.

Пример 2: Бабушка подарила внуку квартиру. Внук не должен платить налог на дарение, так как бабушка и внук — ближайшие родственники.

Как не платить налог при продаже квартиры

Если продать квартиру после определенного срока владения, то нет необходимости платить налог и подавать декларацию.

Минимальный срок владения для продажи квартиры, которую получили в подарок — 3 года.

Пример: В апреле 2020 года вы получили в подарок от родителей квартиру. Если продадите ее после апреля 2023 года, то налог не заплатите. С момента владения квартирой пройдет 3 года.

Срок владения имуществом, полученным в наследство, начинается со дня смерти наследодателя, а не с момента переоформления собственности на наследника согласно ст. 1114, п. 4 ст. 1152 ГК РФ, письмо Минфина РФ от 20 февраля 2015 № 03-04-05/ф8357.

Пример: Внук получил квартиру в наследство от деда, умершего в январе 2017 года. В марте 2018 года внук оформляет право собственности. В апреле 2020 он продает квартиру. Внуку не нужно платить налог с продажи, так как срок владения квартирой начался с января 2017 (с момента смерти наследодателя) и превысил 3 года.

Если квартира приобретена в браке и получена по наследству от умершего супруга. В этом случае срок владения считается не со дня смерти наследодателя, а с момента первоначального оформления недвижимости в собственность на основании письма Минфина РФ от 30 мая 2016 № 03-04-05/30938, 02 апреля 2013 N 03-04-05/9-326.

Пример: В 2015 году супруги купили квартиру и зарегистрировали ее на жену. После смерти жены в 2019 году муж вступил в наследство. В 2020 году он продал квартиру. Платить налог с продажи собственности не нужно, так как срок владения недвижимостью начался с 2015 и превысил 3 года. Несмотря на то, что квартира была оформлена на жену, она куплена в браке и считается общей собственностью. Основание: ст. 34 Семейного Кодекса РФ.

Если доля квартиры получена в наследство одним дольщиком после смерти другого. В этом случае срок владения считается не со дня смерти наследодателя, а с того момента, когда изначально было зарегистрировано право собственности на первую долю, таким образом по факту происходит увеличение доли в той собственности, на которое уже есть право (основание — письмо Минфина РФ от 24 октября 2013 № 03-04-05/45015).

Пример: В 2015 году дочь и мать приватизировали квартиру и оформили ее в долевую собственность. Каждый стал владельцем ½ квартиры. В 2019 году мать умирает, и дочь получает в наследство ее долю. В 2020 году он продает квартиру и ей не нужно платить налог с продажи, так как он владеет жильем больше 3 лет — с 2015 года. Владение недвижимостью началось с момента оформления долевой собственности, а не с момента получения наследства.

Вычеты для уменьшения НДФЛ при продаже квартиры до 2019 года

Вы подаете декларацию 3-НДФЛ, если продаете квартиру до истечения минимального срока владения. Сумма налога зависит от размера вычета. Бывает так, что вы не платите налог, но подаете в налоговую инспекцию «нулевую» декларацию.

Есть несколько видов вычетов для уменьшения НДФЛ при продаже квартиры:

1. С подтверждением фактических расходов на покупку. Но когда вы получаете квартиру в подарок или в наследство, соответственно, расходы по данной недвижимости у вас нулевые. Поэтому этим видом вычета до продажи квартиры в 2019 году воспользоваться было нельзя.

2. Без подтверждения расходов. Этот вид вычета касается как раз тех, кто получил квартиру в подарок или в наследство, так как никаких расходов нет. Вы получите вычет — 1 млн. рублей, таким видом вычета можно воспользоваться 1 раз в год на 1 объект недвижимости. С 01.01.2016 года вступил в силу закон — № 325-ФЗ от 29.09.2019, благодаря которому вы не уменьшите налог, если занизите стоимость продажи квартиры. Теперь при продаже смотрите на кадастровую стоимость объекта на 1 января того года, когда продаете недвижимость. Если доход от продажи ниже, чем 70 % от кадастровой стоимости, то налог платится с большей суммы.

Пример: В 2019 году вы продали подаренную квартиру за 2,5 млн. рублей. На 1 января 2019 года кадастровая стоимость квартиры — 4 млн. рублей. Кадастровая стоимость (4 млн. рублей х 0,7=2,8 млн. рублей) выше дохода от продажи (2,5 млн. рублей), значит в целях налогообложения в расчет берется кадастровая стоимость. Так как расходов на покупку не было, вы применили вычет — 1 млн. рублей, и заплатили 13 % налога с 1,8 млн. рублей (2,8 млн. рублей-1млн.рублей) — 234 000 рублей.

3. Если несколько долей в подаренной или унаследованной квартире. Будет выгоднее, если собственники продадут свои доли как самостоятельные объекты купли-продажи.В этом случае имущественный налоговый вычет предоставляется каждому налогоплательщику в сумме, не превышающей 1 млн рублей.

Пример: Два брата владели квартирой менее трех лет. Имущество находилось у них в общей долевой собственности по 1/2 каждому. Квартира была продана по двум раздельным договорам купли-продажи и оформлена как продажа двух самостоятельных объектов. Каждая доля была продана за 1,5 млн рублей (в сумме 3 млн рублей за квартиру).

Рассчитаем размер налога для каждого из собственников:13% х (1 500 000 (сумма дохода) — 1 000 000 (сумма вычета)) = 65 000 рублей. Таким образом, каждый из собственников при продаже своей доли получит максимальный налоговый вычет в 1 млн рублей. Если бы они продали квартиру по одному договору, то налог бы составил: 13% х (1 500 000 (сумма дохода) — 500 000 (сумма вычета)) = 130 000 рублей, так как налоговый вычет 1 млн рублей будет распределяться в размере ½ каждому.

Вычеты для уменьшения НДФЛ при продаже квартиры после 2019 года

В конце 2019 года приняли Федеральный закон от 29.09.2019 № 325-ФЗ, который внес изменения в Налоговый кодекс.

Статья 220 Налогового кодекса дополнена следующими нормами:

При продаже имущества (за исключением ценных бумаг), полученного на безвозмездной основе или с частичной оплатой, а также по договору дарения, налогоплательщик вправе уменьшить полученные доходы от продажи такого имущества на величину документально подтвержденных расходов в виде сумм, с которых был исчислен и уплачен налог при приобретении (получении) такого имущества.

Если при получении налогоплательщиком имущества в порядке наследования или дарения налог в соответствии с пунктами 18 и 18.1 статьи 217 настоящего Кодекса не взимается, при налогообложении доходов, полученных при продаже такого имущества, учитываются также документально подтвержденные расходы наследодателя (дарителя) на приобретение этого имущества, если такие расходы не учитывались наследодателем (дарителем) в целях налогообложения, за исключением случаев, предусмотренных подпунктами 3 и 4 пункта 1 настоящей статьи.

Это значит, что в 2020 году уже можно подать декларацию в налоговую о доходах за 2019 год с учетом этих изменений. К сожалению, к доходам, полученным от продажи имущества ранее 2019 года, новые вычеты в сумме расходов дарителя и наследодателя применить нельзя.

Теперь есть дополнительные виды вычетов для уменьшения НДФЛ при продаже квартиры:

1. Если продаете подарок, который получили не от близкого родственника Если какой-то человек (друг, не близкий родственник) дарит вам квартиру или машину, вы должны заплатить налог 13% от стоимости этого подарка. Теперь если вы решите продать такой подарок раньше минимального срока владения, сможете уменьшить налогооблагаемую базу на сумму, с которой заплатили 13% при дарении.

Пример: Друг подарил вам дом стоимостью 2 млн рублей. При дарении вы заплатили 2 000 000 рублей*13% = 260 000 рублей налога. Вы через год продали этот дом за 2 200 000 рублей. Теперь вам нужно заплатить налог при продаже. До 2019 года вы могли бы воспользоваться стандартным вычетом в 1 млн рублей и налог бы получился: (2 200 000 — 1 000 000)*13% = 156 000 рублей. Сейчас выгоднее использовать вычет в размере суммы, с которой платили налог при дарении. Получится: (2 200 000 — 2 000 000) * 13% = 26 000 рублей.

Отдать государству в качестве налога 156 или 26 тысяч — разница ощутимая и выбор очевиден. Но в налоговой инспекции вам вряд ли подскажут, что в вашем случае выгодней сделать так-то и так-то. Поэтому следите за изменениями в законодательстве или обращайтесь к специалистам, чтобы знать свои права.

2. Если продаете наследство меньше минимального срока владения

Если вы решите продать унаследованное имущество раньше минимального срока владения, вы сможете использовать вычет в размере стоимости этого имущества, если документы об этой стоимости остались у вас от наследодателя.

Пример: Если вам папа оставил в наследство квартиру, которую он покупал за 1 500 000 рублей, и у вас есть подтверждающие этот факт документы, вы сможете заявить к вычету при продаже этой квартиры 1 500 000 рублей, а не только 1 000 000 рублей, как это было до 2019 года. Вы решили продать эту квартиру за 2 000 000 рублей.

Сейчас налоги составят (2 000 000 −1 500 000)*13%=65 000 рублей

До 2019 года налоги составили бы: (2 000 000 −1 000 000)*13%=130 000 рублей

Вы можете сэкономить тысячи и сотни тысяч, если воспользуетесь возможностями налогового кодекса.

Есть нюанс: если наследодатель или даритель уже учитывали расходы на имущество, которое затем подарили вам или оставили в наследство, в целях налогообложения, вы не сможете заявить к вычету их расходы. Однако это не касается случаев, когда даритель или наследодатель получили вычеты при покупке жилой недвижимости или погашении процентов по ипотеке на жилую недвижимость.

Если наследодатель или даритель получили имущественный вычет на покупку или приобретение жилого дома (квартиры, комнаты, участка земли под индивидуальное жилищное строительство) либо вычет на погашение процентов по ипотеке, жилищным кредитам, займам, израсходованным на покупку этого жилого дома (квартиры, комнаты, участка под ИЖС), расходы наследодателя или дарителя вы сможете применить к вычету.

Когда подавать декларацию при продаже квартиры

Если квартиру продали в 2020 году, то подаете декларацию 3-НДФЛ до 30 апреля 2021 года. В декларации отражается доход от сделки и примененные вычеты. С «нулевой» декларации ничего не платите. Если декларация к уплате, тогда оплатите налог до 15 июля 2021 года. Со сроком подачи декларации и уплаты налогов не шутите. В случае просрочки получите штраф по статье 119 НК РФ — 5 % от неуплаченной в установленный срок суммы налога. Максимальная сумма штрафа — 30% от суммы задолженности, минимальная — 1000 рублей. Если просрочите с «нулевой» декларацией, то заплатите 1000 рублей.

Как быстро подать декларацию и уменьшить налог к уплате

Вы можете подать документы лично в налоговую инспекцию или дистанционно через личный кабинет налогоплательщика. Никто не даст гарантию, что налоговая беспроблемно примет документы, и на протяжении трех месяцев камеральной проверки вас не побеспокоит.

Если вы дорожите временем, нервами и деньгами, то доверьтесь нам. Меньше чем за 24 часа специалисты компании Верните.налог уменьшат налоги в рамках закона, безошибочно заполнят декларацию, подготовят и подадут документы в инспекцию. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

По пакету «Премиум» вы получите полное сопровождение проверки. Если будут задержки с выплатами, мы напишем жалобы, свяжемся с инспекцией и обеспечим возврат денег в срок. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Получать подарки всегда приятно, особенно если это квартира или дом. Проблема лишь в том, что такие подарки вызывают большой интерес у налоговой службы — ведь доход, полученный в виде подаренной недвижимости, облагается НДФЛ (п. 18.1 ст. 217 НК РФ).

Правила начисления налога с подаренной недвижимости нельзя назвать простыми: за последнее время они претерпели ряд изменений, поэтому теперь нюансов стало больше. Разберем основные из них, учитывая свежие разъяснения от ФНС.

При дарении недвижимости доход образуется у одаряемого — соответственно, налоговая обязанность возникает именно у него (даритель не должен платить налог, т. к. передает недвижимость безвозмездно, не получая ничего взамен).

Но закон освобождает от уплаты НДФЛ тех, кто приходится дарителю членом семьи или близким родственником (п. 18.1 ст. 217 НК РФ). Таковыми признаются:

- дети и родители;

- официальные супруги;

- внуки и дедушки (или бабушки);

- братья и сестры (полностью родные или имеющие одного общего родителя).

Если даритель и одаряемый не относятся ни к одной из перечисленных категорий (например, тетя и племянник, зять и теща и т.д.), одаряемому придется уплатить НДФЛ.

Сумма налога определяется сейчас как 13% от кадастровой стоимости подаренной квартиры или дома по состоянию на 1 января года, в котором был зарегистрирован переход собственности к одаряемому. Для налоговых нерезидентов ставка налога повышается до 30% (ст. 214.10 НК РФ, Письмо Минфина от 28.04.2020 № 03-04-05/34402).

Налоговая служба допускает освобождение от уплаты НДФЛ, даже если даритель и одаряемый не приходятся друг другу родственниками из указанного перечня, но есть решение суда, которым они признаны членами одной семьи (Письмо Минфина от 29.01.2018 № 03-04-05/4896).

Семейное законодательство относит к членам семьи лиц, которые живут вместе, ведут совместное хозяйство и связаны между собой кровным родством или свойством (в силу брачного союза).

Поэтому, если суд признает, условно, тещу и зятя членами одной семьи, то ФНС не вправе взыскивать с них НДФЛ при дарении недвижимости.

Однако к сожителям это, увы, не относится — поскольку в отсутствие официальной регистрации брака они не являются родственниками с точки зрения закона. Значит, налог с дарения им платить придется.

Освобождение применяется со дня, когда в ЕГРН была внесена запись о переходе собственности на недвижимость обратно к дарителю.

В случае продажи подаренной квартиры или дома одаряемому придется уплатить НДФЛ, если со дня регистрации его собственности на недвижимость и до дня продажи прошло менее:

- трех лет (если недвижимость была подарена близким родственником или членом семьи, либо жилье является для одаряемого единственным),

- или пяти лет (во всех остальных случаях — п.3 ст. 217.1 НК РФ).

Но теперь есть возможность освободиться от налога, даже если продать подаренное жилье до истечения предельного срока владения. При начислении НДФЛ с продажи одаряемому должны сделать налоговый вычет в размере суммы расходов, которые понес в свое время даритель для приобретения этой недвижимости (например, квартира была куплена за 3,5 млн рублей и подарена дочери — та может продать эту квартиру и не платить НДФЛ с тех самых 3,5 млн рублей).

Если при получении в дар недвижимости одаряемый уплатил НДФЛ, то при дальнейшей ее продаже он может зачесть эту сумму налога. Тогда платить придется лишь в том случае, если налог с продажи превысит сумму ранее уплаченного налога (т. е. нужно будет доплатить разницу — пп. 2 п. 2 ст. 220 НК РФ).

Продолжаем разговор о поправках к Налоговому кодексу, вступивших в силу 1 января 2020 года. Сегодня — о продаже жилья, полученного в дар (п. 6 ст. 214.10 НК РФ и новая редакция подп. 2 п. 2 ст. 220 НК РФ).

Как было раньше? Если вам дарил квартиру не близкий родственник, вы обязаны были заплатить налог с рыночной стоимости квартиры. Но рыночная стоимость понятие крайне неопределенное, и Минфин настаивал на оценочной стоимости.

Если впоследствии вы продавали эту квартиру ранее минимального срока владения, то опять должны были заплатить налог, только теперь уже с продажной стоимости квартиры. И даже если вы имели право на налоговый вычет в 1 млн рублей, все равно ваша квартира попадала под двойное налогообложение.

Как сейчас? С 01.01.2020 года все изменилось. Да, если любимая свекровь подарит вам квартиру, вы по-прежнему должны уплатить налог на доход. Но теперь уже в НК четко определено, что налог на подарок будет рассчитываться с кадастровой, а не рыночной, стоимости.

А, кроме того, наступает справедливость при продаже этой квартиры ранее минимального срока владения. Теперь вы имеете право вычесть из дохода сумму, с которой уже однажды платили налог — тогда, когда получили квартиру в дар. Таким образом, вы значительно снижаете налогооблагаемую базу.

В 2018 году тесть подарил вам квартиру. В Росреестре ее кадастровая стоимость 3 млн рублей. В 2019 году вы подаете декларацию 3-НДФЛ и платите налог: 13% х 3 000 000 = 390 000 рублей.

В 2019 году вы продаете эту квартиру за 3 млн рублей. В 2020 году вам нужно будет заплатить налог с дохода от продажи. И тут вы имеете полное право или применить вычет в 1 млн рублей, или учесть в расходах ту сумму, с которой вы уже заплатили налог, когда получили квартиру в дар. В итоге расчет налога такой: 13% х (3 000 000 — 3 000 000) = 0

Ура, государству вы ничего не должны!

Подробно о налоге при продаже жилья читайте на нашем сайте НДФЛка.ру.